Die Blockchain-Technologie ist den Kinderschuhen entwachsen und findet auf nationaler und europäischer Ebene Beachtung bei Gesetzgebungen. Der regulatorische Rahmen bietet allen Finanzinstituten neue Wettbewerbschancen, die Anlass zur Analyse bieten.

Neue Regulatorik und gereifte Blockchain-Technologie führen in der Finanzbranche zu neuen strategischen Herausforderungen.

Seit jeher begleiten die Blockchain-Technologie Versprechungen auf strukturell tektonische Veränderungen. Bereits in 2016 veröffentlichten u.a. Tapscott & Taspcott das Buch „Die Blockchain Revolution“ und übersahen bei ihrer Begeisterung für die Technologie notwendige Rahmenbedingungen wie die Regulatorik. Moderne Regulatorik auf der Ebene der EU sowie auf der Ebene der europäischen Nationalstaaten sollte Strategen allerdings den Anlass geben, die Wahrscheinlichkeit von tiefgreifenden Auswirkungen und die Realisierung des Blockchain-Werteversprechens neu zu evaluieren.

Das Wesen der Blockchain

Das Werteversprechen der Blockchain-Technologie ist unter anderem die Disintermediation durch die Verlagerung von Vertrauen – von Intermediären auf Technologie. Die Blockchain, ein dezentraler und verteilter Datenspeicher und Prozesscontainer, ermöglicht, dass Konsistenz und Echtheit von Daten zu jederzeit von jedem Blockchain-Teilnehmer überprüft werden können.

Wirtschaftlich stellt sich daher die Frage, ob es für kostspielige Intermediäre, die oft nur zu Sicherungszwecken dienen, noch eine wirtschaftliche Daseinsberechtigung gibt, wenn ein Blockchain-Nutzer für geringen Aufwand Authentizität und Zuverlässigkeit selbst überprüfen kann.

Insbesondere betrifft dies die Finanzindustrie, die seit jeher ein Wirtschaftszweig ist, der besonders auf Intermediäre aufbaut, weshalb gerade dort ein großes Disruptionspotenzial prognostiziert wird.

Technologie allein macht noch keine Disruption

Seit einiger Zeit versuchen Finanzmarktakteure, mit der technologischen Entwicklung eine Disruption zu ermöglichen. Allen Vorhaben war allerdings gemein, dass das technologische Werteversprechen der Blockchain-Technologie in der Finanzindustrie erst dann skalierbar nutzbar wird, wenn die Regulatorik dies auch zulässt.

Neben den Einzelstaaten wie Frankreich und Deutschland (2021 mit dem Gesetz über elektronische Wertpapiere, eWpG), führte die europäische Gesetzgebung eigene Vorhaben ein, z. B. bei dem das DLT-Pilotregime den MiFID Begriff für Wertpapiere um „DLT-Wertpapiere“ erweiterte. Die Gesetzgeber haben die potenziellen volkswirtschaftlichen Vorteile und die betriebswirtschaftliche Notwendigkeit für eine verlässliche Regulierung erkannt und wollen die für eine befristete Zeit verproben. Das Rahmenwerk zur skalierbaren Nutzung des Blockchain-Werteversprechens ist damit – mit Ausnahme des digitalen Euros – bereits vorhanden.

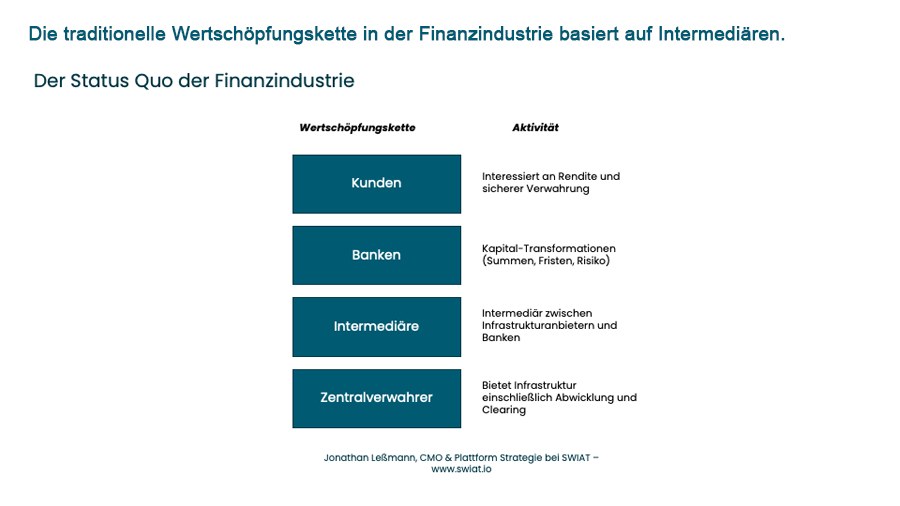

Der Status Quo der Finanzindustrie

Anhand des Status Quos lassen sich die Auswirkungen und die strategischen Entscheidungen veranschaulichen, die eine Blockchain-basierte Transformation und moderne Gesetzgebung auf die Finanzindustrie haben. Die Wertschöpfungskette innerhalb der Finanzindustrie lässt sich vereinfacht auf vier Ebenen reduzieren:

- Endkunden,

- Bankinstitute,

- Infrastruktur-Intermediäre (bspw. Depotbanken)

- und Zentralverwahrer.

Die traditionelle Wertschöpfungskette ist fragmentiert und wird durch horizontalen Wettbewerb (innerhalb derselben Gruppe) bestimmt.

Die Anzahl der Akteure nimmt je Ebene ab und endet innerhalb einer Jurisdiktion mit einem (Quasi-) Monopolisten, dem Zentralverwahrer. Zusätzlich sind die Akteure aufgrund (regulatorischer) zerteilter Abhängigkeiten voneinander abhängig und juristisch getrennt. Daher hat der Wettbewerb um mehr Kunden und mehr Marktmacht horizontal innerhalb der jeweiligen Ebene stattgefunden. Die vertikalen Wachstumsopportunitäten hingegen, waren aufgrund von regulatorischen und politischen Vorgaben mit hohen Eintrittsbarrieren versehen.

Die Blockchain, mit dem Werteversprechen der Disintermediation, stellt die Notwendigkeit für Intermediäre infrage. Der deutsche und der europäische Gesetzgeber geben jedoch nicht die Richtung der potenziellen Disintermediation vor, sondern lediglich einen verlässlichen Rahmen und überlässt es den Marktakteuren, die Chancen und Handlungsoptionen zu ergreifen und zu verproben.

Die strategischen Handlungsoptionen der Finanzindustrie

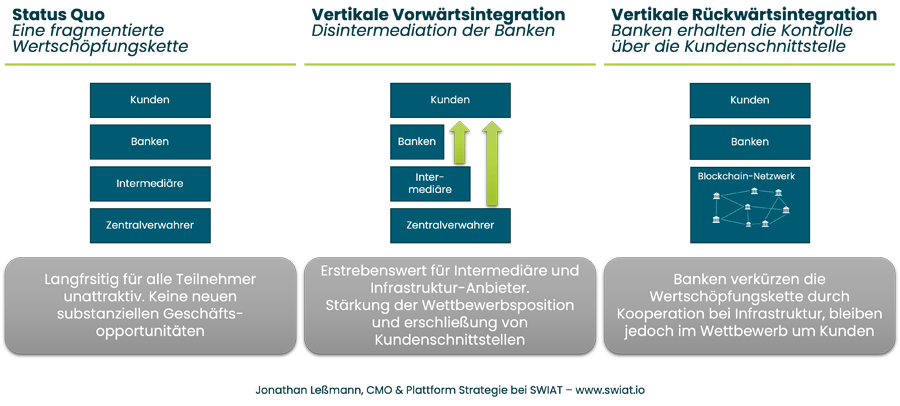

Eine Handlungsoption ist, beim Status Quo zu verbleiben und die Entscheidung zu fällen, keine fällen zu wollen. Das Problematische an einer solchen Entscheidung ist allerdings, dass alle anderen Akteure der Wertschöpfungskette eine Chance haben, ihre Wettbewerbsposition gegenüber dem Wettbewerb zu verbessern. Daher bleibt ein Verharren beim Status Quo eine geschäftspolitisch risikobehaftete Entscheidung.

Darüber hinaus gibt es zwei weitere Handlungsoptionen:

- die strategische Vorwärtsintegration oder

- die strategische Rückwärtsintegration

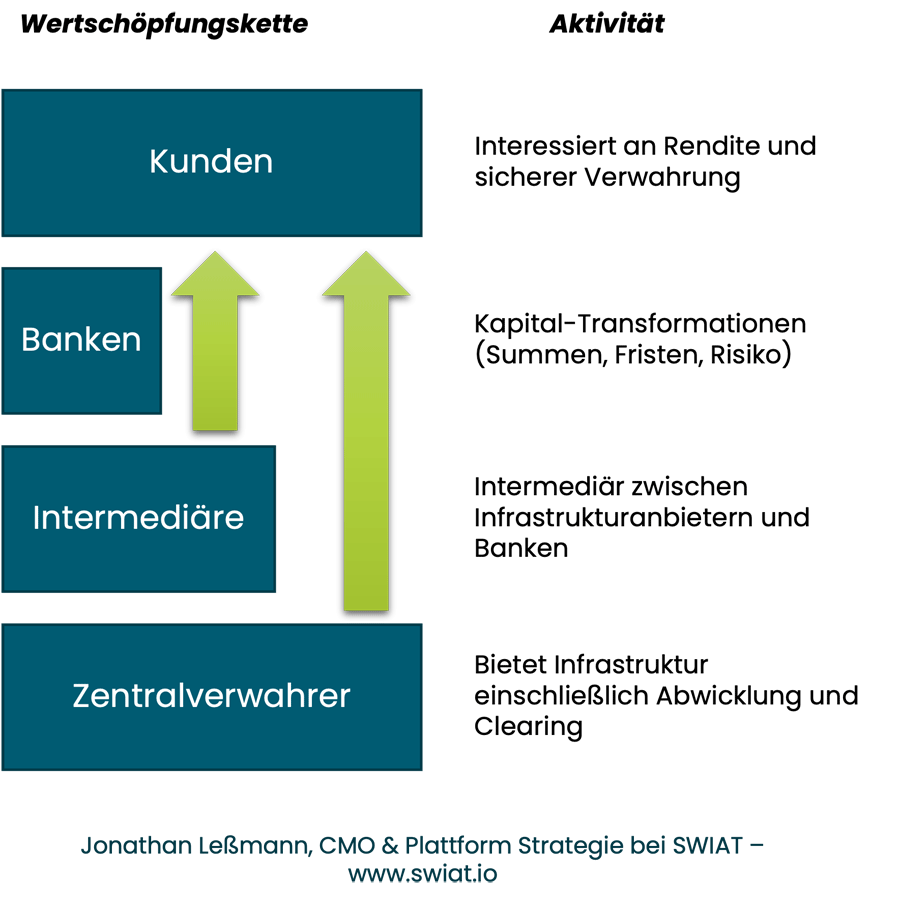

Die vertikale Vorwärtsintegration durch Infrastruktur-Intermediäre und Zentralverwahrer zum Kunden

Das DLT-Pilotregime erlaubt, dass Retailkunden unmittelbar auf MTFs aktiv werden und dadurch direkt mit Infrastruktur-Intermediären interagieren. Die heute nachgelagerten Wertschöpfungsabschnitte können eigene Kundenschnittstellen etablieren. Infrastruktur-Intermediäre können sich vertikal entlang der Wertschöpfungskette nach vorne zum Endkunden positionieren.

Intermediäre und Zentralverwahrer können sich vertikal entlang der Wertschöpfungskette zum Kunden positionieren und Wertschöpfungsanteile erobern. Ein Amazon-Effekt könnte entstehen.

Etablieren sich diese neuen Kanäle, droht Banken der Hoheitsverlust über die Kundenschnittstelle. Ein Amazon-Effekt könnte eintreten, demnach es weiterhin juristisch unabhängige Händler als Verkäufer auf der Plattform gibt, die jedoch nur bestimmte Nischen behaupten können. Amazon positionierte sich zuerst mit Komfortangeboten für integrale Wertschöpfungsbestandteile, und erzeugte so eine Abhängigkeit der juristisch unabhängigen Händler gegenüber Amazon.

Für Banken stellt sich daher die Frage, wie viel Kontrolle über die Kundenschnittstelle aufgegeben werden kann, ohne die Unabhängigkeit über das eigene Geschäft zu verlieren und sich dieses diktieren zu lassen? Für die Regulatorik hingegen könnte langfristig die Frage aufkommen, wie weitere „too big to fail“ Akteure zu vermeiden sind?

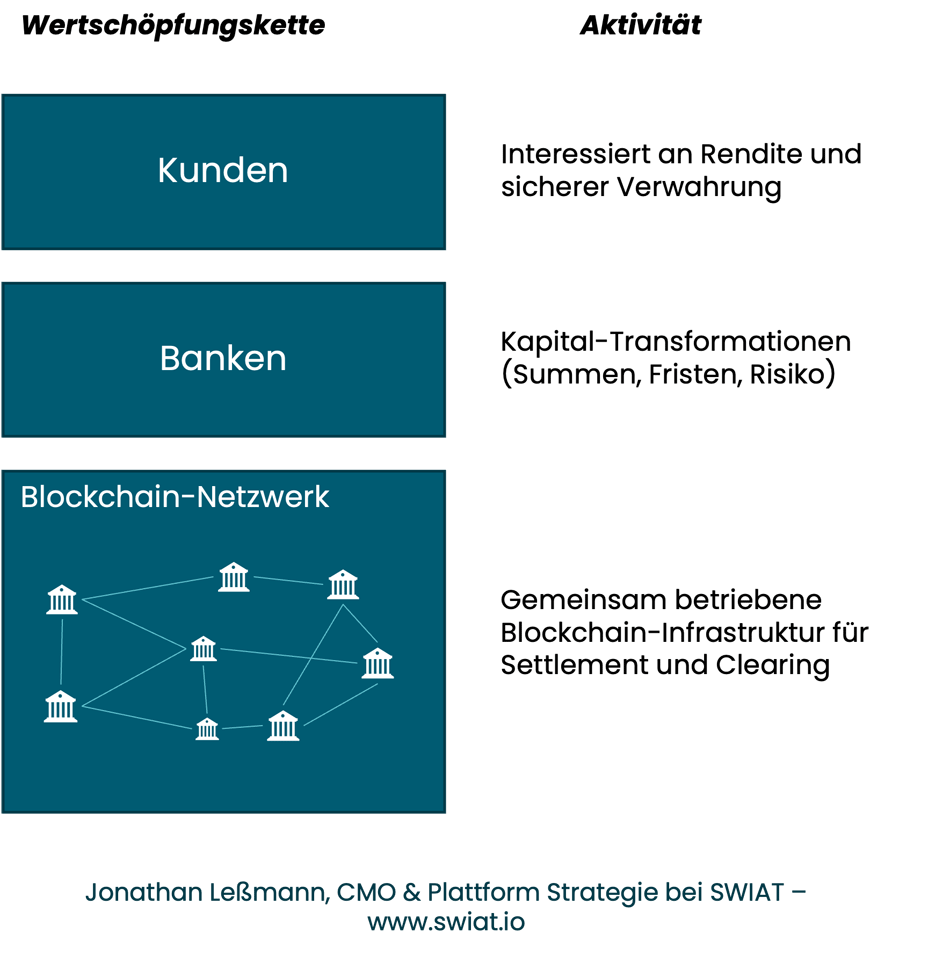

Die vertikale Rückwärtsintegration der Produktionsschritte durch Banken

Das DLT-Pilotregime stellt allerdings auch Monopolisten wie Zentralverwahrer infrage, denn es erlaubt auch Dritten, diese Tätigkeiten mit Blockchain-Technologie zu erfüllen. Insbesondere Banken können dies nutzen, um mit einer gemeinsamen Blockchain bisherige Intermediäre obsolet zu machen. Dabei könnten Banken gemeinsam die Blockchain nutzen, um Wertpapiere und Zahlungen abzuwickeln – ohne die Notwendigkeit für weitere Intermediäre. Eine solche Disintermediation würde zu deutlich kürzeren Wertschöpfungsketten führen, die sich als volkswirtschaftliche Wohlfahrtsgewinne für Endkunden und Banken materialisieren könnten.

Banken verkürzen die Wertschöpfungskette durch Kooperation bei der Blockchain-Infrastruktur und betreiben diese gemeinsam. Der Wettbewerb um die Kundenschnittstelle verbleibt bei den Finanzinstituten.

Die Herausforderung dabei ist jedoch, dass Banken, die sich heute geschäftspolitisch ausschließlich als Kontrahenten betrachten, bei der Wahl der Infrastruktur kooperieren müssen, um notwendige Skaleneffekte und kritische Massen zu erreichen. Dies wurde durch den WEG bereits in 2021 als „Kollaborationsparadoxon“ bezeichnet. Die Zusammenarbeit unter Banken muss daher als eine zusätzliche Dimension verstanden werden, da der horizontale Wettbewerb um Endkunden bestehen bleibt. Das Prinzip der ‚Co-Opetition‘ (Competition & Cooperation) ist dabei ein Lösungsansatz, den DekaBank, LBBW und Standard Chartered in Form des Joint Ventures „SWIAT“ bereits praktizieren.

Quo vadis?

Noch ist der Wettbewerb um die Gestaltung der Blockchain-basierten Finanzindustrie offen. Dies liegt weniger an der Technologie, sondern eher an der behutsamen und iterativen Vorgehensweise der Gesetzgebung, welche die strategischen Optionen eröffnet wie bspw. das DLT-Pilotregime das Handelsvolumen, die Produkte sowie die Geltungsdauer (6 Jahre) limitiert. Daher ist weniger eine Disruption und mehr eine Transformation zu erwarten. Dadurch können Finanzinstitute jetzt die Zeit nutzen, um sich auf später uneinholbare Netzwerkeffekte proaktiv vorzubereiten und diese selbst zu gestalten.

Banken werden auch in Zukunft zur Summen-, Fristen-, und Risiko-Transformation eine Rolle spielen. Fraglich ist allerdings mit welcher Unabhängigkeit und welchen Gestaltungsmöglichkeiten sie diese wirtschaftlichen Transformationen ausüben können. Aufgrund der aktuellen Hoheit über die Kundenschnittstelle besitzen Banken darüber noch die Gestaltungshoheit.

Die Blockchain-Technologie und moderne Regulatorik eröffnen den Marktakteuren neue Positionierungen im Markt.

Die strategischen Handlungsoptionen:

- Hoffen auf eine Beibehaltung des Status Quo

- Spezialisierter Nischenanbieter aufgrund von dominant gewordenen Infrastruktur-Anbietern, die eine Vorwärtsintegration durchgeführt haben, oder

- Starke und unabhängige Positionierung aufgrund strategischer Rückwärtsintegration

müssen bereits heute evaluiert werden, um entsprechende Maßnahmen einzuleiten und erste Resultate zu erzielen, denn Know-how-Aufbau und Prozessanpassungen benötigen Zeit, um langfristig die Kundenschnittstelle zu verteidigen. Das geschäftspolitische Anerkennen des Kollaborationsparadoxons und die Lösung dessen durch ‚Co-opetition‘ wie mit SWIAT sind dabei die wesentlichen Transformations-Herausforderungen, der die Blockchain-Technologie zugrunde liegt.

Der Beitrag wurde lektoriert durch den DVFA-Fachausschuss Digitale Assets & Blockchain.