Perspektiven und Anwendungsmöglichkeiten der Blockchain-Technologie für Banken

© Shutterstock

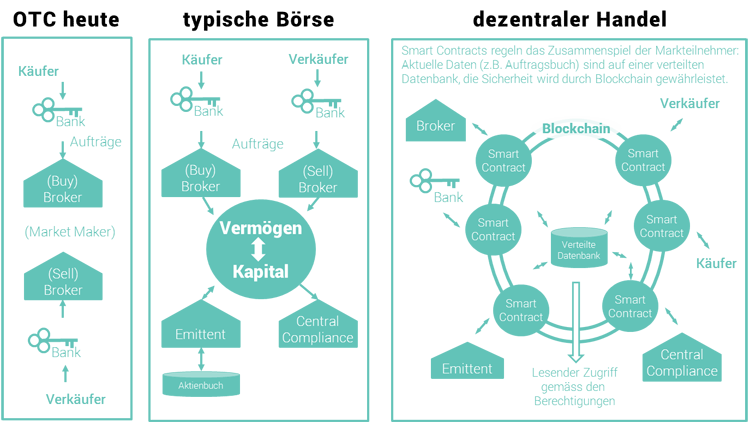

Dezentraler Handel bietet die Möglichkeit den Handel mit nicht-kotierten Papieren bzw. OTC’s zu vereinfachen. Um dies zu verwirklichen müssen die Compliance, die Machbarkeit und der Marktplatz überprüft werden. Mit Hilfe von sogenannten Smart Contracts und der neuen Technologie Blockchain in Kombination mit einem Tauschbörsen-Ansatz könnte dies realisiert werden.

Kennen Sie Napster? Ich gebe zu, vor mehr als 15 Jahren habe ich Musik mittels Tauschbörsen aus dem Internet geladen. Lange blieb das den technisch Versierten vorbehalten. Mit der verbesserten Bedienbarkeit von Napster & Co wurde der breiten Masse der Weg geebnet, Musik kostenfrei im Netz zu beziehen. Zeitgleich sanken die CD-Verkäufe und stürzten die Musikindustrie in ein jahrelanges Dilemma. Zu dem Zeitpunkt war klar, dass der Hunger nach digital konsumierbaren Inhalten nicht mehr zu bändigen ist. Ein wesentlicher Vorteil bei den Tauschbörsen war das Fehlen eines zentralen Systems bzw. eines Servers: Die Benutzer waren Teil eines riesigen Schwarms. Jeder konnte Informationen dezentral zur Verfügung stellen und beliebig tauschen – und hatte damit Zugriff auf ein unerschöpfliches Sammelsurium an medialen Inhalten!

Was hat das mit Wertpapieren zu tun? Diese werden nach wie vor an der Börse gehandelt. Stellen Sie sich vor, anstelle von Musik ließen sich Wertpapiere und andere Vermögenswerte ähnlich dem Prinzip von Napster „tauschen“. Jeder Teilnehmer stellt sein Auftragsbuch in ein dezentrales System für den Handel von Wertpapieren. Die Transaktionen werden im Hintergrund direkt mit anderen Teilnehmern abgewickelt. Das Aufteilen großer Transaktionen wird durch das System sichergestellt. Dieses übernimmt auch die Suche nach dem besten Angebot und sorgt für Transaktionssicherheit und Regelkonformität. Was wiederum eine massive Reduktion der Systemkosten zur Folge hat. Verteilte Systeme sind auch noch fehlertoleranter…

Durch den Einsatz sogenannter „Smart Contracts“ (Computerprotokolle, die Verträge abbilden und überprüfen) wird der Zugang zum Markt eindeutig geregelt und Compliance-Anforderungen lassen sich automatisieren. Zudem sind Banken und Broker für einen Vermögensübertrag nicht zwingend notwendig, vorausgesetzt Käufer und Verkäufer werden als Markteilnehmer zugelassen. Was weitere Kostenersparnisse zur Folge hat.

Der Handel von nicht-kotierten Papieren (auch Over-The-Counter/OTC genannt) ist zumindest in der Schweiz aufwändig und risikobehaftet. Transaktionen können nur langsam ausgeführt werden – dies mindert deren Attraktivität. Durch geringe System- und Transaktionskosten könnten solche Lösungen für den außerbörslichen Handel zusätzliche Anreize für den Markt schaffen.

Die Entwicklung geht aber in eine andere Richtung. Neue Vorschriften zur Regelkonformität üben zusätzlichen Druck auf den Markt aus. Dadurch steigen die Kosten weiter, und es ist davon auszugehen, dass sich der OTC-Markt in der heutigen Form früher oder später zum Auslaufmodell1 entwickelt.

Die folgende Abbildung stellt den heutigen OTC-Markt Schweiz, die Funktionsweise einer Börse und den dezentralen Ansatz vereinfacht einander gegenüber.

Drei zentrale Herausforderungen des dezentralen Ansatzes

Die größten Herausforderungen in diesem Zusammenhang sind:

- Compliance: Lassen sich im dezentralen System regulatorische Anforderungen erfüllen?

- Machbarkeit: Wäre eine „Wertpapier-Tauschbörse“ technisch machbar und auch sicher?

- Marktplatz: Wie entwickelt man den Markplatz und sorgt für genug Angebot und Nachfrage?

1. Compliance

Zur Klärung der verschiedenen Fragestellungen arbeitet ti&m mit Partnern der Hochschule Luzern, Swisscom, SIX, Zürcher Kantonalbank, Inventx und InCore Bank am Forschungsprojekt „OTC Blockchain“. Das Projekt hat zum Ziel, den Handel von nicht-kotierten Papieren (OTC-Markt) zu dokumentieren, um die neuen regulatorischen Anforderungen (FinfraG, MiFID II) des außerbörslichen Wertschriftenhandels zu unterstützen. In diesem Artikel wird ausschließlich die Sicht von ti&m widergegeben, nicht die der Partner. Das zukünftige System unterstützt die Marktteilnehmer bei ihrer Verpflichtung, die außerbörslichen Geschäfte einer Vertragspartei (Central Counterparty) zu melden. Das Projekt könnte als Grundlage für die Entwicklung einer dezentralen Börse dienen, sofern die regulatorischen Anforderungen im Bereich des „Post-Trade-Capturing“ erfüllt werden.

Neben den regulatorischen Auflagen stellt die Kundenidentifizierung (Know your customer/KYC) einen weiteren erfolgskritischen Faktor einer dezentralen Handelsplattform dar. Käufer und Verkäufer können ihre Identität bzw. auch das Risikoprofil in Form eines „Smart Contracts“ abbilden. Die Integrität der Daten wird mittels Blockchain überprüft. Derzeit fehlt allerdings eine regulatorische Anerkennung der digitalen Identität basierend auf der Blockchain.

2. Machbarkeit

Dezentrale Handelsplattformen bieten im Unterschied zu klassischen Börsen keine zentrale Marktintelligenz. Die Daten verteilen die jeweiligen Teilnehmer untereinander. Erste Lösungsansätze für solche Plattformen existieren bereits. Diese setzen auf den Techniken von Tauschbörsen auf und stellen nach außen lediglich eine Datenbank dar. Beispiele dafür sind IPFS, BigchainDB, Augur oder Gnosis. Auftragsbücher, Transaktionen oder Aktienregister lassen sich mit diesen Lösungen dezentral speichern und bearbeiten. Der Vorteil liegt auf der Hand: Effizienzgewinn. Die Daten werden nach dem „Copy & Paste-Prinzip“ ausgetauscht.

Aktuell bestehen zwischen Banken und Börsen teils umfangreiche Schnittstellen. Diese ermöglichen den Austausch von Nachrichten, die letztendlich auf verschiedenen, entkoppelten Datenbanken eine Zustandsänderung bewirken. Die beteiligten Instanzen werten die Daten wieder aus und aggregieren diese bei Bedarf, um den verschiedenen Interessensgruppen Auskunft geben zu können. Bei einem dezentralen System würde das komplett entfallen, da es nur eine verteilte Datenbank gibt, deren Elemente sich zu jedem Zeitpunkt in einem eindeutigen Zustand befinden.

Doch wie steht es um die Sicherheit? Sehr wahrscheinlich werden zukünftige Lösungen in der Blockchain umgesetzt. Die Blockchain hat die herausragende Eigenschaft, Daten fälschungssicher und für immer unveränderbar zu speichern. Mit dem Nachteil, dass dieser Vorgang noch immer sehr teuer und langsam ist.

Abhilfe könnte die Blockchain in Kombination mit dem Tauschbörsen-Ansatz schaffen: Speicherintensive Daten werden schnell und kostengünstig auf einer dezentralen Datenbank abgelegt. Prüfsummen stellen die Integrität der Daten sicher und werden innerhalb der Blockchain abgelegt. Ein potenzieller Käufer kann nun anhand der Prüfsummen in der Blockchain verifizieren, ob der Verkäufer auch tatsächlich im Besitz der Papiere ist.

3. Marktplatz

Heute tragen Banken, Broker und Market Maker den Handel des OTC-Marktes. Eine dezentrale Lösung macht diese Teilnehmer optional, sofern direkter Handel unterstützt wird. Warum also sollten die Marktteilnehmer ihren eignen Markt kannibalisieren? Verschiedene Gründe sprechen dafür:

- Geringere Systemkosten erlauben günstigere Transaktionen, was ein höheres Transaktionsvolumen begünstigt.

- Ein vereinfachter Zugang soll die Hemmschwelle für Firmen senken, am OTC-Markt teilzunehmen. Das führt wiederum zu höheren Transaktionsvolumen.

- Regulatorische Anforderungen werden größtenteils durch das System mit Smart Contracts und der Blockchain abgedeckt.

- Die Rolle des „Market Makers“ bleibt lukrativ – der Markt benötigt Liquidität, ungeachtet davon wie der Handel abgewickelt wird.

- Auch ein Zwang durch Regulatoren ist vorstellbar. Viele der neuen Regeln und Auflagen können durch Smart Contracts durchgesetzt bzw. umgesetzt werden.

Sean Parker, Gründer von Napster, versuchte sein Peer-to-Peer-System an große Platten-Labels anzudocken, um Benutzern den legalen Bezug von Musik zu ermöglichen. Letztendlich scheiterte er mit seiner Idee am mangelnden Willen der Musikbranche zur Veränderung und gründete kurzerhand Spotify – und der Rest ist wohlbekannt…

Ein dezentrales System für den Handel von Wertpapieren bietet Banken einen enormen Effizienzgewinn und vereinfacht den Umgang mit regulatorischen Auflagen. In Analogie zum Napster-Beispiel ist allerdings nicht davon auszugehen, dass die Banken diesen Schritt forcieren.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.