Der Zinspeak ist überwunden und die Inflationsrate entwickelt sich positiv. Worauf sollten am Kauf einer Immobilie Interessierte jetzt achten? In Anbetracht der Unklarheit über wohnwirtschaftliche Förderprogramme spielt die Beratung eine immer wichtigere Rolle.

Trends in der Baufinanzierung im Jahr 2024.

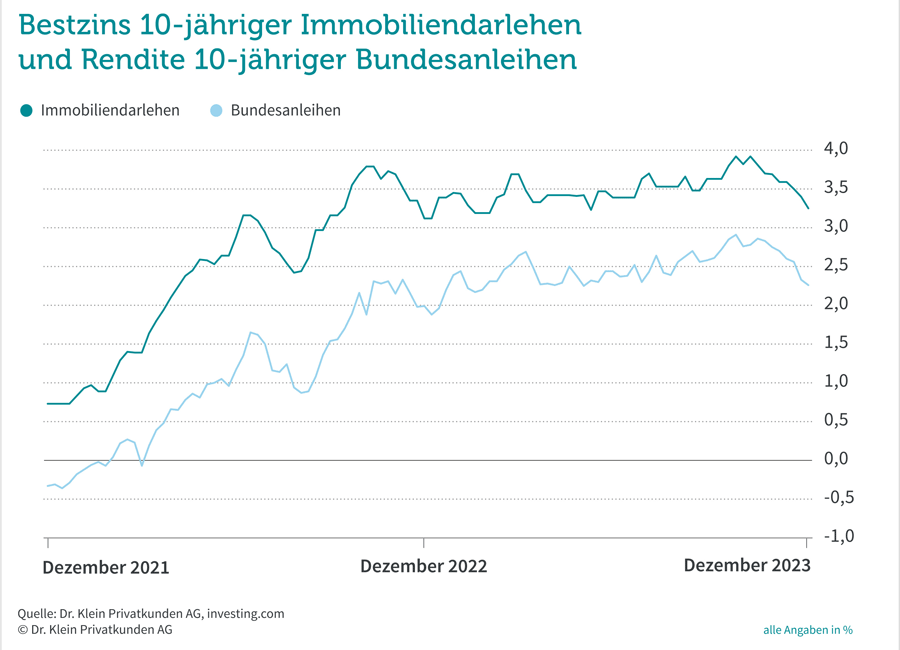

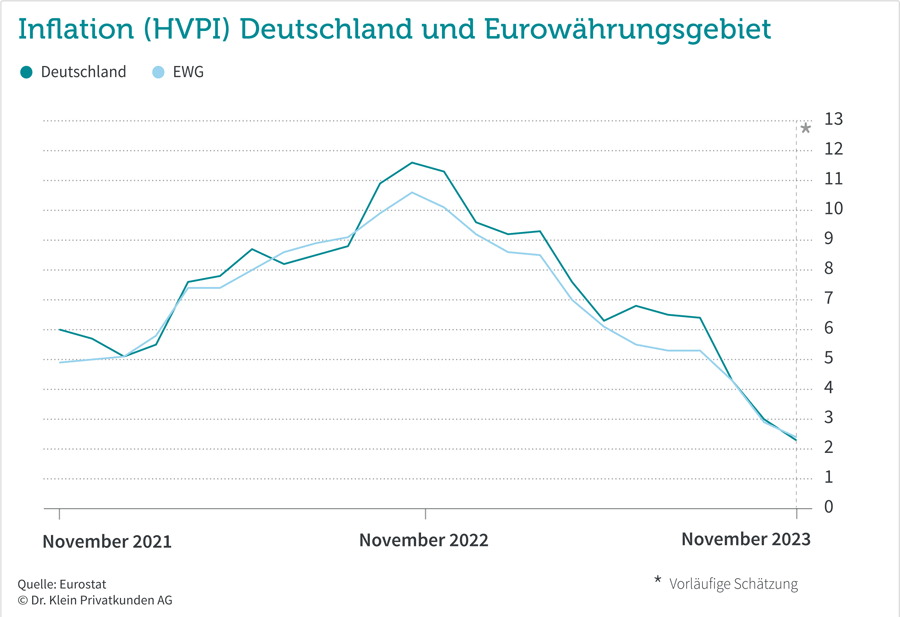

Nachdem die Baufinanzierungszinsen im vergangenen Oktober ein 12-Jahreshoch verzeichnet haben, gaben alle relevanten Parameter, die diese Entwicklung beeinflussen, in den letzten Wochen des Jahres 2023 nach. So sank die Inflation im Euro-Raum im November auf 2,4 Prozent, in Deutschland auf 2,3 Prozent.

In den kommenden sechs Monaten rechne ich mit einer Fortsetzung der volatilen Seitwärtsentwicklung – mit Ausschlägen um rund einen halben Prozentpunkt nach oben und nach unten um die derzeitigen 3,5 Prozent für eine 10-jährige Zinsfestschreibung. Die Bauzinsen werden sich also in einer Spanne zwischen drei und vier Prozent bewegen.

Die Entwicklung der Zinsen von Immobiliendarlehen und Bundesanleihen.

Leitzinshoch ist erreicht: EZB wird Senkungen beschließen

Trotz der positiven Entwicklung der Inflationsrate hält die Europäische Zentralbank (EZB) an ihrem restriktiven Kurs fest. Ich gehe davon aus, dass die EZB das aktuelle Niveau (4,5 Prozent) zunächst erst einmal hält. Im Laufe des Jahres 2024 werden Zinssenkungen immer stärker in den Fokus rücken und es wird darum gehen, wann ein erster Zinsschritt nach unten passiert.

Die Entwicklung der Inflation in Deutschland und im Euroraum seit 2021.

Natürlich müssen dafür die Paramater weiterhin passen, die Inflationsrate, respektive die Kerninflationsrate, stetig sinken und eine finanzielle Stabilität gesichert sein. Die Konjunkturaussichten trüben sich in Deutschland und im gesamten Euro-Raum zunehmend ein.

Hinzukommt, dass es auch aus den USA und aus China keine positiven Impulse für den Markt gibt. Daher braucht es in absehbarer Zeit entsprechende Signale der EZB, um die Prosperität der Wirtschaft zu erhalten. Es wird vermutlich mehrere Zinsschritte nach unten geben, so könnte der Leitzins bis Ende 2024 unter die 4-Prozent-Marke fallen.

Immobilienpreise: Auf die Energieeffizienzklasse kommt es an

Auch bei den Immobilienpreisen rechne ich mit einer Fortsetzung der Seitwärtsentwicklung, die wir gegen Ende 2023 gesehen haben. Es wird aber durchaus eine große Ausdifferenzierung geben. Vor allem energieeffiziente Objekte sind seit dem Angriffskrieg auf die Ukraine und der damit einhergehenden Energieverteuerung deutlich wertstabiler.

Kam es früher vor allem darauf an, wo sich die Immobilie befindet, wird nun ihr energetischer Zustand immer relevanter. Immobilien aus den Energieeffizienzklassen G und H verlieren überproportional an Wert. Diese Entwicklung erwarte ich auch für die ersten Monate 2024. Natürlich wirkt sich weiterhin die Lage der Immobilie erheblich auf ihren Wert aus: So werden die Preise in strukturschwächeren Regionen eher überdurchschnittlich nachgeben, die in gefragten Stadtteilen von Metropolen nicht.

Interessenten können demnach bei älteren Immobilien auf Schnäppchen hoffen. Diese müssen jedoch oft umfangreich saniert werden. Ob sich das lohnt, sollte immer individuell betrachtet werden. Ich rate Menschen dazu, grob mit 500 Euro Investitionskosten je Quadratmeter Wohnfläche zu kalkulieren. Diese anfallenden Kosten können die Käufer nutzen, um in Verhandlungen über eine Reduzierung des Kaufpreises zu gehen.

Unklarheit bei Fördermitteln vom Bund torpediert Nachfrage

Ein echtes Stoppschild für Menschen, die in die eigenen vier Wände möchten, war die Unklarheit bei den Fördermitteln der Kreditanstalt für Wiederaufbau (KfW). Immer wieder änderte sie Programme oder setzte sie gar aus. Prognosen zur Entwicklung der bundesweiten Förderlandschaft in den kommenden Monaten sind derzeit schwer abzugeben. Ich gehe jedoch davon aus, dass KfW-Programme, die für die Zukunft geplant waren, entweder gar nicht oder nur sehr reduziert umgesetzt werden. Die Entscheidungen der Bundesregierung über die Fördermittel führen zu einem großen Rückschritt auf dem deutschen Immobilienmarkt – insbesondere mit Blick auf die energetischen Zielsetzungen. Schon vor der Haushaltssperre mangelte es an umfassenden Förderungen für die Transformation eines in die Jahre gekommenen Wohnraumbestands hin zu einem CO2-freien. Zuschüsse oder zinsgünstige Förderkredite sind mit Blick auf die Leistbarkeit oft auschlaggebend für potenzielle Käufer. Dass es hier weiterhin keine Klarheit gibt, trägt zu einer Verunsicherung der Menschen bei.

Beratung sticht Konditionen: Fokus auf Individuallösungen

Diese Unsicherheit und die stark veränderten Rahmenbedingungen – mit höheren Zinsen nach einem jahrelang historisch niedrigem Zinsniveau – tragen dazu bei, dass Kundinnen und Kunden noch mehr Wert auf eine fundierte Beratung legen. Wurden vor zwei Jahren noch Konditionsunterschiede als herausragend wichtig wahrgenommen, rückte nun immer mehr die Machbarkeit in den Fokus.

Ich rechne damit, dass sich diese Entwicklung fortsetzen wird und Kaufinteressierte vor allem auf eine faire und vertrauensvolle Beratung setzen werden. Im Zuge dessen werden auch individuelle, kundenorientierte Finanzierungskonzepte noch stärker an Bedeutung gewinnen.

E-Book „Ausblick auf das Bankenjahr 2024“ zum Download

Der Beitrag ist Teil des Jahresausblicks 2024. Die Prognosen aller Experten sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das umfangreiche E-Book mit allen Expertenbeiträgen für 9,95 Euro einzeln kaufen. Nutzen Sie dazu bitte das folgende Bestellformular:

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<