Das Schaffen positiver Kundenerfahrungen (Customer Experience) ist ein immer wichtigerer Erfolgsfaktor im Wettbewerb und auch für Banken und Sparkassen von hoher Bedeutung.

Customer Experience ist ein strategischer Erfolgsfaktor für Banken und Sparkassen.

Unter Customer Experience versteht man die Fähigkeit eines Unternehmens, positive Erfahrungen bei den Kunden herbeizuführen, die aus Kundensicht einen strategisch relevanten Unterschied im Wettbewerb ausmachen.

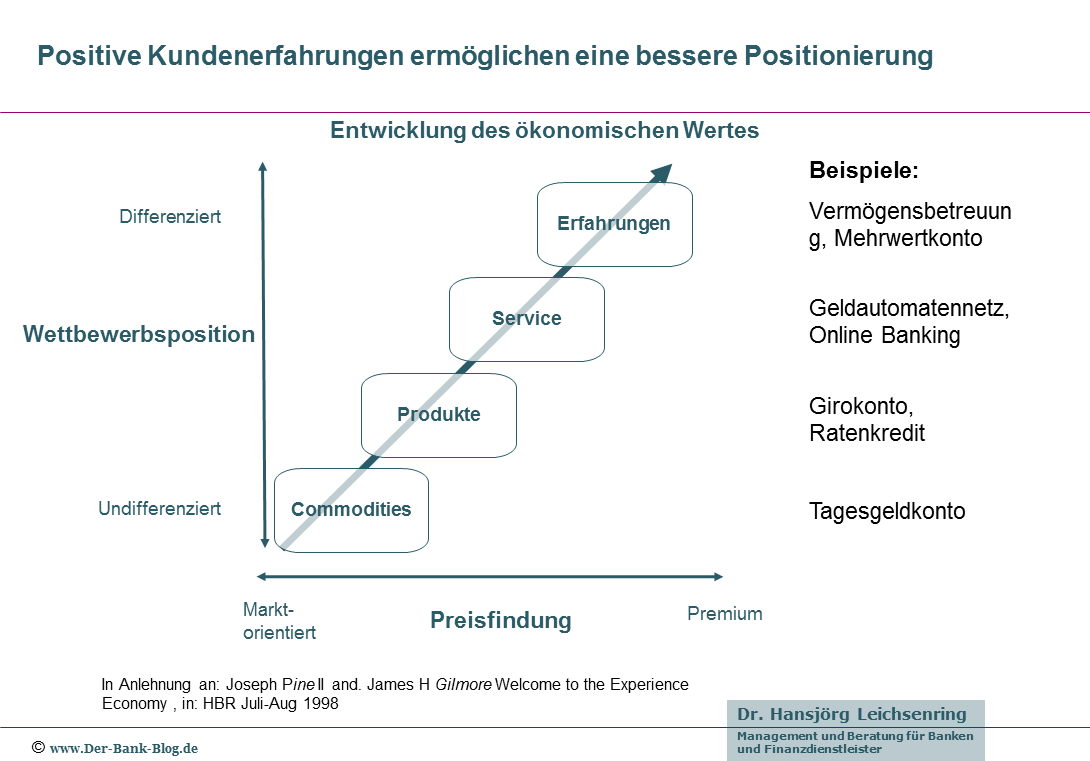

Das Konzept geht zurück auf einen Artikel im Harvard Business Review aus dem Jahr 1998. Demnach ist die Summe der Erfahrungen, die ein Kunde macht, relevant für die Wettbewerbsposition sowie für die Möglichkeiten der Preisgestaltung eines Unternehmens. Dabei gilt: Wenn eine Differenzierung über Preis oder Inhalt einer Leistung nicht mehr möglich ist, kommt es umso mehr auf das Erleben der Leistung an.

Der Kampf der Banken um Relevanz

Das Konzept ist insbesondere für den Bankbereich mit seinen weitgehend austauschbaren Produkten und Leistungen von hoher Relevanz. Entscheidend dabei sind die Erfahrungen, die ein Kunde im Hinblick darauf macht, ob er von einer Bank das erhält, was er braucht und erwartet. Nur dadurch lassen sich loyale und damit auch nachhaltig profitable Kunden gewinnen und halten.

Im folgenden Schaubild sind einige banktypische Beispiele zur Verdeutlichung aufgeführt. So ist ein einfaches Tagesgeldkonto heute ein typisches Standardprodukt (Commodity), das sich nur über den Preis (Zins) verkaufen lässt. Am anderen Ende der Skala steht z.B. ein Mehrwertkonto, dessen Zusatznutzen für eine Bank nicht nur Differenzierungsmöglichkeiten sondern auch Preisspielräume bietet.

Konzeption der Customer Experience für Banken und Sparkassen.

Sechs Erfolgsfaktoren für Customer Experience

Worin aber liegen die Ursachen dafür, dass ein Kunde eine positive (oder auch negative) Erfahrung mit einer Bank macht? Im Prinzip sind die Faktoren dieselben, wie bei guten (oder schlechten) Erfahrungen mit einem Einkauf bei Amazon, bei einer Urlaubsreise oder bei einem Restaurantbesuch. Im Vordergrund stehen qualitative Faktoren. Auf der Suche nach Hinweisen, was dies für qualitative Faktoren sein können, bin ich auf einen interessanten Artikel gestoßen. Wenn es um die Gestaltung von Produkten oder Leistungen geht, gibt es demzufolge sechs Faktoren, die es zu berücksichtigen gilt:

- Motivation,

- Erwartungen,

- Wahrnehmungen und Vorstellungen,

- Fähigkeiten,

- Verlauf und

- Kultur.

Banken und Sparkassen müssen sechs Faktoren berücksichtigen, wenn es um Customer Experience geht.

1. Motivation

Warum interessieren sich Kunden für das Angebot einer Bank und was daran betrachten sie für sich als nutzenstiftend. Es ist wichtig, das Leistungsangebot der Bank mit der Kundenanforderung in Übereinstimmung zu bringen. Dazu ist es natürlich zwingend notwendig, diese auch zu kennen und nicht nur eine Vermutung über sie zu haben.

2. Erwartungen

Dahinter verbergen sich die vorgefassten Meinungen über ein Angebot und was es für den Kunden bedeutet. Kunden haben Vorausurteile oder Vorurteile über das was sie kaufen wollen. Dies gilt auch für Bankleistungen: Der Kunde dachte z.B. aufgrund eines Werbebriefes, es sei einfach(er), einen Kredit zu bekommen oder er rechnete mit höheren Zinsen für seine Geldanlage als die, die ihm vom Berater angeboten werden.

3. Wahrnehmungen und Vorstellungen

Gemeint ist die Art und Weise, wie ein Angebot die Sinne des Kunden anspricht (sehen, hören, riechen, fühlen, schmecken). Der Mensch kauft mit all seinen Sinnen und die meisten Branchen wissen darum. An der Käsetheke im Supermarkt kann man probieren, wie der neue Käse schmeckt und Hintergrundmusik im Kaufhaus ist heutzutage eine Selbstverständlichkeit. Automobilfirmen betreiben erheblichen Aufwand, um z.B. das Geräusch beim Schließen einer Autotür zu optimieren. Gebrauchtwagenhändler arbeiten am Geruch des Wageninnenraums: Ein alter Trick dabei ist es, frisch gemahlenen Kaffee über Nacht im Auto zu lassen. Und wer kennt nicht den tollen Geruch beim morgendlichen Betreten einer Bäckerei.

Es mag für Dienstleister zwar schwieriger sein, bestimmte Sinne anzusprechen, unmöglich ist es aber nicht. Gerade für Banken gilt es daher, ideenreich zu sein und das Angebot im Hinblick auf die Ansprache möglichst vieler Sinne auszurichten. Beispiele können die Farben auf einer Webseite oder in einem Prospekt sein oder das Aussehen eines Beraterschreibtischs oder die Bequemlichkeit eines Sessels, auf dem der Kunde für eine Beratung Platz nimmt. Ich kenne auch Banken, die in ihren Schalterhallen Hintergrundmusik abspielen. Der Geschmack eines Kunden kann durch das Angebot eines hochwertigen Kaffees oder anderen Getränkes beim Beratungsgespräch angesprochen werden.

4. Fähigkeiten

Dies betrifft die Art und Weise, wie ein Kunde mit einem Angebot kognitiv und physisch umgehen kann. Versteht der Kunde die Leistungen der Bank, ermuntert der Bankmitarbeiter im Gespräch zum Stellen von Fragen und zeigt nicht seine (vermeintliche) fachliche Überlegenheit? Erhält der Kunde die relevanten Unterlagen in angemessener Aufmachung zum Mitnehmen überreicht? Wird er vom Bankmitarbeiter in seiner Entscheidung unterstützt und wert geschätzt?

5. Verlauf

Wichtig ist auch, wie das Angebot einer Bank im Zeitverlauf auf den Kunden wirkt oder sich verändert. Bleibt die Erfahrung nach einem Kauf konsistent oder verändert sie sich? Gelingt eine positive Überraschung oder kommt es zu einer nachträglichen Enttäuschung? Ein qualifizierter After-Sales-Service sollte auch bei Banken zum Standard gehören.

6. Kultur

Das Zusammenspiel von Benehmen, Sprache und Ritualen, mit denen sich der Kunde konfrontiert sieht und in wieweit diese zu seinem eigenen Wertesystem passen.

Je mehr der Kunde ein Gefühl der Zusammengehörigkeit erkennt, desto besser für eine Bank. Beispiele sind die seriöse Kleidung der Bankangestellten, gute Tischmanieren des Bankmitarbeiters beim gemeinsamen Mittag- oder Abendessen oder der sprachliche Ausdruck des Bankmitarbeiters. Auch die Art und Weise wie sich Bankmitarbeiter untereinander in Gegenwart von Kunden verhalten und unterhalten kann von Bedeutung sein.

Zusammenspiel ist entscheidend

Entscheidend bei dieser Betrachtungsweise ist, dass es nicht ein Faktor alleine ist, der zu einem Erlebnis führt sondern die Summe der verschiedenen Faktoren. Hinzu kommt, dass die Faktoren im Zeitablauf nicht konstant sein müssen und unter anderem auch von Stimmungen des Kunden abhängen können.

Das kann dazu führen, dass durch eine einzige Unachtsamkeit das komplette Kundenerlebnis ins Negative gekippt werden kann und stellt gerade Dienstleister wie Banken vor gewaltige Herausforderungen.