Während international die Generationen Z und Alpha als attraktiver Wachstumsmarkt für Neobanken und etablierte Institute gelten, scheinen Banken und Sparkassen hierzulande jungen Kunden zu wenig Bedeutung beizumessen.

Banking für Kinder und Jugendlich ist international ein Top-Trend.

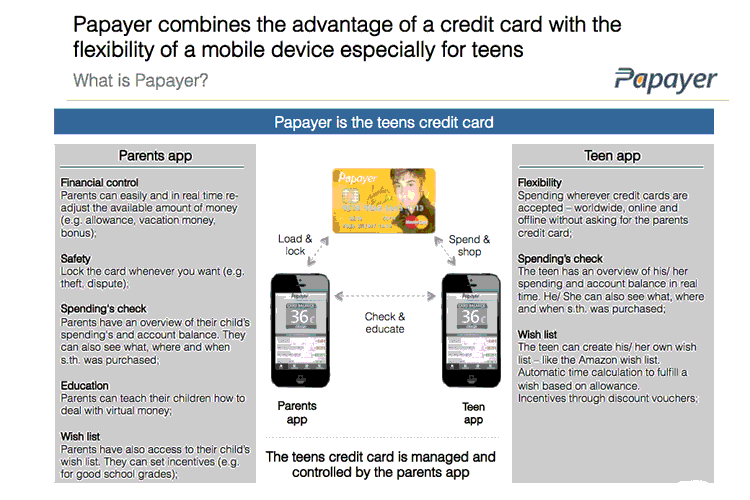

Wussten Sie, dass N26 ursprünglich ein vollkommen anderes Geschäftsmodell verfolgen wollte? Unter den Namen Papayer wollte das FinTech im Frühjahr 2013 mit einer Debitkarte plus App das Banking für Jugendliche aufrollen. Kinder sollten ihr Konto per App verwalten können und zum Beispiel Wunschlisten bei Amazon erstellen. Zudem sollte es Gutscheine geben. Die Eltern sollten via App die Kontrolle über das Konto ihres Kindes erhalten und damit die Karte sperren und die Ausgaben überprüfen können. Das Ganze übrigens nicht kostenlos. Man wollte – anders als dann mit N26 realisiert – von Beginn an Erträge generieren. Innerhalb von drei Jahren rechnete man mit 231 Euro pro Kunde.

Damals wurde die Idee verworfen. Heute wäre sie vielleicht realisiert worden. Denn Bankdienstleistungen für Kinder und Jugendlich sind derzeit – zumindest international – ein attraktiver Wachstumstrend. FinTechs und Neobanken, aber auch viele etablierte Institute sehen in dem Segment großes Potential.

Die Gründungsidee von N26: Papayer-App für Jugendliche

Deutschland: Fehlanzeige bei Teen-Banking

In Deutschland umfassen die Generation Z (zwischen 1997 und 2012 geboren) und die Generation Alpha (zwischen 2010 und 2025 geboren) aktuell rund 20 Mio. Menschen, also ein knappes Viertel der Bevölkerung. Beide Generationen sind in hohem Maße digital-affin. Das Smartphone ist ihr ständiger Begleiter. Mithin ein großer, zudem zukunftsgerichteter Markt – sollte man meinen.

Innovative digitale Angebote sucht man jedoch hierzulande vergebens. „Schulsparen“, wie ich es noch als Kind erlebt habe, gibt es schon lange nicht mehr. Eine Weiterentwicklung hat es nie gegeben. Produkte wie Jugendsparkonten gelten als Verlustbringer und werden – spätestens seit der Negativzinsphase eher halbherzig – in der Hoffnung angeboten, eine frühzeitige Kundenbeziehung aufzubauen.

Bei den etablierten Kreditinstituten überwiegt – neben der meist kostenlosen Kontoführung – der Aspekt der Finanzerziehung, wie ein kurzer Blick auf den Markt zeigt:

- Großbanken bieten kostenlose Girokonten und insbesondere die Deutsche Bank eine Vielzahl von Informationen und Materialien zur Finanzerziehung.

- Die meisten Sparkassen bieten kostenlose Girokonten für Schüler und Studenten. Ansonsten wird der Knax-Club für Kinder von 6 bis 12 Jahren propagiert. Die Knax-Taschengeld-App hält trotz ihrer 50.000 Downloads jedoch nicht, was der Name verspricht. Kinder erhalten weder eine eigenes Konto, noch ist ein eigenes Smartphone Bestandteil. Das Ganze ist eher als erzieherische Maßnahme gedacht, bei der Kinder gemeinsam mit ihren Eltern auf deren Smartphone Buchhaltung betreiben können.

- Viele Genossenschaftsbanken bieten ein kostenloses „mitwachsendes Girokonto“ an. Für Kinder gibt es den Primax-Club, der vor allem mit Sparprodukten verknüpft ist. Hinzu kommt die App myFamilyFinance für die Finanzerziehung.

Vielzahl an internationalen Angebote für Teen-Banking

Ein ganz anderes Bild ergibt sich bei einem Blick ins Ausland. Dort sind in letzter Zeit einige FinTechs und Neobanken mit sehr speziellen digitalen Angeboten für junge Kunden an den Markt gegangen. Hier eine Auswahl, ohne Anspruch auf Vollständigkeit:

- Greenlight Financial Technology, ein Start-up für Kinder-Debitkarten, das von JP Morgan und Wells Fargo unterstützt wird, 2 Mio. Kunden hat und zuletzt Einhorn-Status erlangt hat.

- gohenry, eine Taschengeld-App aus England für 6- bis 18-jährige mit inzwischen mehr als 1 Mio. Kunden hat 2019 Erträge in Höhe von über 14 Mio. Euro generiert.

- spriggy, die führende Taschengeld-App in Australien hat seit 2016 über 400.000 Mitglieder gewonnen.

- Step, ein jugendorientiertes US-Mobile-Banking-Startup, das von Stripe unterstützt wird, ist kürzlich live gegangen.

- Copper, ein App-basiertes Banking-Startup aus den USA für Jugendliche, hat diesen Sommer in einer Seed-Finanzierungsrunde 4,3 Millionen US-Dollar gesammelt.

- In Frankreich bieten die FinTechs Pixpay und Kard Teen-Banking-Apps.

- In Spanien zielen Mitto und Rebellion mit virtuellen Debitkarten auf die Generation Z.

- In Schweden ist Gimi seit 2015 am Markt aktiv.

- In Russland bietet Tinkoff ein separates Produkt für Kinder und Jugendliche zwischen 8 und 14.

- Revolut bietet – auch in Deutschland – ein Junior-Konto mit vielfältigen Funktionen für Kinder zwischen 7 und 17 Jahren.

Aber auch etablierte Institute versuchen weltweit mit den jungen Kunden ins Geschäft zu kommen. ING, NatWest, Caixa, Société Générale, HSBC und JP Morgan Chase haben in den letzten Monaten entsprechende Lösungen auf den Markt gebracht – teils alleine, teils in Kooperation mit FinTechs.

Mobile App plus Debitkarte für das Taschengeldmanagement

Die Angebote ähneln sich und sollen Eltern ermöglichen, ihren Kindern das Taschengeld auf digitalem Weg zu geben, sie aber auch darin unterrichten, Geld verantwortungsbewusst auszugeben und zu sparen.

Basis ist stets eine Debitkarte in Kombination mit einer speziellen App. Die Kinder und Jugendlichen können so ausgestattet auf ihrem Smartphone ihr Taschengeld verwalten, eigene Sparziele setzen und sich bei Geldeingängen per Push-Nachricht informieren lassen. Zudem können „Cash-Anforderungen“ an die Eltern versendet werden.

Durch eine „Elternfunktion“ wird sichergestellt, dass die Kids nicht zu viel ausgeben können, und die Erziehungsberechtigten die volle Kontrolle über die Ausgabenkategorien wie Geschäfte, Restaurants oder Websites haben.

Aber es gibt noch weitere Elemente, wie verschiedene Ebenen der Kindersicherung oder gemeinsame Berichte. Bei manchen Apps lassen sich auch (bezahlte und unbezahlte) Aufgaben für die Kinder definieren oder z.B. eine Kontrolle der Schulhausaufgaben mit Taschengelderhöhung verbinden. Auch gibt es bei einigen die Option, dass die ganze Familie mitmachen kann, also z.B. auch Oma und Opa.

Vielversprechende Geschäftsmodelle

Alle Anbieter verfolgen mehr oder weniger dieselbe Strategie: Sie setzen darauf, das erste Bankkonto von mobile-first-sozialisierten Jugendlichen zu akquirieren und Vertrauen durch gute Customer Experience aufzubauen, um eines Tages attraktive digitale Bankkunden mit hohem Ergebnispotential zu haben. Die Neobanken wollen ein Gefühl von Vertrauen und Wert vermitteln und sich so zum wichtigsten Finanzinstitut der jungen Kunden machen.

Die meisten setzen auf ein Abo-Modell (Mitgliedschaft) und generieren von Beginn an Erträge. Die monatlichen Gebühren für Apps oder zugehörige Karten liegen zwischen 2 und 10 US-Dollar. Eltern zahlen zusätzlich für Funktionen wie sofortige Geldtransfers und Bildungsinhalte.

Richtig „geerntet“ wird, wenn der erste Job ansteht, der erste Kredit aufgenommen wird oder Geld zur Anlage vorhanden ist. Wenn man es schafft, das richtige Wertversprechen rüberzubringen, besteht zudem die Chance, die Eltern, Großeltern und den Rest der Familie als Kunden zu gewinnen.

Gamifying Banking der nächsten Generation

Die Kundengruppe weist einige Besonderheiten auf. Um Bankprodukte geht es bei den Angeboten nur vordergründig, denn Kinder und Jugendliche werden (noch) nicht von „Bankbedürfnissen“ angetrieben, sondern von einer Kombination aus Spaß, Lernen und spezifischen eigenen Zielen. Die jungen Kunden haben zudem spezielle Erwartungen. Sie

- kennen digitale Währungen aus Spielen,

- erwarten, ihre Apps personalisieren zu können,

- erwarten ein Ökosystem der Unterstützung z.B. durch Video-Coaching (YouTube),

- möchten die Erfolge auf sozialer Ebene teilen und

- möchten häufig während ihres Spiels zusammenarbeiten.

So wie aus der Fähigkeit, einen Joystick in Videospielen zu steuern, Arbeitsplätze für Drohnenbetreiber geschaffen wurden, könnten Fähigkeiten und Fertigkeiten von heutigen Spiele-Apps die nächste Generation des Bankwesens beeinflussen. Beim Banking für die Jugend geht es weniger um das Konto als vielmehr darum, ein Modell für Erwachsene der nächsten Generation zu schaffen, das große Überzeugungen und Werte in Bezug auf Geld und Anlagegewohnheiten aufbaut.

Herausforderungen beim Teen-Banking

Die größte Herausforderung für Banken und FinTechs besteht darin, eine hochfunktionale Lösung zu finden, die für Jugendliche „cool genug“ aussieht, gleichzeitig völlig legal ist und Erziehungsberechtigten die Kontrolle über Ausgaben und Transaktionen ermöglicht.

Es gibt aber noch weitere Dinge, die zu beachten sind:

- Entwicklung des Bildungsteils, um finanzielle Unabhängigkeit auf einfache und spielerische Weise zu vermitteln.

- Planung des Onboardings sowohl von Teens als auch von anderen Teilnehmern (Eltern, weitere Angehörige), einschließlich der entsprechenden Kontrollen.

- Entwicklung eines anpassbaren Designs und eines Funktionsumfangs, der das Alter des Nutzers berücksichtigt.

- Gewährleistung der notwendigen Sicherheit.

- Eingehen der ggf. notwendigen Kooperationen (Kreditkarte, Bank, andere Unternehmen).

- Marktforschung, um das Angebot und dessen Bepreisung optimal festzulegen.

- Wettbewerbsanalyse zur Verbesserung des eigenen Angebots.

- Planung der Customer Journey sowohl für die Kinder als auch für ihre Eltern.

Teen-Banking: Ein Markt mit Zukunft

Moderne Finanzlösungen für Kinder und Jugendliche betonen Mobilität, elterliche Aufsicht, bargeldlose Transaktionen, Sparanreize und spontane Bildung in Bezug auf Finanzkompetenz. Bereits heute ergeben sich vielfältige Möglichkeiten, aus dem Lernen und Experimentieren mit neuen Fähigkeiten, Werten und Überzeugungen beim Banking mit den Generationen Z und Alpha Erträge zu generieren.

FinTechs weisen den etablierten Banken einmal mehr den Weg. Banken und Sparkassen müssen Ihre Kinder- und Jugend-Banking-Konzepte von gestern schnellstens neu adjustieren, sonst laufen sie Gefahr, zwei wichtige Generationen zu verlieren.

Ein Kommentar

pockid.money