Digitalisierung, neue Technologien und Innovationen stellen Banken und Sparkassen vor große Herausforderungen. Die zunehmende Geschwindigkeit des Wandels erfordert schnelles Handeln. Netzwerke statt starrer Hierarchien sind gefragt.

Banken und Sparkassen sollten Netzwerke statt starrer Hierarchien als Antwort auf die digitalen Veränderungen fördern.

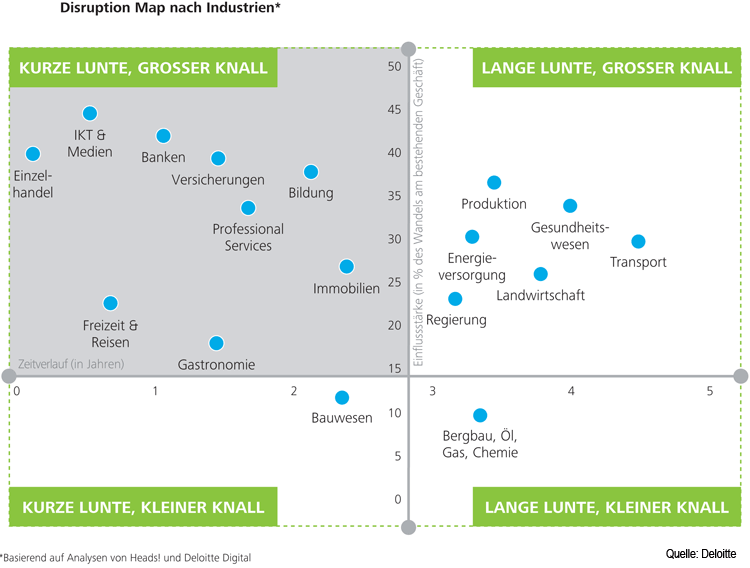

Für die Banken- und Finanzdienstleister sieht es finster aus. Schon 2014 kommen die Berater von Deloitte in einer Studie zur Digitalisierung zum Schluss: Die Lunte brennt und laut wird der Knall. Nachdem es Media und Handel schon getroffen hat, tritt als nächstes die Finanzwirtschaft den Gang zum Schafott an. Die Analysten verorten die Branche oben links. Zeit zu handeln. Und zwar jetzt.

So ungefähr schallt es von den Transformations-Keynotern auf den Digitalisierungs-Bühnen dieser Welt, und auch der Autor stimmte regelmäßig in den Kanon ein.

Es ist schon eine Weile her, dass ich den Innovationsaufwendungen der deutschen Finanzwirtschaft die dramatische Situation im Deloitte-Schema gegenüberstellte: Elektroindustrie und Automobilbranche stecken über zehn Prozent des Umsatz in Innovation, der Maschinenbau liegt laut ZEW/ISI Studie bei rund fünf Prozent und die Finanzdienstleister geben gerade mal 0,5 Prozent des Umsatzes für Innovation aus. Die Frage lautet seit damals: Wann wollen Sie eigentlich anfangen wenn nicht jetzt?

Drohende Gefahr für die Finanzbranche durch digitale Transformation.

Banken haben beim Thema Innovation reagiert

Jahre später muss ich feststellen: In vielen Banken wurde das Thema Innovation auf die Tagesordnung gesetzt, Digitalisierungs-Teams gebildet, smarte Apps entwickelt. Wenn es gut lief, gab es mal einen Hackathon, manch eine Bank veranstaltete Inspirationsformate, wiederum andere benennen auch mal mutig einen Chief Digital Office (CDO).

Nur bei den Mitarbeitern scheint wenig davon anzukommen. Ich erlebe viel Zuversicht, dass „es uns ja vergleichsweise noch gut geht“, dass es ja mit der Niedrigzinsphase nicht ewig so weiter gehen wird, dass die digitalen Angreifer ja mittlerweile auch von der Regulatorik gepackt und damit gezähmt werden. Viel Hoffnung. Und tatsächlich: Schaut man sich die Situation damals, als die Lunte brannte und der Knall vermeintlich bevorstand, genauer an, dann hat sich in den meisten Instituten entgegen der Erwartung wenig bewegt.

Die große Disruption ist noch nicht sichtbar. Noch nicht.

Ja, die Filialen werden weniger, ab und zu beantwortet eine Künstliche Intelligenz namens Watson die Kundenanfragen, aber wer einmal das Tageslimit für eine Auslandsüberweisung bei seiner Geschäftsbank kurzfristig erhöhen will oder ein „neuartiges mobiles Endgerät“ für die Überweisungsfreigabe aktivieren muss, weil das alte plötzlich den Dienst versagt, der spürt was es heißt, wenn Automatisierung statt Digitalisierung stattfindet. Der Leidtragende ist der Kunde, der oft keine Alternative sieht. Darauf lässt sich erst mal ausruhen.

Die Dynamik der Veränderung lehrt eigentlich eines sehr deutlich: Die Veränderungsgeschwindigkeit außerhalb der Organisation nimmt stetig zu. Erst langsam, dann immer schneller. Wir Menschen sind nicht in der Lage, exponentiell zu denken, wir unterschätzen, was in längeren Zeiträumen geschehen kann. Erst holen sich digitale Angreifer verschwindend kleine Anteile in einem kleinen Ausschnitt des Portfolios. Sie werden belächelt. Dann werden es ein Prozent des Marktanteils. Immer noch lächerlich. Dann werden es zwei Prozent. Wenn es fünf Prozent sind, ist es brenzlig. Bei zehn Prozent ist es meist zu spät.

Gunther Dueck hat das vor langer Zeit wunderbar auf den Punkt gebracht:

„Irgendwann ist das Neue der „Pure Player“ bei zehn Prozent Markanteil. Zehn Prozent Digitalkameras, zehn Prozent Internetbanking, Smartphones mit Internetflatrate, eBooks, Internetversicherungen, Elektro-Autos, Einzelhandel und so weiter.

Dann stirbt das Alte! Zehn Prozent Neues killt neunzig Prozent Altes.“

Anfangen! Und zwar jetzt!

Der Appell, JETZT anzufangen, hat also einen guten Grund. Nicht nur unterschätzen wir auf lange Sicht die Veränderungsgeschwindigkeit, wir unter schätzen auf kurze Sicht auch die Möglichkeiten der Veränderung. Menschen können, gemeinsam, vernetzt, kollaborativ, in kurzer Zeit erstaunliches bewegen.

Und genau hier setzt eine zentraler Veränderungsmechanismus an. Die Antwort auf das immer komplexere Umfeld kann nicht mehr Kontrolle, straffere Führung, enger definierte Prozesse, ambitioniertere Vertriebsziele sein. Systeme in einer vernetzten Welt können auf Komplexität nicht mit starrer Hierarchie reagieren.

„Wenn die Geschwindigkeit des Wandels außerhalb des Unternehmens die interne Veränderungsgeschwindgkeit überschreitet, ist das Ende nah“

formulierte schon der legendäre GE CEO Jack Welch. Wie also sich vorbereiten, wenn die Lunte brennt und der Knall laut sein wird?

Netzwerke als Antwort auf Komplexität

Unsere Antwort lautet: Vernetzungsmöglichkeiten schaffen, Vernetzungskompetenz vermitteln und eine Kultur von Offenheit, Partizipation und Agilität schaffen.

Denn nur so schaffen es Unternehmen – auch Banken – alle kreativen und innovativen Ressourcen zu entfalten, das in der Organisation vorhandene Wissen zu bündeln und mit neuen, schnellen, aber vor allen Dingen kompromisslos kundenfokussierten Lösungen Fahrt aufzunehmen gegen die Schnellboote der heute noch kleinen, aber zunehmend relevanter werdenden FinTechs. Sie werden ebenso wenig wieder verschwinden wie die Digitalisierung; und nur Unternehmen die es beherrschen, kontinuierlich Geschwindigkeit und rasend wachsende Informationsmengen in Innovationen zu wandeln, werden überleben.

Ohne Vertrauen geht das alles nicht, und alte Führungsparadigmen, wie sie gerade bei Finanzdienstleistern noch weit verbreitet sind, stehen dieser ernsten und dringenden Notwendigkeit diametral entgegen. Leicht ist dieser Wandel sich nicht. Jahrelang hat man versucht, die Prozesse in kleine verdaubare Einheiten zu zerteilen, Mitarbeiter sollten bewusst nicht über ihren Tellerrand schauen. Mitarbeiter als Mitentscheider? Undenkbar. Klare Führungsstrukturen, Command & Control sorgen für Dienst nach Vorschrift und unterdrücken Initiative.

Was wir heute brauchen, sind Netzwerke statt starrer Hierarchien. Netzwerke bilden sich nicht auf Befehl von oben. Sie entstehen durch Freiräume und Vertrauen in die Mitarbeiter. Das setzt Vorleben durch jeden Einzelnen voraus. Insbesondere und ganz besonders von der oberen Führungsebene. Die Arbeit an dieser neuen Haltung dauert lange. Ambitionierte Kollegen bringen diese Haltung oft schon mit, sie ist ihnen aber abtrainiert worden. Wenn wir also nicht schon heute anfangen, die etablierten Organisationen umzubauen, sie konsequent auf die Kundenbedürfnisse auszurichten und für eigenverantwortliches Handeln Spielräume zu schaffen, dann steht zu befürchten, dass Jack Welch recht behalten wird.

Sabine Kluge

Sabine Kluge ist Geschäftsführende Gesellschafterin bei Kluge Consulting GmbH und Koautorin des Beitrags. Sie ist Konzernpraktikerin, Startup Gründerin und lizensierter #WOL Coach. Zudem Gewinnerin des XING NewWork Awards, unter den Top 25 HR Influencer des Personalmagazins und den TopVoice 25 bei LinkedIn.