Die Corona-Krise setzt Banken zusätzlich unter Druck. Die Bewältigung erfordert ein starkes Risikomanagement und eine beschleunigte Digitalisierung. Eine Studie beleuchtet konkrete Maßnahmen und zeigt, wie sich der Bankenmarkt entwickelt.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Seit 2010 bewertet die Boston Consulting Group (BCG) jährlich die wirtschaftliche Entwicklung der globalen Bankenbranche und analysiert wesentliche Trends für Risikomanagement, Treasury und Compliance. Die Studie analysiert sowohl die aktuellen Belastungen durch die Corona-Krise als auch die vorher existierenden Herausforderungen auf Basis der Wertschaffung – das heißt des Gewinns abzüglich der Risiko- und Kapitalkosten.

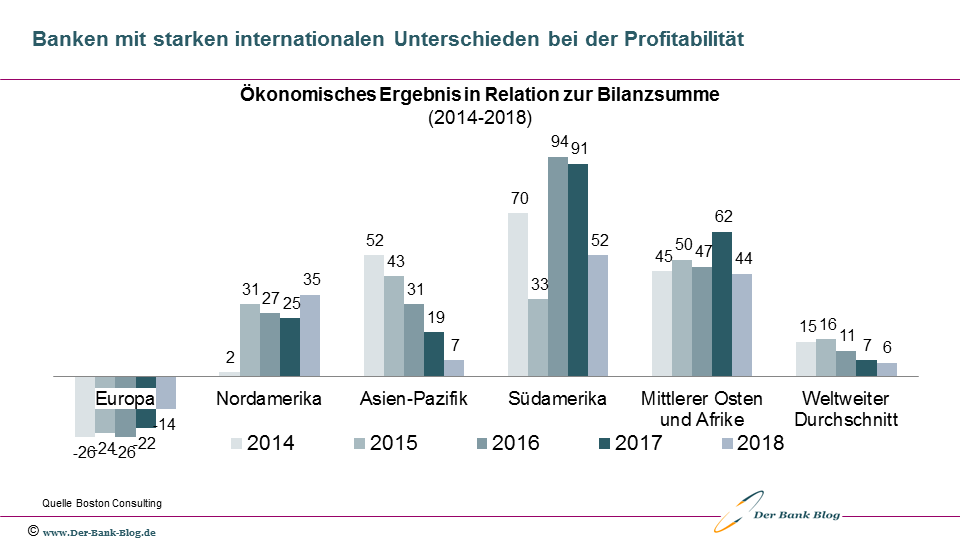

Sie basiert auf den Geschäftszahlen von mehr als 350 Retail-, Geschäfts- und Investmentbanken weltweit für die Geschäftsjahre 2014 bis 2018 und umfasst 80 Prozent des weltweiten Bankenmarktes.

Die Wertschaffung der Banken ist rückläufig

Der Analyse zufolge ist die Wertschaffung von Banken weltweit im dritten Jahr in Folge rückläufig – und dies bereits vor der Corona-Pandemie. Die Krise setze die Banken zusätzlich unter Druck und werde die Zunahme von Konsolidierungen forcieren.

Deutliche Unterschiede der Bankenprofitabilität im internationalen Vergleich.

Vor allem europäische Banken konnten in den vergangenen zehn Jahren keine positive Wertschaffung erzielen, jedoch ihre Kapitalquoten verbessern. Banken in Nordamerika waren hingegen in den letzten fünf Jahren profitabel. Die Wertschaffung stieg auf ein Fünfjahreshoch von 60 Milliarden Euro, während in Europa Werte in Höhe von 48 Milliarden Euro vernichtet wurden.

Die wesentlichen Unterschiede zwischen europäischen und amerikanischen Banken seien eine konsequente Rekapitalisierung der US-Banken nach der Finanzkrise, eine schnellere Abschreibung der notleidenden Kredite und eine stärkere Konsolidierung des Bankenmarktes. Außerdem würden US-Banken in einem integrierten Kapitalmarkt operieren, und die Bankengröße werde von US-Regulatoren weniger kritisch gesehen, da diese auch die Bankenprofitabilität im Sinne von Skalenvorteilen im Blick hätten.

So sei die Anzahl der europäischen Banken im Vergleich zu den USA etwa zweieinhalb Mal so hoch. Durch reine Kostensenkung lasse sich daher das Profitabilitätsproblem nicht lösen. Es müssten auch andere Ertragsansätze gefunden und neue Technologien konsequent genutzt werden, um eine Transformation wesentlicher Prozesse zu erreichen.

Schlüsselfaktoren zur Bewältigung der Krise

Die Sicherstellung der Betriebskontinuität war zu Beginn der Corona-Krise das wichtigste Thema in den Banken. Dies habe durch Aktivierung der Notfallpläne und schnelle Kreditvergabe bisher auch gut funktioniert. In der Aufarbeitung der Corona-Krise komme nun dem Risikomanagement besondere Bedeutung zu, da sich sowohl finanzielle als auch nicht finanzielle Risiken stärker materialisieren. Dazu sollten Maßnahmen in drei Bereichen umgesetzt werden:

- Die Sicherung von Liquidität und Finanzierung,

- die Neuausrichtung des Kreditrisikomanagements unter Nutzung von Szenarioplanung sowie

- die Anpassung der Compliance-Funktion und -Prozesse an das neue Umfeld.

Entscheidend sei hierfür eine beschleunigte Digitalisierung. Durch die konsequente Anwendung digitaler Lösungen und automatisierter Prozesse könnten Banken Kosten und Risiken für das Geschäft deutlich senken, ein integriertes Bilanzmanagement ermöglichen und ihre Compliance modernisieren.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.