Mit der Digitalisierung entwickeln sich auch die Methoden von Cyberkriminellen weiter. Banken müssen ihre Sicherheitssysteme aktuell halten. Das ist teuer. Eine aktuelle Analyse zeigt, wie Betrugsprävention unter Einhaltung von Kosten-Nutzen-Aspekten gelingen kann.

Die Digitalisierung erfasst unseren Alltag und die gesamte Wirtschaft ist davon betroffen. Die Geschäftsmodelle ganzer Branchen werden dadurch – teilweise dramatisch – verändert. Auch Banken und Sparkassen können sich diesem Trend nicht entziehen. Studien zu den aktuellen Trends und Entwicklungen in diesem Bereich finden Sie im Bank Blog.

Nicht nur Unternehmen, deren Mitarbeiter und Führungskräfte lernen mit der Digitalisierung dazu, auch jene profitieren von Innovation, die damit nichts Gutes im Schilde führen: Cyberkriminelle. Der Aufwand steigt, den Finanzinstitute betreiben müssen, um Daten und Systeme zu schützen.

Als wäre das noch nicht schwierig genug, müssen Banken den Kosten-Nutzen-Aspekt im Auge behalten. Denn Präventionsmaßnahmen gegen Cyberkriminalität sind für Kreditinstitute eine Gratwanderung zwischen großen Verlusten durch Betrug auf der einen sowie deren Folgen und Prozesskosten auf der anderen Seite.

Mittelweg in der Kosten-Nutzen-Abwägung

Wie und mit welchen Kenngrößen ein Mittelweg in der Kosten-Nutzen-Abwägung rechnerisch darstellbar wird, zeigt ein Whitepaper des Beratungs- und Softwarehaus PPI AG. Aus unterschiedlichen Steuerungsgrößen wie Schadenhöhe pro Betrugsfall, Prozesskosten oder Anzahl der Schadenfälle, leitet sich eine Wirtschaftlichkeitskurve ab. Diese zeigt an, wo Präventionsmaßnahmen beginnen, aber auch, wo sie aufhören sollte.

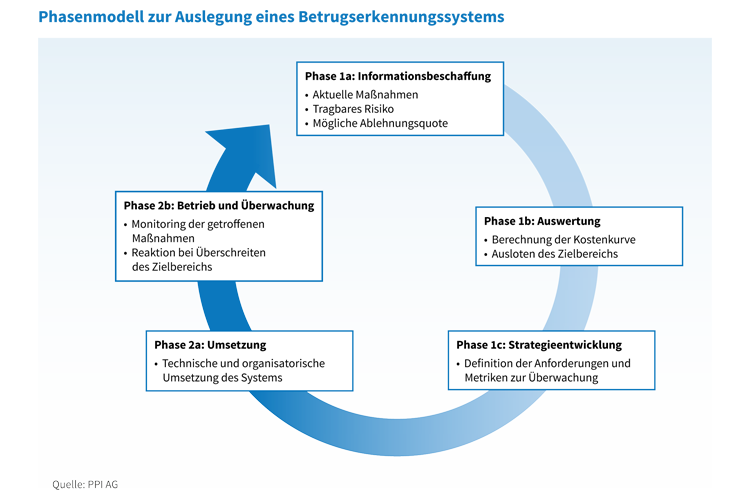

Das “Zwei-Phasen-Modell”

Das sogenannte “Zwei-Phasen-Modell” funktioniert so: Die erste Phase startet mit einer initialen Bestandsaufnahme getroffener Maßnahmen und dokumentierter Schadenfälle. Das ist die Grundlage für die Wirtschaftlichkeitsrechnung. Eine Zieldefinition und Festlegung der Evaluationsmetriken folgt darauf.

2-Phasenmodell zur Auslegung eines Betrugserkennungssystems.

Die zweite Phase dient der Entwicklung geeigneter Präventionsinstrumente sowie der anschließenden Überwachung im laufenden Betrieb. Die Experten geben zudem das passende Prozessmodell vor. Es berücksichtigt alle relevanten Kennwerte und sorgt in der Umsetzung dafür, dass weder zu wenig, noch zu viel getan wird. Da sich die Methoden der Cyberangreifer häufig ändern, kommen die Institute nicht umhin, den Gesamtprozess in festen Abständen zu überprüfen.

Bedrohung für die Volkswirtschaft

Natürlich wissen Finanzinstitute in aller Regel, was sie tun können und auch was sie tun müssen. Das Modell aber gebe einen strukturellen Rahmen vor, stellt sicher, dass keine Kenngrößen übersehen werden und dass die Wirtschaftlichkeit immer mit im Blick bleibt.

Nichtstun sei keine Option: Die Banken sind gesetzlich verpflichtet, ein gewisses Maß an Präventionsmaßnahmen zu treffen. Fortlaufender, hochvolumiger Betrug stellt in der Theorie eine Gefahr für die Stabilität einer Volkswirtschaft dar. Alleine durch gestohlene Zahlungskarten oder deren entwendete Daten beliefen sich 2019 in Deutschland die Verluste auf über 40 Millionen Euro.

Die Digitalisierung wird weiterhin neue Einfallstore öffnen, in die Cyberkriminelle eindringen können. Der stete Wettlauf zwischen Prävention und Verbrechen geht damit einher. Letztlich müssen die Institute ständig abwägen, welche Schäden sie ihren Finanzen, aber auch ihrer Reputation zumuten können. Einen fixen Punkt, ab dem es hieße: ‚Jetzt wird’s zu teuer‘, gebe es daher nicht.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.