Das Vertrauen in die Bankbranche ist auf einem Tiefpunkt angelangt. Ein Verstärker dieses Trends sind soziale Bewegungen und Netzwerke sowie das Unverständnis und Unvermögen der Branche, richtig damit umzugehen.

Banker sprechen oft über das „Vertrauen“ der Verbraucher in das Bankwesen als ein bestimmendes Merkmal dafür, warum Kunden ihr Geld den Banken anvertrauen, anstatt es einfach unter einer Matratze zu verstecken. Einige Banker haben Schwierigkeiten, zu verstehen, warum Kunden heutzutage sehr glücklich darüber sind, ihr Geld Institutionen wie PayPal, M-PESA Lending Club oder Zopa anzuvertrauen. Dass ich PayPal anstatt einer Bank vertraue, Geld in meinem Namen zu versenden, wäre vor ein paar Jahren noch undenkbar gewesen. Das Konzept einer Kreditvergabe über soziale Netzwerke wäre geradezu lächerlich erschienen. Eine Ursache für diese Entwicklung ist, dass wir Banken einfach nicht mehr so vertrauen wie wir es früher gewohnt waren und dass die Alternativen vergleichsweise weit weniger riskant zu sein scheinen.

Die gesamte Bankbranche wird zunehmend vom Reputationsrisiko bedroht seit soziale Bewegungen wie „Occupy Wall Street“, „Bank Transfer Day“ und andere Gruppen oder Vereinigungen durch frustrierte Verbraucher ins Leben gerufen wurden. Die Branche ist es nicht gewohnt, mit den strukturierten Ansätzen dieser neuen Wahrnehmung von Banken umzugehen. Stattdessen wird oft versucht, ein System zu verteidigen, das sich so nicht verteidigen lässt. Ein System, das nicht nur durch Trägheit belastet ist sondern dem seine Aktionäre wesentlich mehr zu bedeuten scheinen als der Dienst am Kunden.

Kein Regulierungsproblem

Am europäischen Retail Banking Summit letzten Herbst in London befragte ich Vertreter der europäischen Regulierungsbehörden zum Thema Social Media, zur Occupy Bewegung und nach ihrer Position zur zunehmenden Transparenz, mit der Retailbanken heute konfrontiert sind. Martin Merlin (Leiter des Referats Finanzdienstleistungspolitik und Beziehungen zum Rat) und Philip Reading (Direktor der Hauptabteilung Finanzmarktstabilität und Bankenprüfung in der Österreichischen Nationalbank) hatten keine Antwort parat auf die Frage nach einer möglichen Rolle der Regulierungsbehörden bei der Festlegung einer koordinierten Reaktion der Branche. Merlins Antwort war vielsagend:

„Es ist einfach noch nicht auf unserem Radar als Regulatoren“

Kunden finden ihre Stimme

Die neue Stimme des Volkes wurde eindrucksvoll im sogenannten „arabischen Frühling“ in der MENA-Region (Middle East & North Africa) unter Beweis gestellt. Wenn Twitter, YouTube und Facebook Regime in Ägypten, Tunesien und Libyen stürzen können, bin ich mir ziemlich sicher, dass sie auch die Marke einer Bank vollständig untergraben können, von der wir bislang dachten, sie sei „Too big to fail“.

Wir haben erlebt, wie sich die Occupy Bewegung in nur wenigen Monaten zu einem globalen Protest gegen die wirtschaftliche und soziale Ungleichheit durch die aktuelle „System“ entwickelt hat.

Die Verbraucher haben heute ihre Stimme gefunden. In immer stärkerem Maße entscheiden sie mit dieser Stimme über eine Belohnung derjenigen Organisationen, die zuhören und über eine Bestrafung derjenigen, die glauben, dass ihre Entscheidungen immun sind gegen öffentliche Debatten oder Dialoge.

Vor dem Zeitalter sozialer Medien wären derart schnelle politische Veränderungen in einem Land wie Ägypten als äußerst unwahrscheinlich bezeichnet worden.

Gibt es eine messbare Wirkung dieser Verbraucherstimmen auch über Finanzinstitute? Absolut.

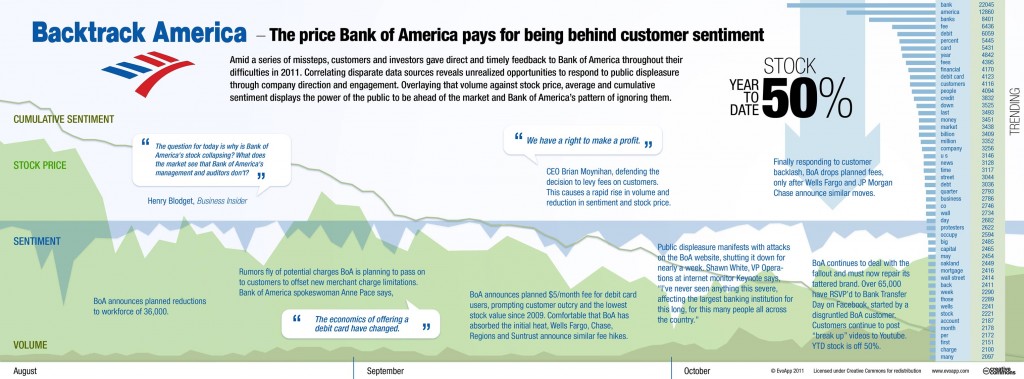

Im Januar 2011 hatte sich der Aktienkurs der Bank of America (BofA) nach der Finanzkrise auf $ 15,31 in der Spitze erholt. Ende November 2011 lag der Kurs unter $ 5. Das ist aufschlussreich. Aktien mit einem historischen Beta (β) von 1 haben in der Regel im Laufe eines Jahres einen eher flach verlaufenden Kurs. Warum also hat BofA mehr als 50% ihres Wertes in diesen 12 Monaten eingebüßt, verglichen mit einem Markt und anderen Instituten, deren Kurse im gleichen Zeitraum nahezu unverändert waren?

Wenn man das Volumen der gehandelten Aktien und die Preisentwicklung mit der durchschnittlichen und kumulierten Stimmung (via Social Media-Analyse) vergleicht, wird deutlich, dass der öffentliche Unmut über Richtung und Engagement des Instituts einer der zentralen Treiber von BofAs Problemen war. In der Vergangenheit würde BofA die Konsumentenstimmung nicht als einen wesentlichen Einflussfaktor auf ihren Aktienkurs angesehen haben. Sie konnten ihre Retail-Bank einfach nicht wirklich so schlecht führen, um eine derart schlechte Außenwirkung zu erzielen, abgesehen von bedeutenden und sehr öffentlichen Skandalen über massive Verluste. Heute vollzieht sich die Preisbildung am Markt offensichtlich in Sorge um die langfristige Überlebensfähigkeit einer Marke, die keine Beziehung mehr zu den Kunden hat, denen sie eigentlich dienen sollte.

Die folgende Infografik zeigt die Korrelation zwischen Stimmung und Aktienkurs für BofA:

Was als nächstes zu tun?

Das Verstehen der Stimmung der Kunden und die aktive Steuerung der Marke in diesem offenen Dialog wird in der nahen Zukunft eine Schlüsselqualifikation für den Erfolg sein. Es geht dabei nicht um „Steuerung“ oder „Kontrolle“, denn wie Ägypten und Occupy gezeigt haben, lassen sich diese Kräfte nicht kontrollieren.

Vielmehr wird die Fähigkeit entscheidend sein, sichtbar für die Märkte im Hinblick darauf zu reagieren, eine vorhandene Stimmung zu verbessern. Im Fall der BofAa (als bei der Einführung neuer Debit Card Gebühren darauf gepocht wurde, dass die BofA „ein Recht darauf habe, Gewinne zu machen“ und anschließend die geplanten Gebühren doch nicht eingeführt wurden) erwies sich dies nicht als richtiger Ansatz, ein strategisches Verständnis der Kundenstimmung im Zeitalter sozialer Medien unter Beweis zu stellen.

Wir brauchen einen Blick auf die Stimmung die Strategie treibt und beeinflusst. Dies erfordert andere Vorstände und eine andere Führungskräfte-Feedback-Schleife, die heute einfach noch nicht existiert.

4 Kommentare

Hallo Herr Leichsenring,

leider hat Brett King recht. Gerade in den Bereichen wo King berät (Wealth Management, Kunden-Beziehungsmanagement und Vertriebskanalstrategien) liegt das meiste Potential um Vertrauen zurück zu gewinnen.

Oft erlebe ich in den Banken hanebüchene, in die Länge gezogene, Entscheidungsprozesse. Ist das OK durch, kommt der nächste Blocker: Die sogenannten Führungskräfte haben keine Lust auf Veränderungen, also werden Ausschüsse gebildet und der Prozess wieder in die Länge gezogen. Nach einem Jahr ist nur noch 20% von der Idee da. Dann wird das Projekt gestoppt und der Unternehmensberater bekommt die Schuld weil es keinen Erfolg gab.

Aus meinen Bankzeiten kenne ich Projekte die über Jahre liefen, ohne Erfolg. Alles reden nach Lösungen die bereits im Markt funktionierten und nur einen Bruchteil des Projektes gekostet hätten, wurden gar nicht angehört.

Es geht oft gar nicht um (sachliche) Verbesserungen. Es geht um (persönlich) verletzte Eitelkeiten. Das Wort Krise müssten wir nicht in den Mund nehmen, wenn wir in den o.g. Bereichen aktiv etwas anpacken würden.

Nehmen Sie nur das Marketing im Bereich 50+. Oft erlebe ich die völlige Hilflosigkeit mit der heterogenen Zielgruppe umzugehen und Lösungen bereit zu halten. So wird, wie aktuell bei der Commerzbank, mit einem 35-jährigen für Spareinlagen geworben. Alle Marktteilnehmer wissen, dass in der Klientel am wenigsten Erspartes liegt (wenn überhaupt gespart wird und nicht das Häuschen abbezahlt und die Kinder großgezogen werden).

Der Innovationsexperte Jens-Uwe Meyer bringt es in seinem neuen Buch auf den Punkt: „Prozesse haben keinen Mut für Innovationen, Menschen sind es, die Innovationen machen!“

In diesem Sinne wünsche ich eine spannende Woche!

Ulrich Welzel

Hallo Herr Leichsenring, hallo Herr Welzel,

Zustimmung in allen Punkten. Aber eine Anmerkung Innovationen müssen durch die Mühlen der Organisation und das ist ein Problem bzw. ein Grund, weshalb Banken nicht innovativ sind – Ausnahmen bestätigen natürlich wie immer die Regel- und es auch nur sehr schwer werden können. Das Ganze erstarrt in rekursiven Schleifen. Banken nehmen ja auch nur das als Aufgabe wahr, was sie überhaupt aufgrund ihrer internen Ressourcen bearbeiten können und da gehören eben ganz viele Herausforderungen der Moderne nicht dazu. Es kommen harte Zeiten auf die Banken und als Folge wohl auch auf uns zu.

mfg

Boris Janek

Ja, die Zeiten werden in der Tat härter, nicht nur, weil disruptive Innovationen den tradierten Finanzdienstleistern das Leben schwer machen, sondern auch, weil diese in den kommenden Jahren massive Kostenprobleme bekommen werden, die es schwer werden lassen, das traditionelle auf Filialen basierte Geschäftsmodell in der Breite weiter aufrecht erhalten zu können. Aber dies ist ein anderes Thema, das ich demnächst mal aufgreifen werde.

„…Wenn Twitter, YouTube und Facebook Regime in Ägypten, Tunesien und Libyen stürzen können…“ Es waren dann doch eher hohe Jugendarbeitslosigkeit und ein Mangel an Perspektiven wenn wir ehrlich sind und Twitter, YouTube und Facebook waren eher Katalysatoren und genau gleich sehe ich das im Bankenbereich.