Anlageverwalter von hochvermögenden Kunden erkennen oftmals nicht die Defizite in ihrer Kundenbeziehung. Aktuell droht deshalb eine Abwanderung hin zu BigTech Unternehmen. Eine aktuelle Studie gibt Handelsempfehlungen für das Wealth Management und Private Banking.

Das Geschäft mit den Reichen und Superreichen, das Private Banking oder Wealth Management galt lange Zeit nicht nur als die Königsdisziplin des Bankgeschäftes sondern auch als sicherer Ertragsbringer. Inzwischen hat die Digitalisierung auch diesen Bereich erfasst und stellt die Banken vor neue Herausforderungen. Wie diesen begegnet werden kann und welches die aktuellen Trends und Entwicklungen sind, können Sie in den im Bank Blog vorgestellten Studien nachlesen.

Das Vermögensvolumen in der Hand von High Net Worth Individuals (HNWI) ist in 2019 gewachsen. In einer Studie, die vor der Corona-Krise von Capgemini durchgeführt wurde, wurden die Daten von weltweit über 2.500 HNWI zusammengetragen und analysiert. Dabei ist eine Verschiebung der Investitionsinteressen hin zu nachhaltiger Kapitalanlage zu identifizieren. Die Frage, wie Wealth Management Unternehmen auf die Wünsche ihrer Kunden reagieren sollten, beantwortet dieser Artikel.

Entwicklung der HNWI

Insgesamt ist das Vermögensvolumen der HNWI in 2019 um fast 10 Prozent gestiegen. Dabei ist auffällig, dass der Zuwachs am größten in Nordamerika mit 11 Prozent ist, gefolgt von Europa mit 9 Prozent. Im Vergleich zu den Regionen im asiatischen und pazifischen Raum mit 8 Prozent, ist der Westen erstmals seit langem wieder an der Wachstumsspitze platziert. Während die deutschen HNWI-Vermögen in 2018 noch um 3,9 Prozent im Vergleich zum Vorjahr sanken, war auch hier ein Wachstum von 8,8 Prozent und ein Anstieg um 1.466.000 Dollar-Millionäre zu verzeichnen.

Investitionsprioritäten verschieben sich

Wie sich die Vermögenswerte der HNWI in Folge der Corona-Krise für das Jahr 2020 entwickeln werden, bleibt abzuwarten. Jedoch ist bereits eine Verschiebung der Investitionsprioritäten festzustellen. Nachhaltige Investitionen mit ökologischen und sozialen Prioritäten, die bereits vor der Pandemie einen Aufschwung erlebten, gewinnen nach der Pandemie weiter an Bedeutung.

Nachhaltige Investitionen und Mehrwertdienste gewinnen an Zugkraft

Außerordentliche Unsicherheiten durch COVID-19 bieten für Vermögensverwalter neben Risiken auch Chancen, ihre Einnahmen durch die KI-gestützte Verbesserung von Kundenerlebnissen zu erhöhen und gleichzeitig Kosten durch Rationalisierung von Prozessen zu senken. Darüber hinaus wächst das Interesse an nachhaltigen Investitionen. Während 27 Prozent der HNWI insgesamt Interesse an nachhaltigen Investitionsprodukten bekundeten, wären 40 Prozent der Ultra-HNWI bereit, Geld in Nachhaltigkeit zu investieren. 41 Prozent planen dabei ganz konkret bis Ende 2020 41 Prozent und bis Ende 2021 46 Prozent ihres Portfolios für Nachhaltigkeit einzusetzen. 80 Prozent der Vermögensverwalter haben den Trend erkannt und bieten bereits entsprechende Produkte an.

Nachhaltigkeit und Wirtschaftlichkeit

Für HNWI-Investitionen gehen Erträge und nachhaltige Ziele zusammen. Bei der Maximierung der Sharpe-Ratio versprechen sich die HNWI entsprechend höhere Rendite für geringeres Risiko. 39 Prozent der HNWI betrachten ESG (Environmental, Social and Governance) konforme Investitionen als renditestärker, 33 Prozent als weniger volatil als Benchmark-Produkte. Für 26 Prozent steht außerdem der gesellschaftliche Mehrwert im Vordergrund.

Management-Gebühren und Erwartungsdruck

Anfang 2020 wurden Aktien mit 30 Prozent des Anlagevolumens von HNWI als wichtigste Anlageform identifiziert. Durch die steigende Volatilität in der Corona-Krise erwarten die Autoren einen erhöhten Druck auf die Vermögensverwaltungsgebühren in 2021. Zeitgleich steigen die Erwartungen der Anleger. 33 Prozent der Befragten sind mit den derzeitigen Gebühren einverstanden, sodass sie performance- und dienstleistungsabhängige Gebühren gegenüber vermögensabhängigen Gebühren bevorzugen würden.

Hyper-Personalisierung für das digitale Kundenerlebnis

KI-, Analyse- und anderen Technologien können dabei helfen, die Erwartungen der HNWI hinsichtlich folgender Qualitäten zu erfüllen:

- Maßgeschneiderte Risikoprofile – Nutzung von Verhaltenswissenschaften und Stimmungsanalysen zur Interpretation der Risikoprofile einzelner Kunden

- Personalisierte Portfoliokonstruktion und individuelle Beratung – Datenanalyse und maschinelles Lernen zur Erstellung maßgeschneiderter Portfolios, Bewertung des Kundenverhaltens für eine personalisierte Beratung

- Angepasste Kundenberichte – Verwendung von Schnittstellen (APIs) und mehreren Datenquellen zur Erstellung einer umfassenden Übersicht der Kundeninvestitionen

Anfang 2020 waren die HNWI am meisten von mangelnder Personalisierung im Wealth Management enttäuscht. Mehr als 60 Prozent der Befragten beklagten diesbezüglich fehlende Informationsbereitstellung über das Marktgeschehen oder neue Vermögensverwaltungsangebote. HNWI im Alter von 50 bis 59 Jahren waren am unzufriedensten mit ihren Erfahrungen im Zusammenhang mit dem Zugang zu Informationen und Mehrwertdiensten. Für 40 Prozent der Befragten beeinflusst die Erfahrung an diesen Zugangspunkten den Gesamteindruck nachhaltig.

Konkurrenz von BigTechs bleibt unerkannt

Laut Angaben der Vermögensverwalter selbst sehen 26 Prozent die Konkurrenz durch BigTech-Firmen nicht als größten Störfaktor. HNWI hingegen glauben, dass letztere Unternehmen ihr Bedürfnis nach Informationszugang und Mehrwertdiensten besser stillen könnten als das traditionelle Wealth Management. 74 Prozent sind grundsätzlich bereit zu einem Wechsel. Von den 22 Prozent der HNWI, die kurzfristig sowieso wechseln möchten, sind gar 94 Prozent an BigTech-Angeboten interessiert. Regional ist die Schwelle zu Bigtechs für HNWI aus Südamerika, Australien und Asien (ohne Japan) am niedrigsten. Die Unter-40-Jährigen entpuppen sich mit einer Quote von 90 Prozent dabei als besonders interessiert.

Paradigmenwechsel vollziehen!

Da BigTechs den Finanzsektor für sich entdeckt haben, müssen Vermögensverwalter ihre Kanäle zu Kunden digitalisieren. Bei den Kontaktpunkten zu den HNWI erfordern besonders die Bereiche Kundengewinnung, Beratung und Mehrwertdienste Verbesserung. Hier empfehlen die Autoren Investitionen die kosteneffiziente Big Data Anwendungen wie OpenX, die die gesamte Wertschöpfungskette optimieren. Darüber hinaus können Partnerschaften mit WealthTechs sowohl interne Fähigkeiten als auch Produktpaletten verbessern.

Vermögensverwalter müssen einen Paradigmenwechsel von der Bestandserhaltung hin zur Ausschöpfung von Ertragspotenzialen vollziehen. Als oberste Priorität muss das Wealth Management dafür die Nachfrage vermögender Kunden nach leicht zugänglichen, personalisierten Informationen und maßgeschneiderten Anlagestrategien schnell befriedigen.

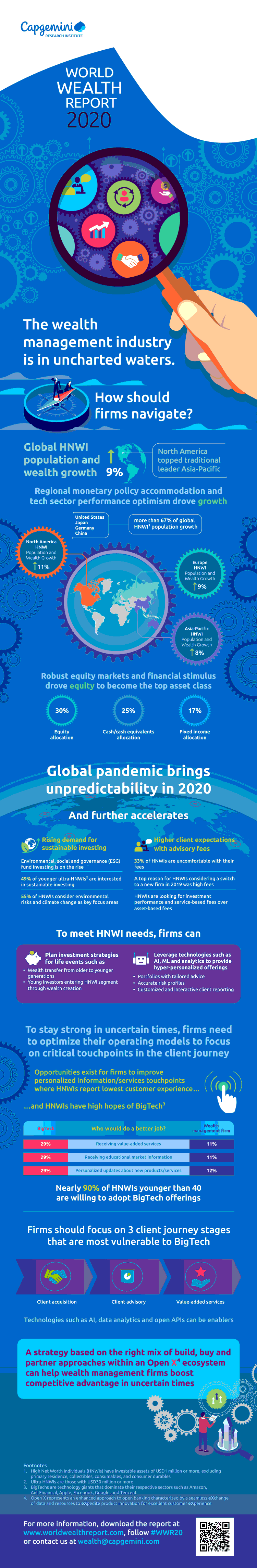

Infografik: Unsicherheit im Wealth Management

Die folgende Infografik enthält wichtige Ergebnisse der Studie und zeigt die weltweite Unsicherheit im Wealth Management und Private Banking und wie Anbieter darauf reagieren sollten.

Unsicherheit im Wealth Management und Private Banking.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.