Die Kreditbeschaffung bei öffentlich-rechtlichen Körperschaften läuft seit 50 Jahren gleich. Kommunen fragen Kapitalgeber manuell oder via Broker an. Ein etabliertes Verfahren, das aber wenig effizient ist. Online-Plattformen wollen nun die Kommunalfinanzierung digitalisieren.

Online-Plattformen für die Kommunalfinanzierung sollen die Kreditbeschaffung und –vergabe digitalisieren.

Bei Kommunalkrediten handelt es sich um Kreditleistungen aller Fristigkeiten, die von Körperschaften des öffentlichen Rechts in Anspruch genommen werden. Sie gelten als hochgradig sichere Anlageklasse und werden daher regulatorisch begünstigt. Das zeigt sich zum Beispiel in den Regulierungsvorschriften, die keine Eigenkapitalunterlegung für derartige Kredite vorsehen. Der Kreditmarkt in diesem Bereich umfasst ein Volumen von rund 150 Mrd. Euro.

Ineffiziente Prozesse in der Kommunalfinanzierung

Werden Kreditnehmer und Kapitalgeber nach der Zufriedenheit mit dem Prozess der Kommunalfinanzierung befragt, wird häufig kritisiert, dass dieser intransparent, aufwendig und oft auch teuer ist. Dazu muss man sich vergegenwärtigen, wie ein kommunales Ausschreibungsverfahren in der Praxis abläuft. Um Darlehen zu erhalten, haben Kommunen bisher die Finanzierungen und deren Konditionen bei einem von ihnen selbst definierten Kapitalgeberkreis – ob Sparkassen, Banken und häufig über Broker – manuell angefragt. Bis ein Kredit steht, führen Kämmerer in der Regel etliche Telefonate, schreiben Mails und verschicken Faxe. Diese Kommunikation kostet nicht nur viel Zeit und Nerven, sondern ist auch unsicher, weil sie normalerweise unverschlüsselt erfolgt.

Genauso ineffizient gestaltet sich der Prozess für Kapitalgeber, die beispielsweise im Liquiditätsmanagement Gelder kurzfristig ertragreich parken und EZB-Strafzinsen vermeiden wollen oder auch längerfristige Kredite im Zuge ihrer Diversifikationsstrategie vergeben möchten. So sind zum Beispiel den kommunalen Ausschreibungen die für eine Kreditprüfung erforderlichen Haushaltsunterlagen oft nicht beigefügt. Entsprechend aufwendig ist dann für den verantwortlichen Mitarbeiter eine Kreditanfrage zu bearbeiten und erfolgreich zu initiieren. Außerdem werden den Kommunen die Kreditverträge bei telefonischen Angeboten von Brokern häufig nicht bei der Angebotsabgabe mitgegeben. Dies führt teilweise dazu, dass es nach der telefonischen Angebotsannahme durch den Kreditnehmer noch zu aufwendigen Diskussionen über Vertragsklauseln kommt. Auch hat der Kreditgeber in diesem Fall keinen automatisierten Überblick über die Angebote, die er dem gleichen Kreditnehmer in der Vergangenheit gemacht hat.

Online-Plattformen verbessern die Prozesseffizienz

Diese unnötig komplizierten Prozesse zu vereinfachen, hat sich Loanboox zum Ziel gesetzt. Auf seiner Online-Plattform bringt das Schweizer FinTech mit einer deutschen Tochter in Köln Städte und Gemeinden als Kreditnehmer mit institutionellen Kapitalgebern aus mehreren Ländern in Echtzeit zusammen. Das schafft Mehrwert für alle Beteiligten.

Das folgende Erklärvideo fasst die wichtigsten Fragen rund um digitalen Kreditbeschaffung und –vergabe von Loanboox zusammen.

Aus Sicht der aufnehmenden Kommune, weil zu gleichen Parametern eine Vielzahl von registrierten Investoren simultan angesprochen werden kann. Mit wenigen Klicks lässt sich die Finanzierungsanfrage auf einen bestimmten Kreis beschränken oder aber eben ausweiten. Angebote erfolgen der vorgegebenen Informationssystematik. Nicht nur die Zinsen, sondern auch die jeweiligen Vertragsparameter können miteinander verglichen werden. Hohe Transparenz erleichtert somit die Auswahl des gewünschten Finanzierungsangebotes. Ebenso kann das Ergebnis als neutraler Nachweis der Konditionsfindung gegenüber Gremien genutzt werden.

Auch Kapitalgeber profitieren von der Digitalisierung des Prozesses. Zum einen erhalten sie über die Plattform direkten Zugang zu öffentlichen-rechtlichen Kreditnehmern – und somit zu einer verlässlichen Schuldnergruppe mit höchster Bonität. Zum anderen werden Kreditgesuche der öffentlichen Hand auf Loanboox transparent gemeinsam mit den für eine Beurteilung einer Finanzierungsanfrage notwendigen Unterlagen vorgehalten. Dass Kapitalgeber neben einer zur Verfügung stehenden Musterdokumentation auch ihre eigenen Kreditverträge verwenden können, vereinfacht die Darlehensvergabe zusätzlich. Daraus resultiert eine entsprechend hohe Prozesseffizienz, die zum Beispiel auch für Banken ohne eigenen Vertrieb einen Zugang zu dieser Assetklasse leicht ermöglicht. Insgesamt kann über die Plattform das eigene Geschäft ergänzt werden, ohne zusätzliche Ressourcen aufbauen zu müssen.

Wie funktioniert die Plattform aus Kapitalgebersicht?

Nach der Registrierung als Kapitalgeber, bei der ein bankähnlicher Onboarding-Prozess zu durchlaufen ist, können Investoren aktiv nach attraktiven Anlagemöglichkeiten suchen und Angebote für angefragte Finanzierungen stellen. Dabei ist auch möglich, eine Kreditanfrage nur teilweise zu finanzieren, sodass die aufnehmende Kommune den gewünschten Kreditbetrag von mehreren unterschiedlichen Adressen jeweils zum Teil erhält. Zum Ablauf der Abgabefrist entscheidet sich der Kreditnehmer für ein Angebot oder eben für eine Kombination verschiedener Angebote. Bei einer Zusage wird ein rechtsgültiger Darlehensvertrag zwischen Kreditnehmer und Kapitalgeber direkt auf der Plattform abgeschlossen und die Zahlungen erfolgen zwischen den beiden Parteien.

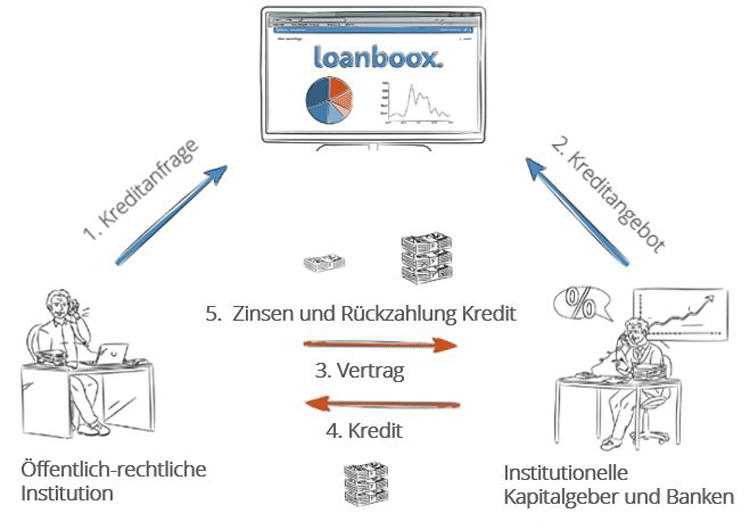

Die Grafik veranschaulicht, wie genau die Kreditbeschaffung und -vergabe via Loanboox funktioniert.

Loanboox vermittelt zwischen Kreditnehmer und Kapitalgeber, ist selbst jedoch keine Vertragspartei. Auch die Kreditprüfung erfolgt direkt über die Kapitalgeber. Das Mindestvolumen beginnt bei ca. 500.000 Euro und ist oft nach oben offen. Laufzeiten bewegen sich zwischen wenigen Tagen bis über 30 Jahren.

Internationale Präsenz ermöglicht Cross-Border-Geschäfte

Im September 2016 in der Schweiz gegründet, hat sich das FinTech-Startups bereits international etabliert und ist seit Ende 2017 auch in Deutschland aktiv. Der Markteintritt in Österreich und Frankreich wird derzeit vorbereitet. Global betrachtet wurden über die Plattform in den vergangenen 20 Monaten Finanzierungen von über 10 Milliarden Euro angefragt. Mehr als 1.000 Kreditnehmer und Kapitalgeber aus der Schweiz und Deutschland nutzen sie bereits.

Die internationale Ausrichtung des Unternehmens hat den zusätzlichen Vorteil, dass den Kunden länderübergreifende Business-Solutions angeboten werden können. So wurde erst kürzlich ein großvolumiger Cross-Border Deal über die Plattform abgeschlossen. Dabei fungierte ein deutscher Investor als Kapitalgeber für die Finanzierungsanfrage eines Schweizer Kreditnehmers. Konkret geht es um den Betrieb eines Schweizer Pumpkraftwerkes, für das über die Plattform ein Darlehen von 75 Millionen Schweizer Franken erfolgreich vermittelt wurde. Das Potenzial für derartige länderübergreifenden Kreditgeschäfte wird durch den Start in Österreich und Frankreich künftig noch verstärkt.