Die Erträge im Firmenkundengeschäft der Banken kannten über einen längeren Zeitraum nur einen Weg: Nach untern. Nun hat eine aktuelle Studie erste Anzeichen einer Trendumkehr registriert. Doch Unsicherheiten bleiben weiterhin bestehen.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

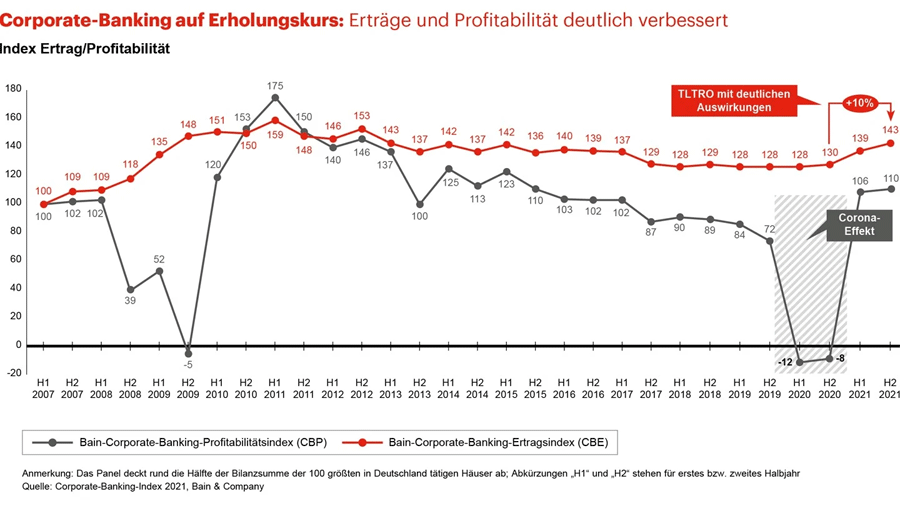

Die Unternehmensberatung Bain & Company hat kürzlich wieder ihren – halbjährlich erhobenen – Corporate-Banking-Index veröffentlicht. Er erfasst eine Vielzahl wichtiger Kennzahlen der größten deutschen Kreditinstitute mit Schwerpunkt im Corporate-Banking ab. Unter anderem berücksichtigt er Erträge (Zins- und Provisionsüberschuss), Kosten (Verwaltungsaufwand), Kreditrisikovorsorge, Profitabilität (Ergebnis vor Steuern), Eigenkapital und Kreditvolumen.

Der Index wird in zwei Ausprägungen berechnet:

- Ertragsindex (CBE) und

- Profitabilitätsindex (CBP).

Beide geben im Zeitverlauf einen guten Überblick über die Geschäftsentwicklung im Corporate-Banking und lassen sich als Benchmark für jedes einzelne Finanzinstitut nutzen.

Firmenkundengeschäft spürbar erholt

Nach jahrelanger Talfahrt und dem pandemiebedingten Einbruch 2020 habe sich das Firmenkundengeschäft der Kreditinstitute in Deutschland spürbar erholt – zumindest vorläufig. Der Corporate-Banking-Ertragsindex ist im zweiten Halbjahr 2021 auf den höchsten Wert seit acht Jahren gestiegen. Und der Profitabilitätsindex ist erstmals wieder auf dem gleichen Niveau wie 2015. Noch aber sei es zu früh, von einer Trendwende zu sprechen.

Die Entwicklung des Entwicklung Corporate-Banking-Index von 2007 bis 2021.

Höhere Margen im Kreditgeschäft

Die Kreditmarge im zweiten Halbjahr 2021 verbesserte sich auf 1,8 Prozent – drei Jahre zuvor hatte sie bei lediglich 1,1 Prozent gelegen. Ursächlich seien u.a. die günstigen Refinanzierungsoptionen der Europäischen Zentralbank sowie die staatlichen Corona-Hilfen für die Wirtschaft. Beide Unterstützungsmaßnahmen laufen nun aber nach und nach aus.

Kreditvolumen auf neuem Rekordniveau

Das Kreditvolumen ist bis Ende 2021 auf den neuen Rekordwert von über 1,3 Billionen Euro gestiegen. Dabei hätten die Sparkassen ihren Marktanteil weiter ausbauen können und würden sich dem der traditionell führenden Privatbanken immer mehr annähern. Über Kooperationen realisieren sie zunehmend auch Finanzierungen bei größeren Mittelständlern.

Dieses Marktsegment entdecken zugleich ausländische Institute vermehrt für sich und die Landesbanken beginnen nach ihrer Restrukturierung wieder anzugreifen. Die anhaltend hohe Wettbewerbsintensität zwinge die Marktteilnehmer, sich in ausgewählten Branchen oder Kundengruppen oder auch bei Produkten von der Konkurrenz abzuheben und parallel das Provisionsgeschäft zu forcieren.

Hohe Abhängigkeit vom Kreditgeschäft

Der Anteil des Zinsüberschusses an den Erträgen belief sich im zweiten Halbjahr 2021 auf 69 Prozent. Das sind zwar 7 Prozentpunkte weniger als vor gut zehn Jahren, aber immer noch deutlich mehr als in ausländischen Märkten üblich.

Die Institute benötigen höhere Gewinne, u.a. um verstärkt in digitale Plattformen und Services investieren zu können. Seit geraumer Zeit arbeiten die Banken deshalb daran, ihre Abhängigkeit von zinsbasierten Geschäftsfeldern zu reduzieren. Ansatzpunkte seien der Ausbau des Transaction-Bankings und ein forciertes Cross-Selling beispielsweise von Kapitalmarktprodukten. Bislang sei der Erfolg jedoch nur mäßig.

Stabilisierung des Verwaltungsaufwands

Nach jahrelangem Anstieg ist es den Banken immerhin gelungen, ihren Verwaltungsaufwand 2021 zu stabilisieren. Wesentlich für die höhere Profitabilität im vergangenen Jahr war indes die Normalisierung der Kreditrisikovorsorge. Nach dem pandemiebedingten Anstieg 2020 hat sich diese vor allem aufgrund der positiven Wirkung staatlicher Stützungsmaßnahmen normalisiert. Diese Entlastung führte in Verbindung mit den höheren Erträgen zu einem deutlichen Anstieg der Eigenkapitalrendite im Firmenkundengeschäft. Mit 7 Prozent lag sie zuletzt nur noch leicht unter den Kapitalkosten.

Nachhaltigkeit als wichtiges Zukunftsthema

Neue Ertragschancen ergeben sich insbesondere durch die zügige Erweiterung des Leistungsspektrums rund um ESG-konforme Produkte und Services. Gerade der Mittelstand sei auf die Banken als Finanzierungspartner angewiesen, um die Mammutaufgabe CO2-Neutralität zu bewältigen. Je früher die Institute hier Kompetenzen aufbauen, desto größer sind ihre Erfolgsaussichten. Die Zeit dränge, denn der Handlungsdruck hat sich durch den Anstieg der Preise für fossile Energien nach dem Angriff Russlands auf die Ukraine noch einmal erhöht.

Die beschleunigte Dekarbonisierung dürfte dazu beitragen, dass sich der Trend in Richtung stabiler bis steigender Kreditvolumina in den kommenden Jahren fortsetzt. Da die Auswirkungen des Ukraine-Kriegs auf einzelne Branchen unterschiedlich sind, werden die Banken ihr Engagement dabei noch bewusster als bisher auf Sektoren beschränken, die wie erneuerbare Energien, Konsumgüter und Pharma weniger risikobehaftet sind.

Firmenkundengeschäft zukunftssicher machen

Um auf Dauer die Kapitalkosten zu verdienen, sollten Banken zukunftsträchtige Geschäftsfelder weiter ausbauen, an ihrer Kostendisziplin festhalten und die Kapitalumlaufgeschwindigkeit beispielsweise durch eine vermehrte Syndizierung und Verbriefung von Krediten erhöhen.

Gebot der Stunde sei es, sich in passenden Kundensegmenten und Branchen mit klaren Alleinstellungsmerkmalen zu positionieren. Banken könnten so von der verstärkten Nachfrage nach Finanzierungslösungen profitieren. Gelinge dies nicht, würde es schwer werden im harten Wettbewerb die Kapitalkosten zu verdienen.