ChatGPT hat vor kurzem seinen einjährigen Geburtstag gefeiert. Intelligente Chatbots können das Banking personalisieren und effizienter gestalten. Dabei sind neun Herausforderungen und Lösungsansätze wichtig und zu beachten.

Chatbots mit generativer künstlicher Intelligenz bieten mehr Service für Bankkunden.

Das Bankwesen steht vor einer Transformation, bei der Künstliche Intelligenz (KI) und Maschinelles Lernen (ML) eine zentrale Rolle spielen. KI kann in verschiedene Bereiche unterteilt werden, darunter Machine Learning, Natural Language Processing (NLP), Robotics und Computer Vision. Besonders hervorzuheben sind generative KI-Modelle, die eine Hyperpersonalisierung der Kundenerfahrung ermöglichen. Chatbots wie ChatGPT werden als „iPhone-Moment der KI“ betrachtet, da sie die Interaktion mit Technologie grundlegend verändern.

Chatbots im Bankwesen: Warum?

Chatbots revolutionieren das Bankwesen mit vielfältigen Vorteilen: Sie optimieren den Kundensupport, ermöglichen inklusives Banking auch für weniger technikaffine Kunden und gestalten die Zukunft der Kommunikation. Ein Schlüsselaspekt ist die Begeisterung der Kunden durch neue Technologien und die Möglichkeit, komplexe Anliegen von Kunden auch 24/7 effizient zu bearbeiten.

9 Herausforderungen und Lösungsansätze für Chatbots im Bankwesen

Die Implementierung von Chatbots im Bankwesen ist jedoch nicht ohne Herausforderungen. Hier die wichtigsten Eigenschaften, die ein Chatbot haben muss, um im Echtbetrieb einsetzbar zu sein.

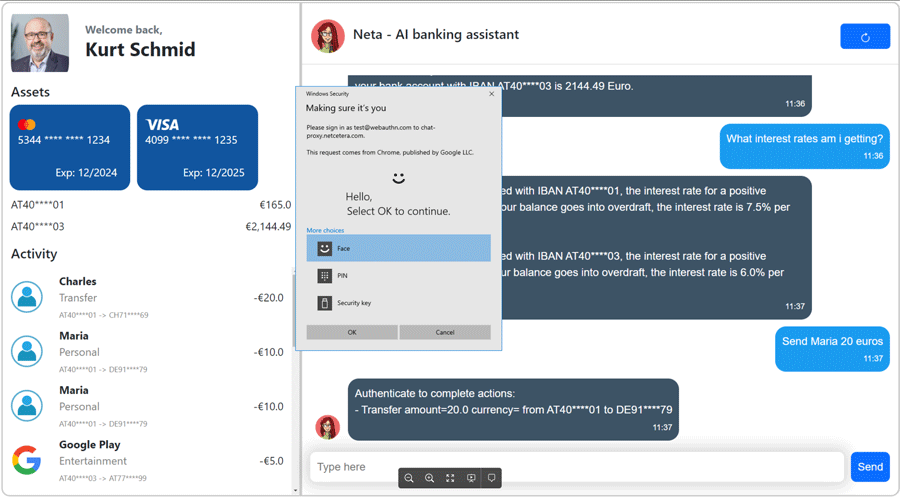

- Interaktion mit Benutzerdaten: Der Chatbot sollte in der Lage sein, nicht nur lesend auf Benutzerdaten wie Kontotranskationen zuzugreifen, sondern auch Änderungen vorzunehmen, wie das Anweisen von Geld oder das Sperren einer Karte. Zudem muss der Chatbot erkennen, wann eine Benutzer-Authentifizierung erforderlich ist und diese initiieren, um so die PSD2 Anforderungen zu erfüllen.

- Aktualität von Daten und Kursen: Der Chatbot muss aktuelle Daten und Kurse kennen und damit rechnen können.

- Präzise und klare Antworten: Der Chatbot soll präzise Antworten geben, ohne zu belehren oder unnötige Disclaimer zu verwenden.

- Kenntnis der Gesprächshistorie: Der Chatbot muss die Historie der Unterhaltung kennen, um kohärente und kontextbezogene Antworten zu liefern.

- Compliance und korrekte Aussagen: Der Chatbot darf keine Aussagen machen, die nicht im Interesse oder außerhalb der Compliance der Bank liegen.

- Datenschutz: Persönliche Daten wie Namen, IBANs und PANs dürfen nicht offenbart werden. Ein „Privacy-Layer“ ist erforderlich, der vertrauliche Daten tokenisiert und so die Privatsphäre der Nutzer schützt. Alternativ können Large Language Models (LLMs) auch auf privaten Servern betrieben werden.

- Verständnis von Slang: Der Chatbot sollte auch umgangssprachliche Ausdrücke oder „Slang“ verstehen können.

- Toleranz gegenüber Tippfehlern: Der Chatbot muss tolerant gegenüber Tippfehlern sein, um effektiv mit Benutzern zu kommunizieren.

- Mehrsprachigkeit: Der Chatbot muss die Sprachen der verschiedenen Benutzer beherrschen.

Die Technik dahinter

Wir alle kennen ChatGPT als generelle Möglichkeit Prompts zu erstellen und so Antworten zu bekommen. Bei Bank Chatbots muss eine Kommunikation wie „Habe ich meine Stromrechnung bezahlt“ jedoch auf die Transaktionsdaten des Benutzers zugreifen. Technisch funktioniert dies über „function calls“, die vor der Generierung der Antwort vom LLM-System aufgerufen werden. Dabei wird dann eine Transaktionszeile mit der Referenz „Wien Energie“ als Stromanbieter erkannt, weil hier die semantische Nähe berücksichtigt wird.

Aufwendiger wird der Ablauf, wenn Aktionen erst erfolgen dürfen, wenn die Benutzer-Authentisierung erfolgt ist. Dann muss der Chatbot auch den Status von Karten verändern können oder Transaktionen zum Banksystem schicken können.

IQChat4Banks für eine neue Stufe der Kundenkommunikation

„Ich finde meine Kreditkarte nicht mehr“ fragt der Bankkunde, und prompt reagiert der Chatbot mit gezielten Fragen, um die verlorene unter den drei vorhandenen Karten eindeutig zu identifizieren und bietet an, diese temporär zu sperren oder eine Ersatzkarte zu bestellen. So könnte die Zukunft des Bankwesens mit „IQChat4Banks“ aussehen.

Der experimentelle Chatbot könnte die Art und Weise, wie wir Bankgeschäfte erledigen, revolutionieren. Ein Jahr nach dem Launch von ChatGPT ermöglicht er ein neues Niveau der Kundenkommunikation, das mit einem fortgeschrittenen Large Language Model von OpenAI, erreicht wurde.

Wenn eine Überweisung initiiert wird „Sende Maria 20 Euros“ erkennt der Chatbot, dass eine Kundenauthentifizierung erforderlich ist. Hier im Beispiel wird ein FIDO Authentifizierung per Face Recognition über Windows Hello verlangt.

Die Zukunft: Weitere Pläne und Überlegungen

Zukünftige Entwicklungen könnten die Erstellung von Nutzerprofilen für verschiedene Altersgruppen und Kommunikationsstile umfassen umso einerseits noch mehr Inklusion zu ermöglichen und anderseits auch für die Generationen Z and Alpha einen Coolness Faktor zu bieten.

Neben Banking Bots als Ergänzung zu Mobile und Web-Banking können auch Onboarding-Bots, Chargeback Handling Bots oder Financial Advice Bots weitere Einsatzmöglichkeiten der KI im Banking bieten.

Die Integration von KI und Chatbots in das Bankwesen ist ein vielversprechender Schritt in Richtung einer effizienteren, personalisierten und inklusiven Finanzwelt. Während Herausforderungen wie Datenschutz und Benutzerfreundlichkeit bestehen, bietet die Technologie enorme Möglichkeiten, das Kundenerlebnis zu verbessern und die Effizienz von Bankdienstleistungen zu steigern.

Anmerkung: Der Entwurf des Artikels wurde mit Hilfe von ChatGPT aus einer PowerPoint Präsentation erstellt und als Lektor verbessert, ist aber in allen wichtigen Aspekten vom Autor selbst erstellt. Noch.