Nachdem die Banken und Sparkassen das Zahlungsverkehrsgeschäft in den vergangenen Jahren zunehmend an branchenfremde Anbieter verloren haben, könnte sich jetzt eine Trendwende abzeichnen. Aufkommende Technologien eröffnen neue Perspektiven.

Innovationen verändern den Markt für Zahlungsverkehr und bedrohen die Banken.

Der Zahlungsverkehr ist eine wichtige und zuverlässige Ertragsquelle deutscher Geschäftsbanken. Doch trotz eines global wachsenden Marktes sind die Zahlen seit Jahren rückläufig. Zur Veranschaulichung: Lag der Anteil des Zahlungsverkehrs 2015 noch bei 35 bis 40 Prozent der Provisionserträge, betrug er 2020 nur noch rund 30 bis 35 Prozent – Tendenz weiter fallend.

Der Grund: Der Großteil der Erträge landet inzwischen bei Anbietern, die nicht aus dem Bankensektor kommen, etwa Acquirer, Prozessoren oder Anbieter alternativer Bezahlmethoden. Zwar besetzen die Institute über die von ihnen vergebenen Konten noch in den meisten Fällen die Kundenschnittstelle. Dort sehen sie sich allerdings einem zunehmenden Wettbewerb durch neue Marktteilnehmer ausgesetzt, welche die Erträge für sich beanspruchen.

Payment-Anbieter verzeichnen massive Wertzuwächse

Die wachsende Bedeutung von Payment-Anbietern im Zahlungsverkehr spiegelt sich auch in ihrer Wertentwicklung im Vergleich zu klassischen Banken wider. Sank die Marktkapitalisierung der Letztgenannten von 2015 bis heute durchschnittlich um 2 Prozent, lag der annualisierte Wertzuwachs bei den Payment-Anbietern bei mehr als dem Siebenfachen. Nach einem Höhenflug im vergangenen Jahr verzeichneten einige Anbieter zuletzt allerdings deutliche Einbrüche bei den Aktienkursen.

Ob es sich dabei lediglich um eine Korrektur handelt oder die fallenden Kurse bereits das Ende einer Blase markieren, ist derzeit schwer einschätzbar. Tatsache ist, dass spezialisierte Anbieter den Banken in diesem teilweise vernachlässigten Geschäftsbereich wichtige Marktanteile abgenommen haben. Wie profitabel sie dabei langfristig sein werden, bleibt abzuwarten.

Innovationen verändern den Zahlungsverkehr

Die Erfolgswelle, auf der die Payment-Anbieter segeln, basiert dabei häufig auf der traditionellen (und in der Vergangenheit von den Banken aufgebauten) Karten- und Konteninfrastruktur, allerdings erweitert um ein kundenorientiertes, sehr benutzerfreundliches Front-end sowie weitere Funktionalitäten und Mehrwertleistungen. So bildet das klassische Bankkonto neben der Kredit- oder Debitkarte zwar nach wie vor die Grundlage des Zahlungsverkehrs, sei es am Point of Sale oder im E-Commerce. Doch neue Player wie Online-Zahlungsdienstleister oder große Technologieplattformen drängen mit Macht ins Geschäft und reklamieren einen immer größeren Anteil der Kundenschnittstelle und des Zahlungsverkehrsvolumens für sich. Wallet-Anbieter führen die Zahlungen ihrer Kunden bereits ganz ohne Bankkonto durch – keine guten Nachrichten für die Banken.

Wie reagieren diese auf die Entwicklungen? Das Bild ist uneinheitlich. Während sich viele Institute in der Vergangenheit, meist aus Kosten- und Komplexitätsgründen, aus dem Händlergeschäft und der Zahlungsverkehrsinfrastruktur zurückgezogen haben, gibt es in jüngster Zeit vermehrt „Rückkehrer“, die wieder an der Händlerschnittstelle präsent sind oder den gesamten Kontenzahlungsverkehr erneut selbst abwickeln. Offensichtlich wollen die Kreditinstitute das Geschäft nicht verloren geben und versuchen, mit entsprechenden Initiativen gegenzusteuern. Auch die Bündelung von verbleibenden Payment-Assets oder anderen Teilen der Wertschöpfungskette sind Optionen, die einige Banken erfolgreich nutzen.

EPI: Der Ausstieg aus dem Ausstieg?

Die European Payments Initiative, kurz EPI, ist ein weiteres Beispiel für einen Versuch der Banken und Sparkassen, ihre strategische Rolle in der europäischen Zahlungsverkehrslandschaft zurückzugewinnen. Die gemeinsame Initiative europäischer Zahlungsdienstleister aus sieben Ländern und der EZB sah ein einheitliches europäisches Scheme für Konsumenten und Händler vor, basierend auf Instant Payments und einer Karteninfrastruktur.

Gute Gründe für eine solche Initiative gibt es genug. So hätte EPI den traditionellen Anbietern helfen können, künftige Zahlungsverkehrserträge abzusichern, weiterhin erfolgreich die Kundenschnittstelle zu besetzen und nicht zuletzt die Dominanz der neuen Player aufzubrechen. Auch ein neuerlicher Ausbau des Marktanteils im Zahlungsverkehr schien möglich, weil die Beteiligten die Investitionen, etwa in neue Bezahlverfahren, gemeinsam schultern wollten. EPI hätte außerdem eine ideale Plattform zur Integration neuer Geschäftsmodelle wie dem Digitalen Euro oder der Digital Identity bilden können.

Hätte, könnte, sollte. Trotz der großen Erwartungen steht EPI inzwischen vor dem Aus. Lediglich eine EPI „light“ Version, im Wesentlichen eine Peer-to-Peer Wallet, steht noch zur Diskussion. Hohe Investitionskosten und unterschiedliche strategische Prioritäten haben eine erfolgreiche Umsetzung des Projekts verhindert.

Eine Alternative bietet sich den Banken und Sparkassen nun durch die Neupositionierung und Weiterentwicklung ihrer nationalen Kartenschemes. Diese sind häufig die letzten verbliebenen, wertvollen Payments-Assets der Banken und Sparkassen.

Payment-Anbieter besetzen zunehmend die Kundenschnittstelle

Keine Frage: Für die traditionellen Banken wird eine Rückkehr in die frühere Pole-Position im Zahlungsverkehr dadurch nicht einfacher. Eine Abgrenzung der verschiedenen Angebote ist sowohl auf Konsumenten- als auch auf Infrastrukturseite ohnehin immer schwieriger. Ob sie über Debit- und Kreditkarte, Finanzierung oder P2P zahlen: Für Verbraucher wachsen die verschiedenen Verfahren immer stärker zusammen. Auch die großen Kartenorganisationen und Infrastrukturanbieter haben diesen Trend erkannt und setzen vermehrt auf parallele Payment-Rails. Damit stellen sie die Position der Banken bei ihrem ureigenen Asset – der Kundenschnittstelle – immer stärker infrage.

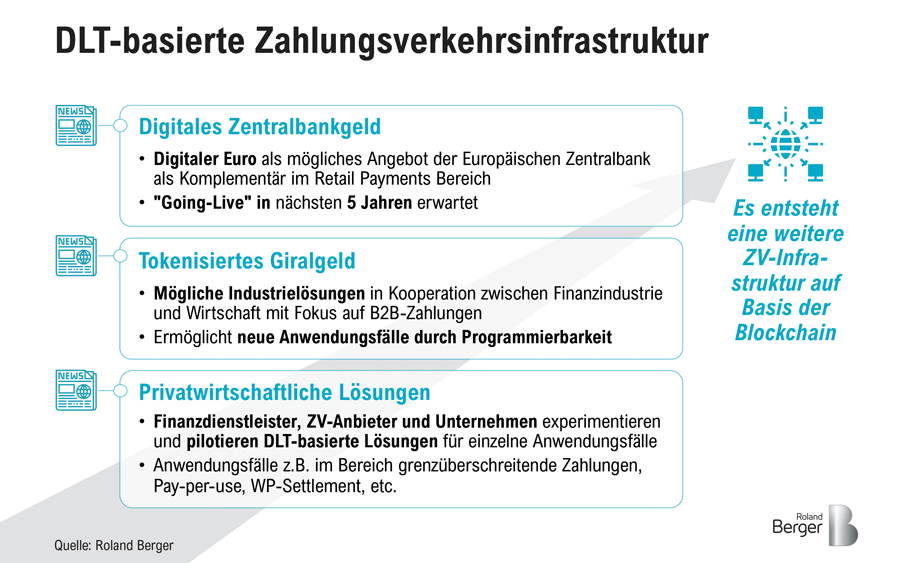

Beim konten- und kartenbasierten Zahlungsverkehr ist die Diskussion über die künftige Rolle der Banken längst nicht zu Ende. Mit digitalem Zentralbank- oder Giralgeld und dem Aufbau einer weiteren Zahlungsverkehrsinfrastruktur auf Basis der Distributed Ledger Technologie (DLT) schwappt bereits die nächste Disruptionswelle auf die Finanzinstitute zu.

Mit digitalem Zentralbankgeld und einer weiteren Zahlungsverkehrsinfrastruktur (auf Basis: DLT) kommt eine neue Disruptionswelle auf die Banken zu.

So könnte der digitale Euro der Europäischen Zentralbank schon in den nächsten fünf Jahren als Komplementär im Bereich Retail Payments eine wichtige Rolle spielen. Mithilfe von tokenisiertem Giralgeld können Finanzindustrie und Wirtschaft gemeinsam neue Lösungen insbesondere im Bereich B2B-Payments entwickeln. Ein weiteres künftiges Geschäftsfeld bilden privatwirtschaftliche Lösungen, in deren Rahmen Finanzdienstleister, Zahlungsverkehrsanbieter und Unternehmen DLT-basierte Lösungen für spezifische Anwendungsfälle pilotieren.

DLT bietet auch im Zahlungsverkehr neue Perspektiven

Für die klassischen Banken und Sparkassen öffnet sich damit eine Tür in eine neue Ära des Zahlungsverkehrs – mit verbesserten Konditionen. Denn die Distributed Ledger Technologie ermöglicht den Aufbau einer dezentralen Zahlungsverkehrsinfrastruktur zu deutlich geringeren Kosten. Außerdem können Intermediäre zumindest teilweise umgangen werden. Die steigende Performance verschiedener Protokolle erlaubt zudem auch die Abwicklung hochvolumiger Anwendungsfälle.

Noch zeichnet sich in diesen Zukunftsfeldern kein führender Player ab. Geschäftsbanken sollten die Frage, welche Rolle sie im künftigen Zahlungsverkehr spielen wollen, daher schnell für sich beantworten.