Die Europäische Kommission macht Ernst mit der Verankerung von Nachhaltigkeitskriterien am Finanzmarkt. Zahlreiche Vorgaben und Empfehlungen sorgen dafür, dass Banken derzeit intensiv daran arbeiten (müssen), ESG-Kriterien in ihre Strukturen und Prozesse zu integrieren.

Regulierung der EU zu ESG-Investments und was sie für die Finanzwirtschaft bedeutet.

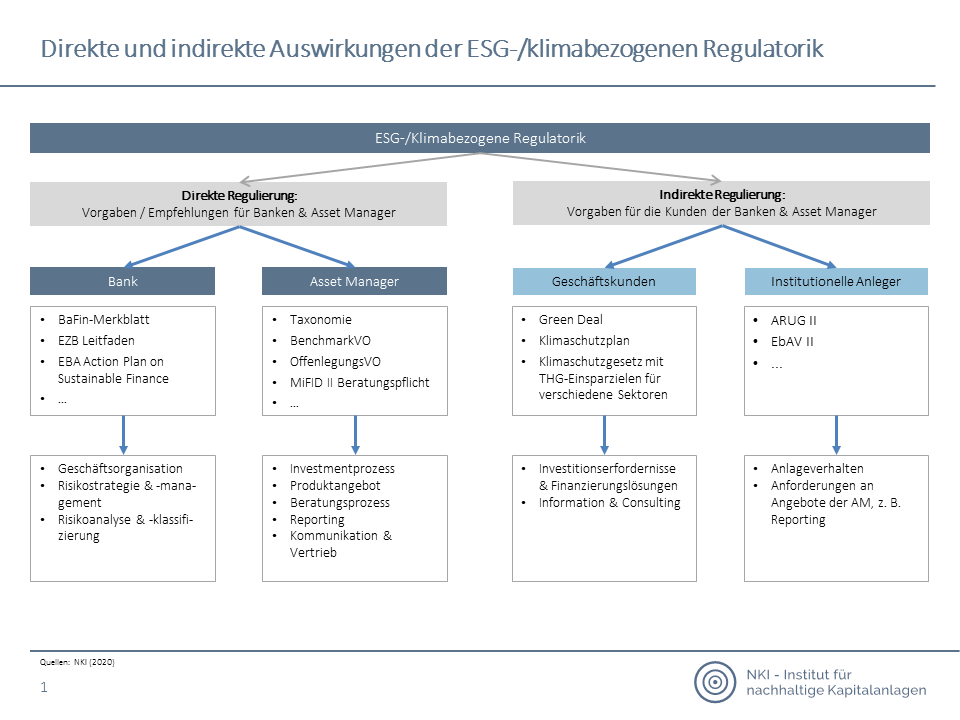

In den vergangenen Jahren sind eine ganze Reihe von nachhaltigkeitsbezogenen Vorgaben und Empfehlungen rund um das Thema Nachhaltigkeit veröffentlicht worden, die entweder die Banken und ihre Asset Manager selbst oder deren Kunden – vor allem Unternehmen und institutionelle Anleger – betreffen. Die Banken sind nun gefordert, Nachhaltigkeitskriterien umfassend in ihre Strukturen und Prozesse zu integrieren.

Als die EU-Kommission im März 2018 ihren Aktionsplan zur Finanzierung nachhaltigen Wachstums veröffentlichte, war dies nicht – wie häufig wahrgenommen – der Startschuss für eine stärkere Verankerung von Nachhaltigkeitskriterien am Finanzmarkt, sondern lediglich ein weiterer Schritt in diesem Prozess. Bereits seit 2017 sind größere kapitalmarktorientierte Unternehmen dazu verpflichtet, einmal jährlich eine nicht-finanzielle Erklärung zu veröffentlichen, in der sie darüber berichten, wie sie u. a. mit Klima- und Umweltschutz umgehen. Dieser für viele Banken relevanten Verpflichtung folgten weitere regulatorische Vorgaben, Empfehlungen und Erwartungen, die aus Sicht der Banken und Vermögensverwalter in eine direkte und eine indirekte Regulierung gegliedert werden können.

Direkte und indirekte Auswirkungen der ESG- und Klima-Regulatorik auf die Banken und Vermögensverwalter.

Die BaFin empfiehlt, die EZB erwartet – direkte Regulierung für Banken

Zentrales Dokument für die direkte Regulierung ist für das Gros der deutschen Banken das „Merkblatt zum Umgang mit Nachhaltigkeitsrisiken“, das die BaFin im Dezember 2019 veröffentlich hat. Angesichts der bereits spürbaren Auswirkungen des Klimawandels hat die BaFin darin den Umgang mit den physischen und transitorischen Risiken des Klimawandels in den Vordergrund gestellt. Der Titel des Merkblatts verweist aber darauf, dass in Zukunft mit der Erweiterung der Empfehlungen auf weitere Umweltthemen und soziale Aspekte zu rechnen sein wird. Die BaFin formuliert in ihrem Merkblatt eine Reihe von konkreten „Empfehlungen“ für die Gestaltung von Geschäftsorganisation, Risikostrategie und -management sowie Risikoanalyse und -klassifizierung. Auch wenn diese „Empfehlungen“ mit dem Anstrich einer gewissen Unverbindlichkeit daherkommen, hat die BaFin bereits angekündigt, Nachhaltigkeitsrisiken ab 2021 durch die bestehenden Aufsichtsinstrumente systematisch zu erfassen und adressieren zu wollen.

Der BaFin folgte im Frühjahr dieses Jahres die EZB mit ihrem Leitfaden zu Klima- und Umweltrisiken. Anstelle von „Empfehlungen“ formuliert sie „Erwartungen“ an die Integration von Klima- und Umweltaspekten in das Risikomanagement der Banken. Die Konsultationsphase für diesen Leitfaden läuft noch bis Ende September 2020. Zu erwähnen sind schließlich noch die entsprechenden Aktivitäten der European Banking Authority mit ihrem „EBA Action Plan on Sustainable Finance“ zur Schaffung der Grundlagen für die regulatorische Erfassung von Umweltrisiken in die bestehende Architektur der Risikomanagementsysteme.

ESG-Qualität und -Transparenz – direkte Regulierung für das Asset Management

Bei den Vermögensverwaltern resultieren zahlreiche Maßnahmen aus der Umsetzung des erwähnten EU-Aktionsplans zur Finanzierung nachhaltigen Wachstums. So bildet beispielsweise die EU-Taxonomie nachhaltiger wirtschaftlicher Tätigkeiten die Basis für die Bestimmung der Nachhaltigkeitsqualität von Anlageprodukten und auch die EU Referenzwerte-Verordnung will es Anlegern durch die Bereitstellung Benchmarks leichter machen, klimaverträgliche Anlageprodukte zu identifizieren.

Besondere Aufmerksamkeit genießen bei Banken und Vermögensverwaltern derzeit die Einführung einer mandatorischen ESG-Präferenzabfrage (MiFID II) sowie die Offenlegungsverordnung. Die Regelungen zur ESG-Präferenz verpflichten die Banken und Vermögensverwalter dazu, die Kunden aktiv danach zu fragen, ob sie bei ihrer Kapitalanlage ESG-Aspekte berücksichtigen wollen. Die zentrale Frage, mit der sich aktuell alle Banken und Vermögensverwalter beschäftigen, lautet: Was ist, wenn ein Kunde „ja“ sagt? Dann müssen sie nicht nur eine entsprechende Palette von hell- bis dunkelgrünen Anlageprodukten anbieten können, sondern sich gegebenenfalls auch auf die Frage vorbereiten, was sie denn als Bank oder Vermögensverwalter selbst für den Umwelt- und Klimaschutz tun. Die neue Verpflichtung gilt voraussichtlich ab Ende 2021.

Bereits Mitte März kommenden Jahres treten zahlreiche Regelungen der Offenlegungsverordnung in Kraft. Durch sie werden Finanzmarktteilnehmer dazu verpflichtet, den Investoren über festgelegte Medien ESG-bezogene Informationen zur Verfügung zu stellen. Die Verordnung unterscheidet dabei zwischen unternehmens- und produktbezogenen Offenlegungspflichten und stellt bei spezifischen Produkten eine Verknüpfung zur oben angesprochenen Taxonomie her.

Green Deal und Klimagesetze – indirekte Regulierung für Banken

Neben der direkten sind Banken und Asset Manager auch durch die indirekte Regulierung betroffen. Auf der Seite der realwirtschaftlichen Geschäftskunden ist es insbesondere die europäische und nationale Klimagesetzgebung, die die Unternehmen vor Herausforderungen stellt. Praktisch alle Sektoren werden von einer auf das Pariser 2-Grad-Limit ausgerichteten Klimapolitik betroffen sein. In einigen Branchen steht das aktuelle Geschäftsmodell insgesamt in Frage, etwa bei den Betreibern fossiler Kraftwerke oder den mit Kohleabbau befassten Sektoren. In anderen Branchen werden die heute genutzten Anlagen und Technologien, beispielsweise der fossile Verbrennungsmotor, nicht mehr verwendet werden können. Diese Entwicklungen beeinflussen die Geschäfts- und Ertragspotenziale von Unternehmen und damit ihre Bonität. Damit werden die mit dem Klimawandel und seiner Vermeidung verbundenen Risiken unmittelbar auch für die kreditgebenden Banken relevant.

Anforderungen an Investoren werden zu Forderungen an Asset Manager

Für Asset Manager gilt es, die relevanten Entwicklungen bei ihren Kunden, den institutionellen Anlegern, im Blick zu behalten. Dazu zählen beispielsweise die Integration von Nachhaltigkeitskriterien in die Vorgaben für Pensionskassen (EbAV II) sowie eine entsprechende Reform der Aktionärsrechterichtlinie (ARUG II). Diese spricht zwar das Thema Nachhaltigkeit bzw. ESG nicht direkt an, verpflichtet Aktionäre aber, die Unternehmen, deren Miteigentümer sie sind, im Hinblick auf „wichtige Angelegenheiten“ zu überwachen. Es besteht dabei kaum ein Zweifel daran, dass dazu beispielsweise bei den Energieversorgern und Automobilherstellern auch Umwelt-und Klimaaspekte gehören. Pensionskassen und andere Anleger, die unter diese Verordnungen fallen, werden von ihren Asset Managern Beiträge zu deren Erfüllung einfordern.

Fazit: Nachhaltigkeit bleibt!

Sustainability is here to stay. Die umfassende und systematische Integration von Nachhaltigkeitskriterien in Strukturen, Prozesse und Produkte ist daher für Banken und Asset Manager in dreifacher Hinsicht von Bedeutung. Sie erfüllen damit zum einen die steigenden Anforderungen der Aufsichtsbehörden und leisten zum anderen einen Beitrag zur eigenen Risikovorsorge. Durch die aktive Berücksichtigung der neuen Anforderungen an ihre Kunden und die entsprechende Ausrichtung ihres Produkt- und Leistungsangebots können sie zudem einen Beitrag zu Kundenbindung und -gewinnung leisten.