Anders als in der Rezession nach der globalen Finanzkrise 2008/2009 zeigt sich das Geschäft mit Neuemissionen nach dem Corona-Lockdown stabil. Eine aktuelle Studie zeigt auf, was die Erfolgsfaktoren für renditestarke Neuemittenten in diesen Krisenzeiten sind.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

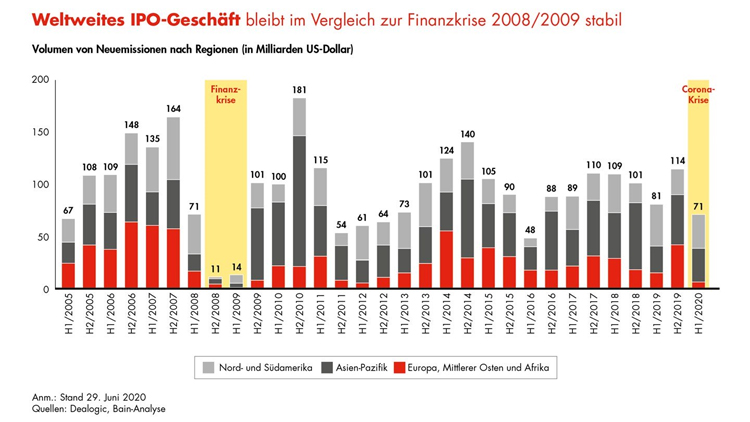

Eine aktuelle Studie der internationalen Unternehmensberatung Bain & Company hat das Geschäft mit Neuemissionen im ersten Halbjahr 2020 unter die Lupe genommen. Die Ergebnisse sind überraschend: Das weltweite IPO-Volumen fiel mit 71 Milliarden US-Dollar höher aus, als das viele Marktteilnehmer Ende März dieses Jahres nach Beginn des Corona-Lockdowns erwartet hätten.

Zum Vergleich traf die Finanzkrise 2008/2009 den Emissionshandel deutlich härter: Im Zweiten Halbjahr 2008 wurden lediglich 11 Milliarden US-Dollar erlöst, in der ersten Jahreshälfte belief sich die Zahl auf 14 Milliarden US-Dollar. Vielen Unternehmen sei die laufende Nullzinsära entgegengekommen. Viele Investoren suchten während der Krise nach attraktiven Anlagemöglichkeiten mit einer intakten Wachstumsstory, so die Studienautoren.

Das Volumen von Neuemissionen seit 2005.

Europäischer Raum mit Defiziten, aber Wachstumsperspektiven

Weltweit betrachtet lag der Fokus des IPO-Geschehens im ersten Halbjahr 2020 auf dem asiatisch-pazifischen sowie dem US-amerikanischen Raum. Lediglich 10 Prozent des Volumens entfielen auf Europa. Der Kaffekonzern JDE Peet´s war dabei mit seinem Börsengang im Mai 2020 und einem Wert von rund 2,9 Milliarden US-Dollar das einzige europäische Unternehmen, dem der Sprung in die weltweite Top Ten gelang. Die dominierenden Branchen bildeten die Finanzbranche (23 Prozent des gesamten IPO-Volumens), das Gesundheitswesen (20 Prozent) sowie Industriefirmen (19 Prozent).

Nach Ansicht der Studienautoren werde die Breite des Branchenmix bei Neuemissionen auch im zweiten Halbjahr 2020 ähnlich bleiben. Das aktuelle Kapitalmarktklima könne allerdings, sofern stabil, das IPO-Geschäft in Europa beleben. Entscheidend sei, dass die Börsenkandidaten über krisenfeste Geschäftsmodelle und ambitionierte Wachstumsziele verfügten. Unabhängig davon gehe der Trend immer mehr hin zur Diversifizierung der Finanzierung, nicht zuletzt mit Blick auf die restriktivere Kreditvergabe von Banken während der Rezession.

Renditeschwäche bei Börsenneulingen im Emissionshandel

In den vergangenen Jahren habe vor allem die Renditeschwäche vieler Neuemittenten die Aufnahme von Eigenkapital über die Börsen erschwert. So erzielten Neuemittenten in den ersten fünf Börsenjahren weltweit zuletzt eine durchschnittliche Aktienrendite von gerade einmal 0,4 Prozent. Dahingegen kam deren Peergroup im selben Zeitraum durchschnittlich auf 8,4 Prozent.

Zwei von drei Börsenneulingen entwickelten sich zudem schwächer als ihre Peergroup – und das unabhängig von der Region, der Branche oder den bisherigen Eigentümern. Regional erreichten nur Anleger in China und in der Schweiz mit IPOs genauso hohe Renditen wie mit etablierten Werten.

Drei Erfolgsfaktoren von renditestarken Neuemittenten

Die Studienautoren identifizierten drei Faktoren, die erfolgreiche Neuemittenten von ihren Konkurrenten unterscheiden:

- Klare Vision: Die Mittel aus dem Börsengang sollten genutzt werden, um den Unternehmenswert langfristig zu steigern. Vorreiter zeichne aus, dass sie von Beginn an klare Ziele für Umsatz, Ergebnis und Cashflow ausgeben. Darüber artikulieren sie deutlich die Art und Weise, mit der sie Ziele erreichen wollen.

- Orientierung an den Bedürfnissen der Aktionäre: Vorbörsliche Investoren haben andere Interessen als Aktionäre. Während es vor einem Börsengang primär um eine möglichst hohe Bewertung und den Erhalt der Liquidität ginge, rückten nachfolgend Umsatz- und Ertragswachstum in den Fokus. Marktteilnehmer, die dies verinnerlichten und dementsprechend handelten, schafften sich damit eine langfristig orientierte Investorenbasis.

- Überzeugende Equity Story: Es greife nach Ansicht der Studienautoren zu kurz, sich mit aller Macht auf einen optimalen Verkauf der Aktie beim Börsengang zu konzentrieren. Vielmehr müsse frühzeitig eine langfristige Strategie entwickelt und konsequent umgesetzt werden.

Bislang komme in den Augen der Studienautoren insbesondere die über den Börsengang hinausgedachte Strategie zu kurz – und damit eine nachhaltige Equity Story. Die Top-Performer arbeiteten daran allerdings mit der gleichen Akribie wie an börsentechnischen Aspekten, wie beispielsweise der Emissionsspanne oder der Anzahl der neuen Aktien. Zudem wüssten erfolgreiche Neuemittenten schon beim Börsenstart, wie sie den Kapitalmarkt über Jahre begeistern und ihre Konkurrenz in puncto Bewertung hinter sich lassen könnten.

Wie die Digitalisierung den Markt verändern kann

Es sei zudem lohnenswert, sich mit den Veränderungen im Emissionsgeschehen auseinanderzusetzen. Digitale Kanäle hätten erhebliche Effizienzvorteile und würden infolge des Lockdowns in Form von Online-Roadshows und virtuellen Kapitalmarktkonferenzen immer häufiger genutzt. Diese Entwicklung und ihre Vorteile würden auch über die Phase der Corona-Krise hinausreichen.

Gerade kleinere Firmen könnten auf diese Weise deutlich mehr Kapitalgeber erreichen als bisher. Darüber hinaus begünstige der direkte Investorenkontakt Direct Listings. Es sei schlussendlich entscheidend, die neuen Optionen am Kapitalmarkt vollständig zu verstehen, damit ein erfolgreicher Börsengang gelingen könne, so die Studienautoren.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.