Banken sind zunehmend gefordert, Künstliche Intelligenz für sich nutzbar zu machen, um nachhaltig wettbewerbsfähig zu bleiben und langfristig neue Ertragsquellen zu erschließen. Für neue Geschäftsmodelle nehmen Daten dabei eine entscheidende Rolle ein.

Die Nutzung von Daten ermöglicht neue Geschäftsmodelle.

Zahlreiche Banken kämpfen mit sinkenden Zinsmargen. Äußere Markteinflüsse nehmen zu. Neue Wettbewerber drängen in den Markt. In Zukunft wird ein volatiles Marktumfeld zur Normalität und der Wettbewerb immer kompetitiver werden. Kreditinstitute können sich durch den Einsatz von Künstlicher Intelligenz (KI) in eine stärkere, zukunftsgerichtete Position bringen.

Künstliche Intelligenz (KI) wird in den kommenden Jahren neben Blockchain eine der Schlüsseltechnologien innerhalb der Finanzindustrie sein. KI impliziert die automatisierbare Prozessgestaltung und Erkenntnisgewinnung mittels Datenanalyse sowie der darauf basierenden Bildung von Mustern, Kausalitäten und Vorhersagen. Aktuell befindet sich die Technologie im Übergang von einem Stadium der „einfachen“ KI in ein Zeitalter der „erweiterten“ KI (z. B. Deep Learning, neuronale Netze).

Strategischer Nutzen von KI

Ein Geschäftsmodell ist nur so wertstiftend und erweiterbar, wie es das zugrundeliegende Operating Model erlaubt. Es gilt: Je ausgeprägter Verbundeffekte (Economies of Scope), Skaleneffekte (Economies of Scale) sowie die Adaptions- und Innovationsfähigkeit sind, desto höher ist die Wertschöpfungskraft beziehungsweise die Erweiterbarkeit des Geschäftsmodells. In traditionellen Betriebsmodellen führt eine Optimierung in jeder der drei Dimensionen zu einer Zunahme an Komplexität. Komplexität führt zu höheren Kosten. Dieser Zielkonflikt benennt eine wesentliche Ursache, wieso sich traditionelle Organisationen bei der Einführung neuer Prozesse, Produkte oder Innovationen jeglicher Art so schwertun.

Die gute Nachricht: Im Zeitalter der KI ist dieser Zielkonflikt keine normative Regel mehr, sondern nur noch ein puristisches Dogma. Um klassische organisationale Engpässe zu minimieren, muss eine sukzessive Transformation von wesentlichen Prozessen zu KI-Anwendungen erfolgen. Ist die Mehrheit der Prozesse durch KI augmentiert oder automatisiert, entsteht eine KI-Fabrik als Kern des Betriebsmodells.

Die KI-Prozesse werden größere Stückzahlen zu marginalen Zusatzkosten verarbeiten können. Darüber hinaus sind digitalisierte Prozesse per se modular und können relativ einfach mit internen Bereichen oder externen Plattformen verbunden werden. Organisationen werden zu einer noch nie da gewesenen Möglichkeit befähigt, Verbundeffekte, Skaleneffekte und Innovationen zu generieren. Zusätzlich werden sich auf Basis der KI-Fabrik neue datenbasierte Geschäftsmodelle aufbauen lassen.

Rahmenbedingungen der KI-Fabrik und warum Banken im Vorteil sind

Voraussetzung für den Aufbau einer KI-Fabrik sind grundlegende Kenntnisse über die Technologie – die KI-Kompetenzen. Dazu gehören Skills, Infrastruktur, Technologie, Daten-Management und passende Anwendungsfälle. Sie müssen von den Verantwortlichen erlernt und ausgebaut werden.

Eine zusätzliche Voraussetzung, die nicht erlernt werden kann, ist eine angemessene Datenqualität und -verfügbarkeit. Denn KI funktioniert nur, wenn eine Organisation auf diese zurückgreifen kann. „Das haben wir schon immer so gemacht“: In diesem Fall ist dieser Satz ausnahmsweise ein immenser Vorteil, den traditionelle Kreditinstitute gegenüber Technologie-Konzernen haben, denn sie besitzen eine Historie – und zwar dokumentiert. Seit Gründungstagen verwalten sie vertrauensvoll die Daten ihrer Kunden und können auf große Datenstämme zurückgreifen. Ob Ertrags-, Zins- oder Kontobewegungsdaten, all das haben Apple Pay und Co. nicht. Diesen Datenschatz gilt es verantwortungsbewusst und zeitgemäß zu nutzen.

Wie Banken eine KI-Fabrik aufbauen

Eine Herausforderung für den Aufbau einer KI ist daher die Anpassung der bestehenden Datenarchitektur. Diese spiegelt sich in der Regel in Form von heterogenen Daten-Silos wider, die sich über die entsprechenden Unternehmensfunktionen verteilen. Instinktiv neigt man zu dem Gedanken, in einem ersten Schritt alle Daten in einem sogenannten „Data Lake“ zu konsolidieren. Eine solche Vorgehensweise führt jedoch zu einem hohen Maß an Komplexität und ist mit hohen Investitionskosten für Data Management und Governance verbunden, die mittelfristig nur schwer zu amortisieren sind.

Für den Aufbau einer KI-Fabrik bietet sich daher eine mehrstufige Vorgehensweise an, die auf zwei Subzielen basiert:

- Anwendungsfälle zu entwickeln und in Betrieb zu nehmen.

- Sukzessive Datensilos zusammenzuführen.

Dieser Ansatz hat den Vorteil, dass aufgrund der direkten Entwicklung von Anwendungsfällen, die Amortisationsfähigkeit von Beginn an gegeben ist. Durch die organische Transformation erhalten Banken die Möglichkeit sich innerhalb der KI-Kompetenzen weiterzuentwickeln.

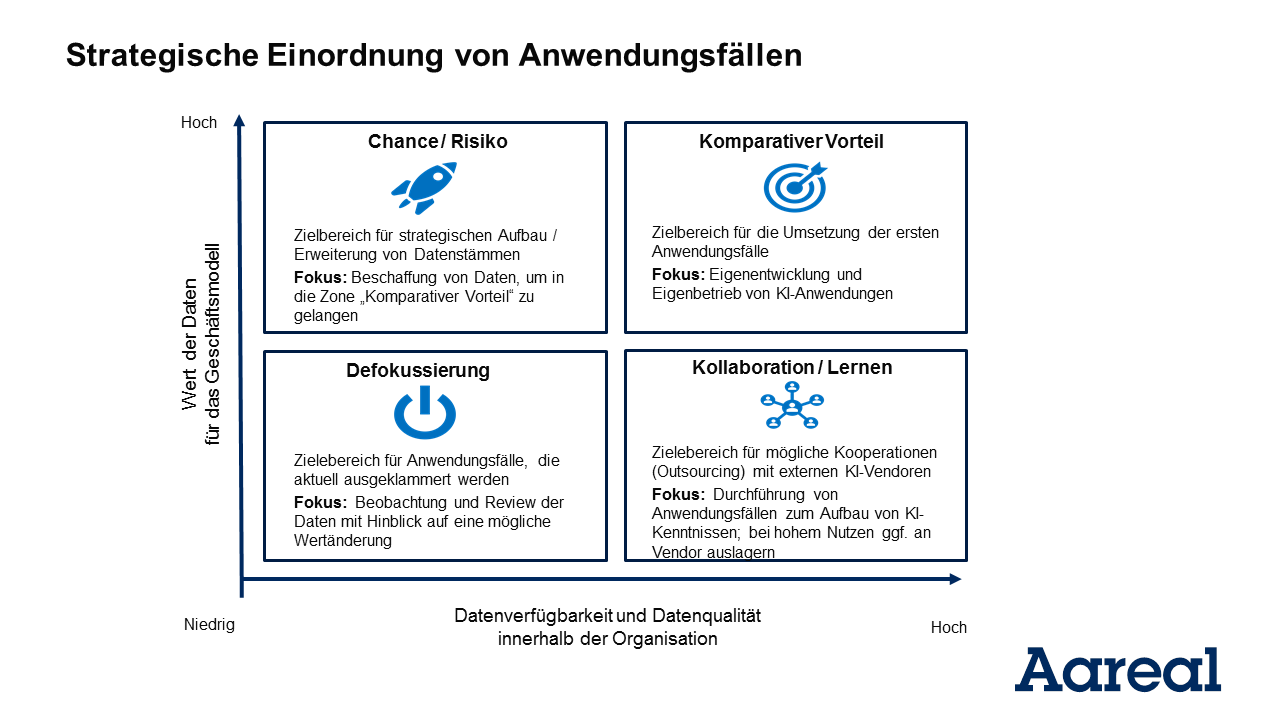

Bei der Fragestellung, welche Anwendungsfälle priorisiert werden sollen, sind vor allem zwei Kriterien zu adressieren: der Geschäftswert des Anwendungsfalls, die Datenverfügbarkeit und seine -qualität. Folgende Abbildung illustriert die Zusammenhänge und zeigt eine Möglichkeit, wie Anwendungsfälle kategorisiert werden können. Für die ersten Anwendungsfälle sind vor allem jene aus dem Bereich „Komparativer Vorteil“ geeignet: hoher Nutzen trifft auf hohe Datenverfügbarkeit.

Strategische Einordnungen von Anwendungsfällen der Datennutzung.

Wie funktionieren KI-basierte Anwendungen?

Ein konkreter Anwendungsfall für KI besteht in der Kombination verschiedener stochastischer Methoden zu einem Ensemble, das zur Lösung einer eingegrenzten Problemstellung genutzt wird. Möglich ist zum Beispiel die Kombination von einfachen Analysemethoden – wie linearen und polynominalen Regressionen – mit komplexeren Lösungen wie neuronalen Netzwerken oder aufwändigen Entscheidungsbäumen. Durch die breite Nutzung und rapide Weiterentwicklung von Tool-Werkstätten, Open-Source-Code und Hilfestellungen aus dem Netz können komplexere Modelle immer einfacher getestet, umgesetzt und stetig verbessert werden. Optimiert wird die Ergebnisgüte durch die stetige Erweiterung des Methoden-Ensembles und durch ein automatisches Back-Testing.

Die Praxis zeigt: Eine Kombination standardmäßiger und komplexer Analysemethoden ermöglicht auffallend präzise Ergebnisse. Der schnelle Mehrwert (bspw. in Form des „Return on Invest“) wird schnell generiert. Bei der Umsetzung der KI-basierten Datenanalyse offenbart sich auch der größte Zeitfresser. Dem Data Pre-Processing, also beispielsweise dem Aufdecken von Eingabe- und Tippfehlern, fließen etwa bis zu 70 Prozent des zeitlichen Aufwands zu. Jedoch ist das Data-Preprocessing automatisierbar und ein Beispiel für positive Skaleneffekte da sich viele Anwendungsfälle den gleichen Datensatz teilen.

KI und Banken – gemeinsam in die Zukunft

Technologieführer sind sich einig, dass in der Künstlichen Intelligenz ein großes Potenzial liegt. Sie gilt jetzt schon als Megatrend und wird ihren Siegeszug auch in etablierten Industriezweigen fortsetzen. Vor allem der Finanzindustrie stehen die vielfältigen Möglichkeiten der Technologie dank der vorhandenen Datenhistorie weit offen. Banken, die sich jetzt mit dem Thema auseinandersetzen und in den kommenden Jahren das bestehenden Betriebsmodell zu einer KI-Fabrik transformieren, sichern sich einen entscheidenden Vorsprung und werden durch KI ihr Geschäftsmodell auf ein nächstes Level heben. Zum einen werden sie eine Vielzahl von Kosteneffizienzen durch das Heben von Skaleneffekten generieren können. Zum anderen werden sie ihren Kunden ein breiteres Spektrum an Services anbieten können. Darüber hinaus schaffen sie durch die Modularität der digitalisierten Prozesse die organisatorische Voraussetzung, um ein wesentlicher und bestimmender Player der Plattform-Ökonomie zu werden.

Carolin Kuhaupt

Carolin Kuhaupt ist Koautorin des Beitrags und SAP-Consultant im Bereich Group Technology der Aareal Bank AG. Sie unterstützt die Fachbereiche bei prozessspezifischen Anpassungen der SAP-Systeme und der technischen Umsetzung von IT-Transformationsprojekten. Nebenberuflich studiert Sie IT-Management mit Fokus Business Intelligence an der FOM, Frankfurt.