Der Wettbewerbsdruck in der Finanzbranche steigt. Eine Studie hat den wirtschaftlichen Zustand und die Entwicklungen im deutschen Retail Banking analysiert und daraus Schlussfolgerungen für Banken und Sparkassen abgeleitet.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

Das Beratungsunternehmen zeb hat den wirtschaftlichen Zustand und die Entwicklungen im deutschen Privatkundengeschäft analysiert und daraus Schlussfolgerungen für die Branche abgeleitet. Demnach erhöhen weiterhin rückläufige Gesamterträge den Druck auf Banken und Sparkassen, Zudem nimmt der Wettbewerb an der Kundenschnittstelle weiter zu. Effizienzzwänge und Kundenverhalten treiben die digitale und nachhaltige Transformation.

Insbesondere die Corona-Pandemie wirke sich deutlich auf die Ertragssituation aus. Zu erkennen sind vor allem kurzfristige Rückschläge in der Konsumentenfinanzierung sowie ein durch die Kapitalmarktschwankungen im Frühjahr 2020 ausgelöstes Zwischenhoch im Anlagegeschäft, im Speziellen getrieben durch gestiegene Wertpapierumsätze.

Corona führt zu sinkenden Erträgen im deutschen Retail Banking

Durch die Corona-Krise ist jedoch auch die letzte Illusion verflogen, die Niedrigzinsphase ohne fundamentale Kurskorrekturen abwenden zu können. Gleichzeitig sind Veränderungsverständnis und -bereitschaft auf Kundenseite gegenüber neuen digitalen Kundeninteraktionswegen deutlich gestiegen. Das Resultat ist eine breit angewachsene Dynamik in der Anpassung der Privatkundengeschäftsmodelle.

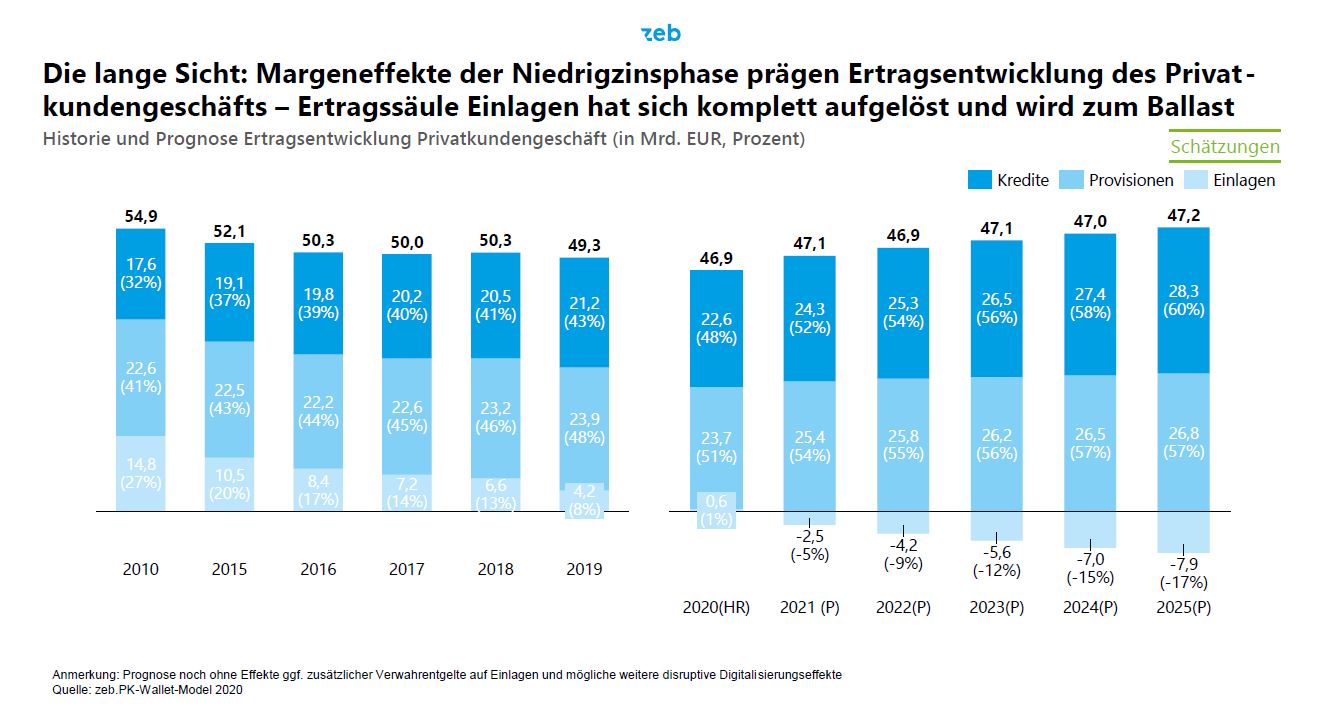

Laut Analyse sanken die Ertragspotenziale mit deutschen Privatkunden im Jahr 2019 auf 49,3 Mrd. Euro (-2 Prozent gegenüber dem Vorjahr) und werden im Jahr 2020 weiter auf voraussichtlich ca. 47 Mrd. Euro sinken. Dies entspricht einem Rückgang von 4,9 Prozent im Vorjahresvergleich und liegt rund 16 Prozent unter dem Niveau des Jahres 2010. Insbesondere die Erträge im Einlagengeschäft hätten sich aufgrund des durch die Null- bzw. Negativzinsphase induzierten Margendrucks gegenüber 2010 mittlerweile fast aufgelöst.

Die dargestellte Stagnation der Ertragsbasis resultierte 2019 in einer „schwarzen Null“ als Branchenergebnis gegenüber noch ca. 2 Mrd. Euro im Jahr 2018 und wird Corona-bedingt in diesem Jahr erstmals zu einem Branchenverlust von voraussichtlich fast 3 Mrd. Euro führen. Die Stagnation der Gesamterträge in den kommenden Jahren bei rund 47 Mrd. Euro, die durch den Geschäftsmix im Privatkundengeschäft mit den negativen Margen im Einlagengeschäft getrieben ist, begleitet von einer tendenziell leichten Normalisierung der Risikokosten und ohne weitere Verbesserungen der Kostenbasis, resultiere in einem Fünfjahresszenario in substanziellen Verlusten: Ohne wirksame Gegenmaßnahmen dürfte das Ergebnis im deutschen Privatkundengeschäft in den nächsten fünf Jahren auf dann ca. -5 bis -7 Mrd. Euro sinken.

Die anhaltende Niedrigzinsphase prägt die Ertragsentwicklung im Retail Banking.

Positive Entwicklung im Kreditgeschäft

Gegenläufig und damit positiv entwickelten sich die Erträge im Kreditgeschäft. Hier erwirtschaften die Banken mit Privatkunden heute mit 22,6 Mrd. Euro nahezu die Hälfte des Gesamtertrags und etwa 28 Prozent mehr als zu Beginn des vergangenen Jahrzehnts. Darin enthalten ist das private Konsumkreditgeschäft (inklusive Dispo), das gegenüber 2010 um 14 Prozent gestiegen ist und heute mehr als 25 Prozent der Privatkundengeschäftserträge ausmacht. Dennoch adressieren viele klassische Marktteilnehmer dieses Geschäftsfeld nicht in dem Maße wie andere Geschäftszweige.

Viele Institute halten noch den strategisch wichtigen Kundenzugang im Daily Banking, der durch digitale Kundenlösungen und PSD2 von neuen Wettbewerberkategorien zunehmend ins Visier genommen wird. Da derzeit mehr als die Hälfte des Privatkreditgeschäfts über klassische Vertriebskanäle jenseits von POS oder Onlinemarktplätzen abgesetzt wird, ist der Zugang zum Kunden aus dem täglichen Banking eine gute Plattform zum Ausbau des Konsumkreditgeschäfts, sowohl beim originären Neugeschäft als auch in der Umschuldung.

Wachstum bei der Baufinanzierung

Die eigene Immobilie und damit die Baufinanzierung sind zentraler Bestandteil in der Vermögensplanung und -bildung privater Haushalte. In einem Markt, der generell durch steigende Immobilienpreise gekennzeichnet ist, gelang es den Banken, ihre Neugeschäftsmargen wieder auszuweiten und damit gegenläufige Entwicklungen wie z.B. steigende Anteile an Eigenkapital zu kompensieren. Das damit zusammenhängende Ertragspotenzial ist in den vergangenen fünf Jahren um über 25 Prozent angewachsen.

Absehbare Veränderungen in der Kanalnutzung, steigende Kundenanforderungen und deutliche Effizienzsteigerungen führen jedoch auch in diesem Geschäftszweig zu erhöhtem Konkurrenzdruck und lassen nicht unerhebliche Verschiebungen bei der Erschließung der aktuell ca. 9 Mrd. Euro Potenzialerträge erwarten.

Girokontoerträge steigen

Insbesondere etablierte Wettbewerber profitieren von der positiven Entwicklung bei den Girokontoerträgen. Hier verdienen Banken und Sparkassen ca. 7 Mrd. Euro und damit rund 2 Mrd. Euro mehr als im Jahr 2010. Dabei hat insbesondere der Marktdruck durch Angebote von Konten ohne Monatsgrundgebühr seitens etablierter Wettbewerber nachgelassen.

Diese vermeintlich komfortable Situation darf nicht über die Bedrohung hinwegtäuschen, die von der Schnelligkeit der Entwicklung digitaler Angebote ausgeht. Der Zugang zum Kunden gehe nicht mehr allein vom Girokonto aus. Gerade für etablierte Institute jedoch ist der Kundenzugang jedoch von strategischer Bedeutung – ihn zu verlieren, wäre im Retailbanking existenzbedrohend.

Kosten sparen und Wachstum generieren

In diesem Marktumfeld sollten Banken neben den notwendigen Kostenprogrammen ihre geschäftlichen Anstrengungen in wachsenden Geschäftsfeldern intensivieren und sich auf einen weiter verschärften Wettbewerb einstellen. Es gelte, die Chancen der Digitalisierung zu nutzen und sowohl Effizienzverbesserungen als auch ertragssteigernde neue Vertriebschancen zu realisieren. Banken müssen den Marktdruck konsequent bewältigen und die Transformation in digitale und nachhaltige Geschäftsmodelle beschleunigen.

Ein Beispiel, das sowohl auf Ertrags- als auch auf Kostenhebel einzahlt, sei Mobile Banking. Es sei zu erwarten, dass sich das Smartphone zum primären Kundenkontaktpunkt weiterentwickelt und damit auch perspektivisch zu einem noch bedeutenderen Vertriebskanal im Retailbanking werden wird. Allerdings lassen sich Ertragspotenziale nur mit überzeugenden mobilen Lösungen heben, deren einfache und bequeme Anwendungsmöglichkeiten überzeugen und die künftig weitere Mehrwertangebote enthalten.

Die stärkere Ausrichtung auf Kundenbedarfe eröffnet zudem Geschäftsopportunitäten in Ökosystemen, die über klassische Bankprodukte hinausgehen – allerdings in der Regel von erheblichen Veränderungen im Geschäftsmodell und substanziellen Technologieinvestitionen abhängen. Währenddessen erlauben eine konsequente Verlagerung von Kundenservice-Interaktionen und deren zumindest teilweise Automatisierung deutliche Kosteneinsparungen in der traditionellen Vertriebsinfrastruktur.

Darüber hinaus könne das konsequente Aufgreifen des Megatrends Nachhaltigkeit auch im Retailbanking Möglichkeiten für Ertragssteigerungen eröffnen. Die erhöhte Affinität der Bevölkerung für Nachhaltigkeit schlage sich nicht nur im Alltag, sondern auch bei den Finanzen nieder und führt sowohl zu einer verstärkten Nachfrage nach nachhaltigen Produkten und Services als auch zu einer erhöhten Preisbereitschaft hierfür. Mittelfristig sind hier zusätzliche Ertragsmöglichkeiten von ca. 1,6 Mrd. Euro im Privatkundengeschäft zu erwarten.