Mit zunehmender Digitalisierung verändern sich auch die Gestaltungsmöglichkeiten im Banking. Werden diese Änderungen genauer vermessen und strukturiert, lassen sich spannende Themen erkennen, die als Banking-Trends in den nächsten Monaten an Bedeutung gewinnen werden.

Aktuelle Szenarien und Marktpotenziale im Banking.

Basierend auf einer entsprechenden Status quo-Recherche hat ibi research eine onlinebasierte Befragung von Fachleuten konzipiert, um für ausgewählte Themen die Meinungen zu unterschiedlichen, teils kontroversen Untersuchungshypothesen und Szenarien zu analysieren. Angereichert werden diese Aussagen jeweils um eine Beurteilung der Marktpotenziale sowie um eine Einschätzung der Bedarfe für die jeweiligen Marktteilnehmer.

Für den Zeithorizont von zwei bis drei Jahren haben die Befragten ihre Meinung somit zu den Themen Embedded Financial Services, Beyond Banking, Customer Centricity, Nachhaltigkeit, Decentralized Finance, Legacy Modernisierung und Cloud Banking sowie in Bezug auf die ersten Impacts von Non-Fungible Tokens und der Metaverse abgegeben.

Ausgewählte Ergebnisse der Untersuchungen zu den Themenfeldern Sustainability, Legacy Modernisierung und Cloud Banking geben im Folgenden einen Eindruck zu aktuellen und zukünftigen Herausforderungen und Handlungsfeldern im Banking.

Sustainability als Hygiene-Faktor oder echtes Differenzierungsmerkmal

Nachhaltigkeit könnte zu DEM zukünftigen Hygiene- und Wettbewerbsfaktor im Banking werden, nicht zuletzt bedingt durch eine Vielzahl einflussnehmender Faktoren wie z. B. EU-Taxonomie oder Selbstverpflichtung.

Den Finanzdienstleistern wird durchaus eine bedeutende Rolle als aktive Treiber der globalen Wirtschaftsentwicklung zugesprochen. Es wird erwartet, dass sie federführend agieren und mit Blick z. B. auf Kunden, Aufsicht oder Industrie das Thema Sustainability vorantreiben. Dabei sind nicht nur regulatorische Mindestanforderungen zu erfüllen, sondern auch nachhaltige Geschäftsmodelle, innovative Produkte und Dienstleistungen sowie passende Kollaborationsmodelle zu entwickeln.

Kritische Stimmen bezweifeln hingegen die inhärente Verknüpfung von grünen Finanzinstrumenten und einer Verwendung der Gelder für grüne Zwecke, wodurch an Produktgestaltung, Aufklärung und Beratung besondere Anforderungen zu stellen sind.

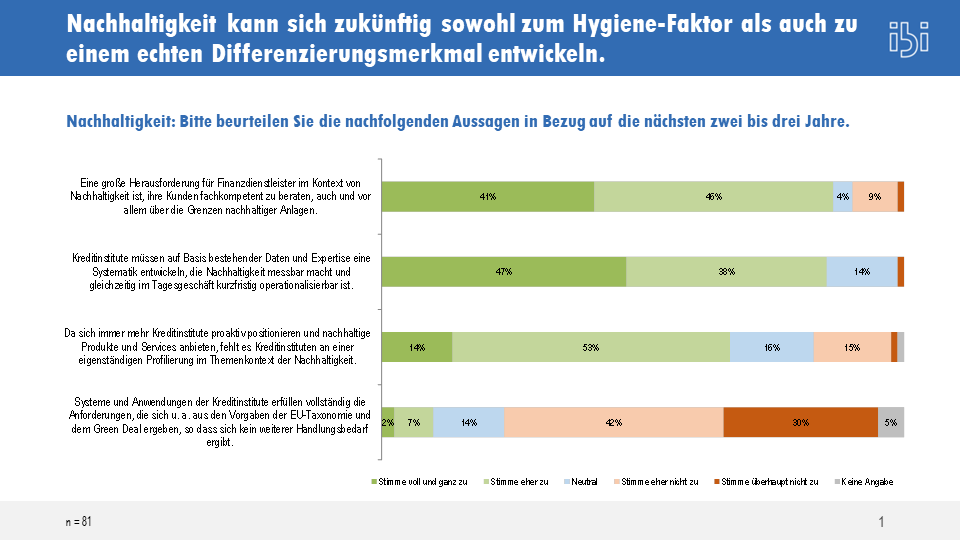

Unsere Befragung zur Beurteilung dieser Sichten bestätigen vor allem Letzteres: 87 Prozent sind der Meinung, dass die fachkompetente Beratung, auch und vor allem zu den Grenzen nachhaltiger Anlagen, eine große Herausforderung für Finanzdienstleister sein wird (41 Prozent stimmen voll und ganz zu, 46 Prozent stimmen eher zu). Kreditinstitute müssen dabei auf Basis bestehender Daten und Expertise eine Systematik entwickeln, die Nachhaltigkeit messbar macht und gleichzeitig im Tagesgeschäft kurzfristig operationalisierbar ist. Dieser Aussage stimmen ebenfalls 85 Prozent der Befragten zu (47 Prozent stimmen voll und ganz zu, 38 Prozent stimmen eher zu).

Sich als Kreditinstitut im Rahmen der Nachhaltigkeit Alleinstellungsmerkmale zu erarbeiten, wird von den Fachleuten durchaus als schwierig betrachtet. Da sich immer mehr Kreditinstitute proaktiv positionieren und entsprechend gelabelte nachhaltige Produkte und Services anbieten, sehen zwei Drittel der Befragten dies kritisch. Im Detail stimmen 14 Prozent voll und ganz bzw. 53 Prozent der Aussage eher zu, dass eine eigenständige Profilierung im Themenkontext Nachhaltigkeit fehlen wird.

Letztlich gibt es noch viel zu tun in Bezug auf Systeme und Anwendungen: nur 2 Prozent bzw. 7 Prozent stimmen (voll und ganz) zu, dass die Anforderungen hier erfüllt werden, die sich u. a. aus den Vorgaben der EU-Taxonomie und dem Green Deal ergeben. Dem gegenüber erkennen 42 Prozent bzw. 30 Prozent der Befragten (deutlichen) Handlungsbedarf.

Ist Nachhaltigkeit für Banken nur ein Hygiene-Faktor oder ein echtes Differenzierungsmerkmal?

Legacy Modernisierung durch Beherrschen der Komplexität

Die Modernisierung der IT-Architektur / -Systeme erfolgt bei den Banken in unterschiedlichen Geschwindigkeiten. Die Modularisierung der Architektur, der konsequente Wechsel auf Standardlösungen und die Kooperation mit Ökosystem-Partnern sind dabei zentralen Stellhebel.

Doch sinkende Erträge sind zumindest zum Teil Ursache für einen „Modernisierungsstau“ bei etablierten Banken, so dass FinTechs und BigTechs Chancen eröffnet werden, ihre Angebote verstärkt bei den Kunden zu platzieren.

Im Zuge der Covid-19-Pandemie haben sich die Anforderungen an die Kernbanksysteme zudem signifikant erhöht. Neben durchgängig digitalisierten und automatisierten Prozessen vom Front- bis Backend ist die effiziente Prozessbearbeitung noch stärker in den Fokus gerückt, so dass der Bedarf an flexiblen Backend-Lösungen stark zugenommen hat.

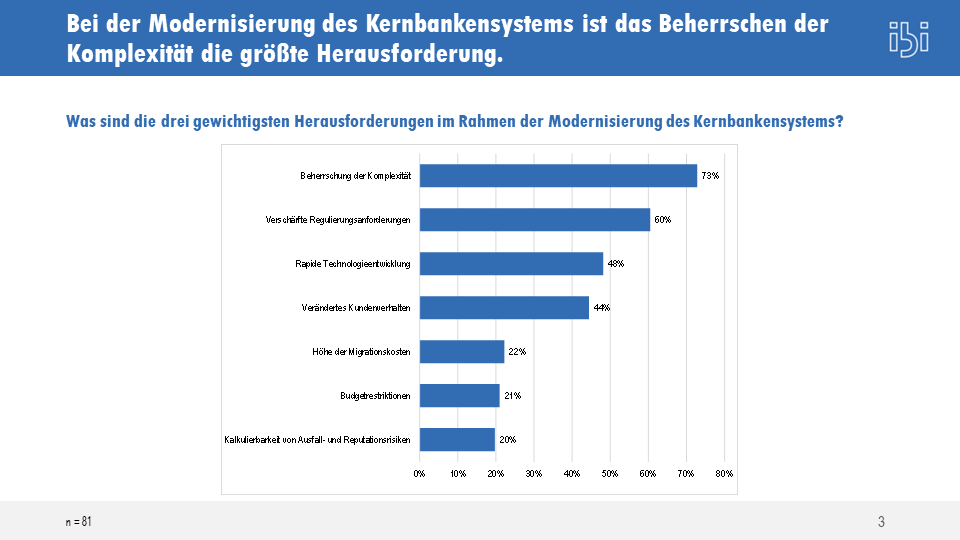

Gefragt nach den drei gewichtigsten Herausforderungen im Rahmen der Modernisierung des Kernbankensystems wird von 73 Prozent der Befragten vor allem das Beherrschen der Komplexität sowie von 60 Prozent die Folgen der verschärften Regulierungsanforderungen genannt. Auf den weiteren Plätzen folgen Technologieentwicklung (48 Prozent) sowie geändertes Kundenverhalten (44 Prozent).

Herausforderungen bei der Legacy Modernisierung.

Cloud Banking bringt Hyperscalern ungeahnte Vorteile

Cloud Computing setzt sich auch in der Bankenbranche immer stärker durch. Etablierte Finanzdienstleister migrieren eine Reihe von Anwendungen in die Cloud und gehen dabei auch strategische Partnerschaften mit den großen Hyperscalern wie Amazon, Microsoft oder Google ein. Der Fokus liegt in einzelnen Bereichen; wie z. B. das CRM oder bestimmte Zahlungsdienstleistungen, nicht auf der kompletten Auslagerung von Bankprozessen.

Ein hoher Integrationsaufwand von Cloud-Diensten in die bankeigene IT-Architektur stellt zunehmend ein Hindernis für die Auslagerung von Bank-Anwendungen und -prozessen in die Cloud dar. Dem hingegen verlagern Neobanken bzw. Fintechs in hohem Maße Anwendungen in die Cloud bzw. greifen auf eine Vielzahl von Services aus der Cloud zu.

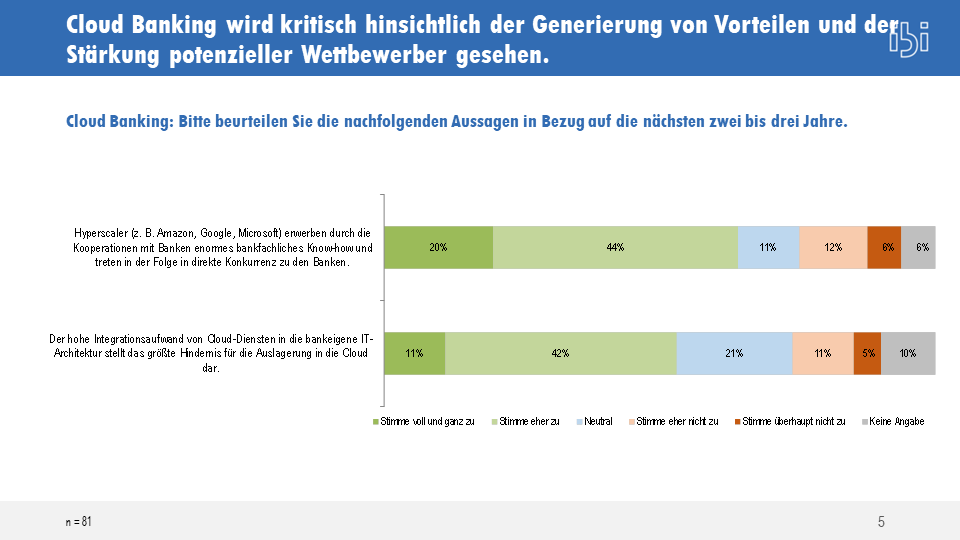

Unter diesen Gesichtspunkten wurden den Befragten auch zu dieser Thematik einige Statements zur Beurteilung vorgestellt. Eines davon bestätigt, dass der hohe Integrationsaufwand von Cloud-Diensten in die bankeigene IT-Architektur das größte Hindernis für die Auslagerung in die Cloud darstellt. In Summe stimmen mehr als die Hälfte der Befragten dieser Aussage voll und ganz (11 Prozent) bzw. eher zu (42 Prozent).

Spannend auch die Aussage zu den Auswirkungen Kooperationen von Banken mit Hyperscaler (z. B. Amazon, Google, Microsoft): diese erwerben dadurch enormes bankfachliches Know-how und treten in der Folge in direkte Konkurrenz zu den Banken auf, dieser Meinung sind in Summe 64 Prozent der Befragten (20 Prozent stimmen voll und ganz zu, 44 Prozent stimmen eher zu).

Cloud Banking: Hyperscaler erwerben Know-how, Integrationsaufwände sind bremsend.

Was lässt sich nun im Fazit daraus schließen?

Natürlich ist diese Themenauswahl nur ein Streiflicht und jedes Thema hat für sich einen eigenen Beitrag verdient. Deutlich wird aber, wie vielfältig die zukünftigen Herausforderungen der Digitalisierung im Banking sind, sowohl in der singulären Betrachtung eines Einzelthemas als auch in deren Kombination. Dieser Einblick zeigt zudem, welche immensen Chancen in einer konstruktiven Auseinandersetzung mit dem breiten Spektrum der Möglichkeiten verbunden sind.

Der vollständige ibi Research Report zu den Banking Trends 2022 steht kostenfrei zum Download unter zur Verfügung.