Eine Kombination mehrerer kritischer Einflussfaktoren droht die jahrelange Hausse am deutschen Wohnimmobilienmarkt abrupt zu beenden. Die Folgen für Bautätigkeit, Kreditvergabe und Hauspreise wären weitreichend.

Am deutschen Wohnimmobilienmarkt droht auf absehbare Zeit eine Durststrecke, die sich in rückläufiger Bautätigkeit niederschlagen dürfte.

Im Anschluss an die globale Finanzmarktkrise konnte sich der deutsche Wohnimmobilienmarkt infolge permanent fallender Hypothekenzinsen zu ungeahnten Höhen aufschwingen. Gemessen am nationalen Hauspreisindex EPX kletterten die Preise seit 2009 bis Juni 2020 bereits um 130 Prozent. Gerade zu Beginn der Corona-Pandemie legten die Bewertungen nochmals drastisch zu. Seit 2022 hat sich das Bild indes gedreht – den Immobilienkäufern weht nunmehr ein eiskalter Wind entgegen. Vier Faktoren sind hierfür verantwortlich.

- Kräftig steigende Baukosten ,

- Niedrigere reale Einkommen ,

- Rasant gestiegene Hypothekenzinsen,

- Restriktivere Kreditvergabe.

Die Baukosten sind richtiggehend explodiert. Zum Teil verursacht durch Corona-bedingte Verwerfungen bei den globalen Lieferketten verteuerten sich die Baukosten im 4. Quartal 2022 um fast 18 Prozent zum Vorjahr, der höchste Zuwachs seit Beginn der Zeitreihe im Jahr 1959. Immerhin lösen sich die logistischen Verspannungen mittlerweile deutlich auf. So sind beispielsweise die Frachtraten für die wichtigsten Routen schon auf Vorpandemieniveau zurückgefallen. Zusammen mit nachlassendem Preisdruck von der Rohstoffseite dürfte sich dies mittelfristig inflationsdämpfend bemerkbar machen. Den letzten Erhebungen des ifo-Instituts zufolge hat der Saldo der Bauunternehmen, die für die nächsten drei Monate die Preise anheben wollen, deutlich nachgelassen – die Mehrheit rechnet aber noch mit Preisaufschlägen.

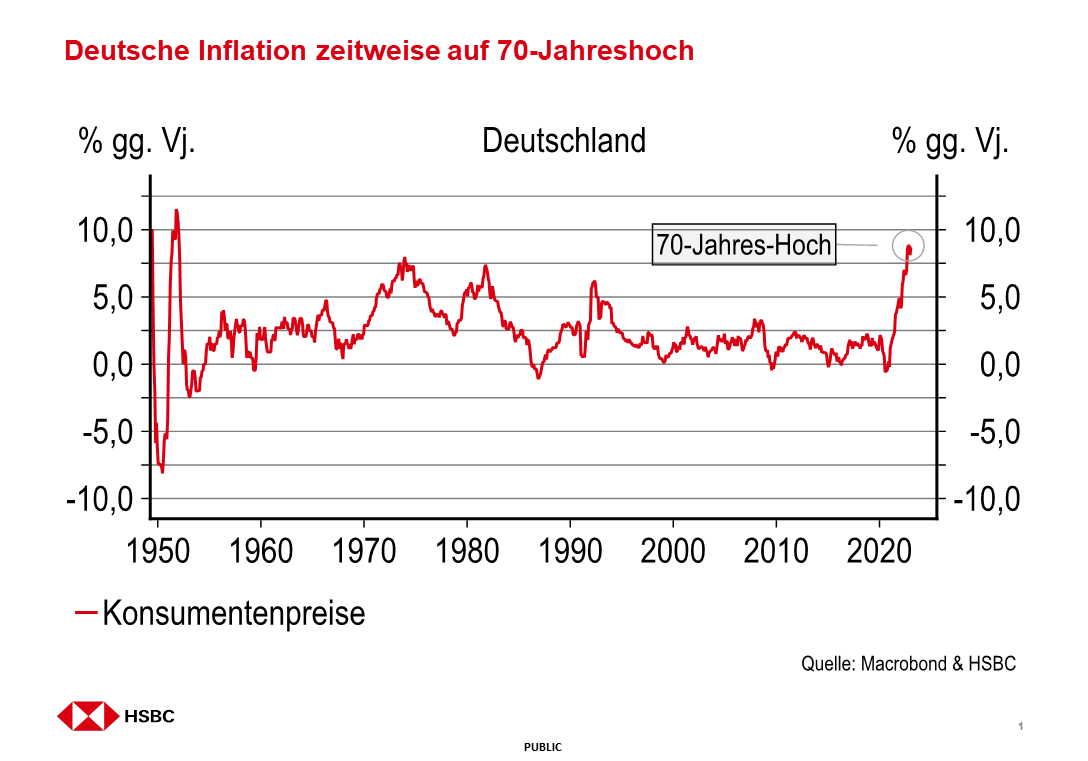

Derweil sind die Haushalte aktuell einem nahezu beispiellosen Kaufkraftverlust ausgesetzt. Wegen steigender Energie-, aber auch Nahrungsmittelpreise hatte die Inflation in Deutschland zeitweilig die 10-Prozent-Marke überschritten und damit den höchsten Stand seit mehr als 70 Jahren erreicht.

Infolge einer zeitweise auf 70-Jahreshoch gestiegenen Inflationsrate schrumpften die Reallöhne 2022 um über vier Prozent. Für potentielle Immobilienkäufer ist das ein großes Problem.

Entsprechend schrumpften die Realeinkommen im Gesamtjahr 2022 mit 4,1 Prozent so stark wie noch nie seit Veröffentlichungsbeginn der Zeitreihe 2008. Trotz einer Vielzahl staatlicher Hilfsmaßnahmen (u.a. Gas- und Strompreisbremsen) verbleiben unter dem Strich finanzielle Einbußen, die es den Haushalten zusätzlich erschweren, eine Immobilie zu erwerben.

Steiler Anstieg der Hypothekenzinsen hält Hauskäufer fern

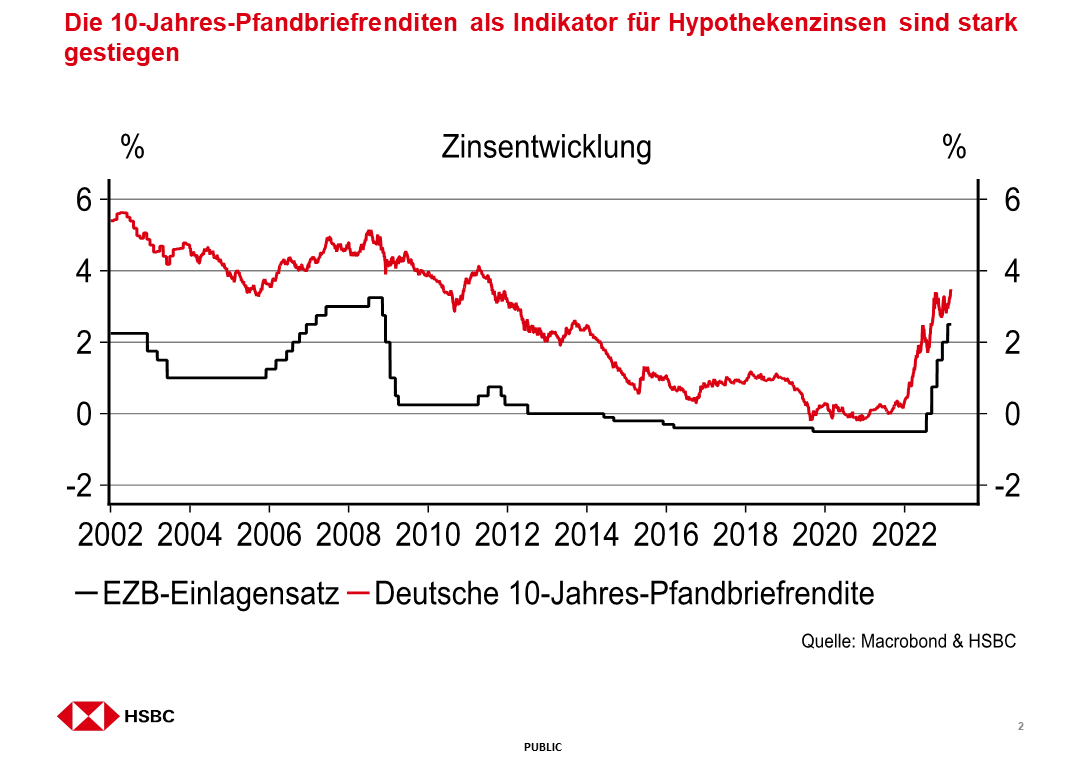

Um den in der gesamten Eurozone ausgesprochen hohen Inflationsdruck einzudämmen, begann die Europäische Zentralbank EZB ab Mitte 2022 damit, die Geldpolitik deutlich zu verschärfen. Der Einlagensatz wurde von -0,5 Prozent auf 2,5 Prozent im Februar 2023 angehoben und die scharfe Rhetorik der EZB lässt erwarten, dass das Ende der Fahnenstange vorerst noch nicht erreicht ist. Für potentielle Immobilienkäufer stellt die veränderte Zinslandschaft ein gravierendes Problem dar. So sind die Renditen für 10-jährige Pfandbriefe als Indikator für die Entwicklung der Finanzierungszinsen im Zuge der geldpolitischen Wende massiv gestiegen.

Zur Eindämmung des Preisauftriebs hat die EZB deutlich die Leitzinsen angehoben. Die 10-jährigen Pfandbriefrenditen, ein Indikator für die Entwicklung der Finanzierungszinsen, sind inzwischen so hoch wie zuletzt 2011. Damit schrumpft die Zahl an potentiellen Hauskäufern, weil sich viele die teureren Finanzierungen nicht leisten können.

Noch Anfang 2021 konnten Kreditnehmer gemäß Statistiken der Internetplattform Interhyp ein Baudarlehen für 0,8 Prozent bei einer Laufzeit von zehn Jahren abschließen. Zuletzt lagen die Kreditzinsen zeitweise bei dem fünffachen. Unsere Berechnungen zeigen, dass – sofern die monatlichen Zins- und Kreditzahlungen (Annuität) konstant bleiben sollen – ein Hauskäufer bei einem Zins von 4 Prozent verglichen mit 0,8 Prozent nur eine Immobilie erwerben kann, die 35 Prozent günstiger ist. Dies alleine führt schon dazu, dass die Zahl an potentiellen Hauskäufern schrumpft, weil sich viele die teureren Finanzierungen nicht leisten können.

Banken spürbar restriktiver bei der Kreditvergabe

Derweil werden die Banken spätestens seit Mitte 2022 spürbar restriktiver bei der Hypothekenkreditvergabe, wie der letzte „Bundesbank lending survey“ zeigt. Die Ursachen für die gestiegene Zurückhaltung des Finanzsektors liegen in einer Kombination aus Verschlechterung der konjunkturellen Rahmenbedingungen, eingetrübten Perspektiven für den Häusermarkt und einer kritischeren Sichtweise bezüglich der Kreditwürdigkeit der Antragsteller. Letzteres schlägt sich in kräftig gestiegenen Ablehnungsquote bei den Kreditanträgen nieder. Gleichzeitig melden die Banken eine deutlich nachlassende Nachfrage nach Hausdarlehen. Das Hypothekenkreditwachstum, das sich von Rekordwerten jenseits von 7 Prozent zum Vorjahr bereits auf 5,2 Prozent per Januar 2023 verlangsamt hat, dürfte sich in den nächsten Monaten folglich weiter abflachen.

Die erkennbare Eintrübung der Nachfrage nach Immobilien hat bereits tiefe Spuren bin der Bauindustrie hinterlassen. So schätzten die vom ifo-Institut befragten Wohnungsbauunternehmen die aktuelle Lage im Februar 2023 so schlecht wie zuletzt vor mehr als einer Dekade ein. Die Zukunftsaussichten werden seit der Wiedervereinigung noch nie so schlecht beurteilt wie dieser Tage.

Schwache Nachfrage nach Immobilien – schlechte Laune: Die Geschäftserwartungen bei den Wohnungsbauunternehmen sind aktuell so skeptisch wie nie zuvor seit der Wiedervereinigung.

Arbeitsmarkt ein Lichtblick

Immerhin hält sich trotz der konjunkturellen Schwächephase der Arbeitsmarkt ausgesprochen gut. Die Arbeitslosenquote hat sich zwar seit Mai 2022 von 5,0 Prozent auf 5,5 Prozent im Februar 2023 nach oben bewegt. Dies war aber fast ausschließlich durch einen Sondereffekt verursacht. So hat die Bundesregierung ab dem 1. Juni 2022 den im Rahmen des Russland-Ukraine-Krieges zugewanderten Ukrainerinnen und Ukrainern, das Recht zugestanden, Arbeitslosengeld II zu beziehen, was aber eine Beantragung und damit statistische Erfassung in der Arbeitslosenzahl nach sich zieht. Ohne diesen Faktor wäre die Arbeitslosenquote konstant geblieben. Gleichzeitig berichten die Unternehmen fast sektorenübergreifend über eine wieder steigende Einstellungsbereitschaft – der aktuellen Konjunkturdelle zum Trotz. Weil gleichzeitig in vielen Branchen inklusive der Bauindustrie der Facharbeitermangel unverändert hoch ist, dürften die Unternehmen bei einer als temporär empfundenen Wirtschaftsschwäche ihre Beschäftigten nicht entlassen, sondern lieber die Kurzarbeiterregelungen in Anspruch nehmen. Dementsprechend könnte es bei einer sich für den weiteren Jahresverlauf abzeichnenden leichten Konjunkturbelebung zu weiteren Engpässen am Arbeitsmarkt kommen, die dann auch in etwas höheren Lohnabschlüssen münden. Für die potentiellen Hauskäufer verspräche das in einem angespannten Inflationsumfeld zumindest etwas Linderung.

Fazit: Durststrecke am deutschen Wohnimmobilienmarkt

Am deutschen Wohnimmobilienmarkt droht auf absehbare Zeit eine Durststrecke, die sich in rückläufiger Bautätigkeit niederschlagen dürfte. Der Rückgang der Hauspreise, der sich seit den Spitzenwerten aus dem Juni 2022 gemessen am EPX-Index auf gut fünf Prozent beläuft, könnte sich angesichts der aufgeführten Belastungsfaktoren noch etwas fortsetzen. Da gleichzeitig die Einkommen weiter steigen dürften, dürften Wohnimmobilien mittelfristig wieder erschwinglicher werden – für künftige Käufer ist das tatsächlich eine gute Nachricht.