Die globale Corona-Pandemie hat ebenso weitreichende wie verunsichernde Auswirkungen. Der durch sie verursachte Digitalisierungsschub fördert digitale Angebote im Vermögensmanagement. Robo Advice könnte davon profitieren.

Auch im Jahr 2021 werden Banken und Sparkassen vom Corona-Virus „begleitet“ werden.

Auch in der Finanzwelt sorgt die Corona-Krise für spürbare Veränderungen, man könnte sogar von einer zweiten disruptiven Welle sprechen: Corona hat vielfach zu einem regelrechten Digitalisierungsschub geführt, von dem vor allem digitale Angebote zum Vermögensmanagement und nicht zuletzt auch Robo-Advisors profitieren.

Corona als der Digitalisierungskatalysator

An den Kassenterminals im Einzelhandel lässt sich beobachten, dass viele Kunden auch (sehr) kleine Beträge elektronisch begleichen. Diese Entwicklung setzt sich in der Bankenwelt fort, etwa indem das Online-Banking einen deutlichen Zulauf erfährt. Natürlich bleiben weiterhin Beratung und Unterstützung seitens qualifizierter Bankmitarbeiter gefragt. Bei standardisierten Dienstleistungen wie Überweisungen, Kontoauszügen oder Geldabhebungen bedarf es allerdings längst keiner menschlichen Hilfestellung mehr.

Ein solcher Digitalisierungsschub ist auch bei Robo Advice festzustellen. Viele Kunden merken nun, wie einfach und zugleich komfortabel es ist, online einen ETF-Sparplan abzuschließen oder die Vermögensverwaltung digital von einem Robo Advisor übernehmen zu lassen. Diese digitalen Lösungen bringen jedoch noch eine weitere Veränderung mit sich. So hat sich in den letzten Jahren (sicherlich auch wesentlich angetrieben durch die Aktivitäten zahlreicher FinTechs, die frische Ansätze in den Markt getragen haben) immer mehr die sinnvolle Tendenz durchgesetzt, die Angebote konsequent in Kundenperspektive zu denken. Sowohl was das Vorgehen und die Prozesse in der Produktentwicklung als auch die Aufwände in der technischen Umsetzung angeht, hat dies zahlreiche Anbieter vor große Herausforderungen gestellt und tut dies teilweise noch immer.

Vieles ändert sich – aber bei Weitem nicht alles

Obwohl die Veränderungen vergleichsweise groß waren, hat sich jedoch auch gezeigt, dass sich wichtige Bedürfnisse und Einstellungen auf Kundenseite nicht verändert haben. Robo Advisor liefern ein interessantes Beispiel, um dies vor dem Hintergrund des Wertpapiergeschäfts zu illustrieren. So ist es nach wie vor unverkennbar, dass die meisten Kunden Beratungsbedarf haben. Noch immer handelt es sich nur bei einem eher kleinen Teil um gut informierte Selbstentscheider, die bewusst auf Beratung verzichten und sich eigenständig um die Wertpapieranlage und die Produktauswahl kümmern. Folglich stellt eine kompetente Unterstützung und Beratung des Kunden – unabhängig von der Digitalisierung – eines der wesentlichen Elemente im Wertpapiergeschäft dar. Zugleich haben sich mit den neuen technologischen Möglichkeiten die Optionen zur Kundenberatung deutlich erweitert.

Der Finanzkunde der Zukunft ist hybrid.

Bei ihrer Markteinführung vor mehr als sieben Jahren sind Robo Advisor in Deutschland mit dem Anspruch angetreten, die Vermögensverwaltung zu digitalisieren und zu automatisieren. Die Erfahrung zeigt jedoch, dass der Markt in diesem Bereich in der Breite noch nicht reif für ein vollständig digitales Angebot ist.

Intelligente Kombination aus Mensch und Maschine

Allerdings bieten sich im Bereich der hybriden Angebote, die eine intelligente Kombination aus Mensch und Maschine darstellen, große Potentiale. So kann der Einsatz der Maschine im Portfoliomanagement, sofern dem Algorithmus eine nachhaltig erfolgreiche Anlagestrategie zugrunde liegt, einen starken Mehrwert schaffen. Auch im Bereich des Onboardings sowie der laufenden Verwaltung des Kundenkontos sind digitale Elemente erfolgsversprechend – sofern sie auf die individuellen Anforderungen der Kunden zugeschnitten sind und nicht nur eine digitale Kopie des zuvor durch einen Berater durchgeführten Prozesses abbilden.

Idealerweise sollte der Berater dem Kunden an unterschiedlichen Stellen zur Seite stehen und den digitalen Prozess unterstützen. Reine Online-Angebote müssen hingegen weitestgehend selbsterklärend sein. An den Kommunikationswünschen des Kunden lässt sich ablesen, welche Rolle der „menschliche Faktor“ nach wie vor spielt. So ist die Möglichkeit eines realen Ansprechpartners gerade bei komplizierteren Fragen entscheidend. Auch bei der Vermarktung zeigt sich, dass die Zeit für rein digitale Angebote zur Erreichung einer breiten Masse an Kunden noch nicht gekommen ist.

Die Zukunft ist nicht rein digital sondern hybrid

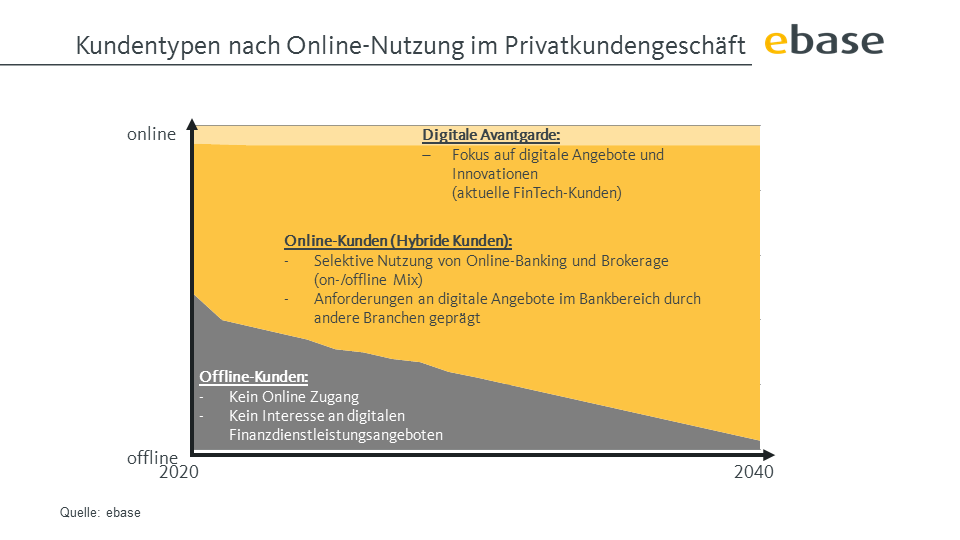

Langfristig betrachtet, geben die Rahmenbedingungen Anlass zur Zuversicht. Der Anteil derjenigen Kunden, für die digitale Angebote in vielen Lebensbereichen einfach dazugehören, nimmt stetig zu. Insbesondere für die Generation der „Digital Natives“ und jünger sind digitale Leistungen der Standard. Es ist anzunehmen, dass diese Kundengruppe auch im zukünftigen Bankgeschäft überwiegend auf digitale Angebote setzen wird. Weil andere bei ihren Bankgeschäften aber nach wie vor die persönliche Beratung bevorzugen, sind hybride Angebote bzw. Robo Advisors ein zeitgemäßer und richtiger Weg.

E-Book „Ausblick auf das Bankenjahr 2021“ zum Download

Der Beitrag ist Teil des Jahresausblicks 2021. Die Prognosen aller 24 Experten sind in einem 62-seitigen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book auch einzeln kaufen. Zum Bestellformular geht es hier.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<