Die deutsche FinTech-Branche boomt. Doch trotz anhaltenden Investitionen sind seit 2011 mehr als 230 Finanz-Start-ups gescheitert, drei Viertel davon seit Anfang 2017. Für Banken wird die Auswahl von Kooperationspartnern schwieriger.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Während einzelne FinTech-Start-ups rasant wachsen, geben viele andere oftmals unbemerkt auf. So zeigt eine aktuelle Analyse der Wirtschaftsprüfungs- und Beratungsgesellschaft PwC, dass seit 2011 insgesamt 233 deutsche Finanz-Start-ups ihr Geschäft eingestellt haben. Zudem beobachten Branchenkenner eine steigende Zahl sogenannter „Zombie-FinTechs“, die lediglich als Unternehmenshülle existent sind, aber de facto am Markt keine Aktivitäten mehr entfalten.

Während bis 2017 nur einzelne FinTechs verschwunden sind, stieg die Zahl der Geschäftseinstellungen vor zwei Jahren auf 62 steil an. Im Jahr darauf verschwanden dann 74 FinTechs, und in diesem Jahr waren es bis Ende Mai 34 – so viele wie noch nie zu diesem Zeitpunkt. PwC schätzt, dass bis Ende 2019 weitere 48 FinTechs aufgeben werden.

Die Geschäftseinstellungen von FinTechs sind auch für Banken und Sparkassen relevant. Sie müssen wissen, worauf sie bei Kooperationen verstärkt achten müssen. Denn niemand möchte seinen Partner verlieren, schon gar nicht nach kurzer Zeit. Und an Anstieg der Kooperationen zeigt, dass immer weniger Banken ohne FinTech auszukommen scheinen, wenn Prozesse modernisiert oder neue Produkte schnell an den Markt gebracht werden sollen.

Das verflixte vierte Jahr

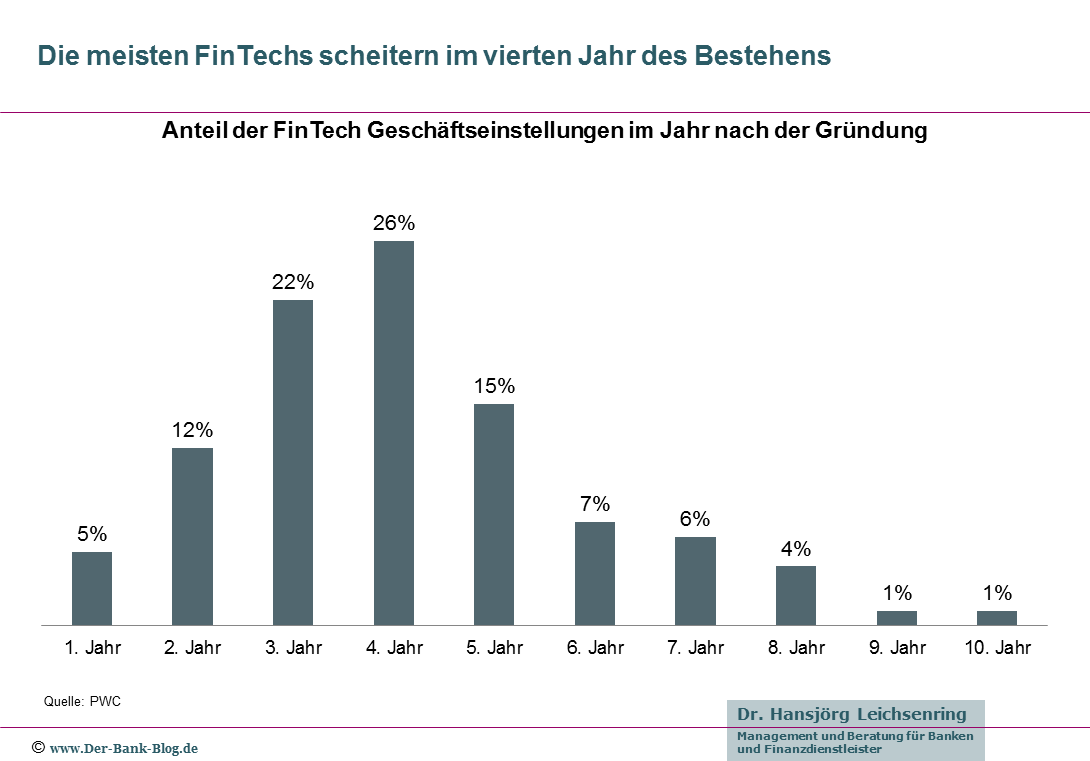

Einer der häufigsten Gründe für das Scheitern ist, dass dem Start-up finanziell die Luft ausgeht. Im Schnitt sind Finanz-Start-ups, die ihre Geschäfte einstellen, knapp vier Jahre alt. Demnach scheint die seit nunmehr gut zwei Jahren zu beobachtende Schließungswelle auch eine Folge der Gründungseuphorie in den Jahren 2015 und 2016 zu sein.

Die meisten FinTechs scheitern im vierten Jahr des Bestehens

Dieser Effekt lässt sich auch aus der geografischen Verteilung der Schließungen ableiten: Die verschwundenen FinTechs hatten ihren Sitz jeweils dort, wo zuletzt besonders viele gegründet wurden – also in der FinTech-Hauptstadt Berlin (74). Dahinter folgen nahezu gleichauf München (25), Hamburg (21) und Frankfurt (20).

Gescheitere FinTechs und das Geschäftsmodell

Das gewählte Geschäftsmodell war nicht als signifikanter Grund für das Scheitern erkennbar: 48 Prozent der gescheiterten FinTechs zielten mit ihren Leistungen direkt auf den Endverbraucher. 44 Prozent verfolgten ein B2B-Geschäftsmodell, bei 8 Prozent war keine klare Zuordnung zu einer der beiden Rubriken möglich.

Eher schon gibt die Segmentverteilung Hinweise: So waren 70 der gescheiterten FinTechs im Bereich „Finanzierung“ tätig, bei 53 handelte es sich um sogenannte PropTechs (also Finanz-Start-ups mit Bezug zur Immobilienbranche). Es folgen Payment-Firmen (29) und die im Fachjargon InsurTechs genannten Start-ups aus dem Versicherungsbereich (22). Im Investmentsegment – wozu zum Beispiel sogenannte Robo-Advisor gehören – verzeichnet die Studie 20 Geschäftseinstellungen. Elf verschwundene FinTechs hatten sich auf Dienstleistungen rund um den Bitcoin oder die Blockchain spezialisiert.

Alter und Finanzierung sind kritische Erfolgskriterien

Aus den Zahlen lassen sich keine generellen Vorhersagen ableiten, welche FinTechs scheitern und welche nicht. Allerdings sei das eine oder andere interessante Muster erkennbar.

Der Anstieg der Pleiten 2017 deute zum Beispiel darauf hin, dass unter den gescheiterten Firmen viele Me-too-FinTechs seien, die irgendwann 2013 oder 2014 auf den Zug aufspringen wollten und dann feststellen mussten, dass es in ihrem Segment schon Wettbewerber gibt, die schlicht früher dran waren oder bessere Angebote hatten.

Die leichte Überzahl im B2C-Segment deute darauf hin, dass viele FinTechs die Kundenakquisitionskosten unterschätzt hätten.

Wenn ein Start-up bereits mehr als fünf Jahre besteht, deutet dies darauf hin, seine Nachhaltigkeit erfolgreich unter Beweis gestellt zu haben.

In lediglich 11 Prozent der verschwundenen FinTechs hatte nachweislich eine Venture-Capital-Firma investiert. Demnach scheint auch die Prüfung, wer hat wie viel in das FinTech investiert ein wichtiger Anhaltspunkt für eine aussichtsreiche Kooperation sein.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.