Bei der Digitalisierung ihres Geschäfts sind viele Banken in den vergangenen Jahren weit gekommen. Allerdings haben die Kunden davon nicht viel mitbekommen. Das Eröffnen eines Kontos oder die Buchung einzelner Produkte ist immer noch kompliziert und langwierig. Eine Studie attestiert internationalen Banken hier Nachholbedarf.

Wichtig für den Erfolg der Digitalisierung im Finanzsektor sind Onboarding und Omnikanal-Strategie

Mit der aktuell viel diskutierten digitalen Transformation ist eng der Begriff der Disruption verbunden. Disruption bedeutet in diesem Zusammenhang, dass Faktoren auftreten, die eine Branche von Grund auf verändern und dafür sorgen, dass auch etablierte Großunternehmen sich ihrer Rolle nicht mehr sicher sein können. Neckermann lässt grüßen…

Im Finanzsektor sind es die jungen, technologieaffinen FinTech-Unternehmen, die sich zu einer echten Bedrohung für die Großbanken entwickeln, indem sie Bankdienstleistungen schnell, sicher und unkompliziert über intelligente Systeme abwickeln. Dabei haben sich die Banken die Entwicklung zum Teil selbst zuzuschreiben, indem sie sich aus Kostengründen in den vergangenen Jahren immer weiter von ihren Kunden entfernt haben.

So wurden beispielsweise in Deutschland in den letzten 12 Jahren über 6.500 Bankfilialen geschlossen. Die Banken haben durch Ausdünnung des Filialnetzes und kontinuierlichen Ausbau ihrer Internetangebote die Kunden in Welt des Online-Bankings getrieben – und die haben sich damit erstaunlich gut arrangiert. Bereits in den 90ern haben die Banken begonnen, ihren Kunden verschiedene Vertriebswege anzubieten, die alle Präferenzen abdecken – von der klassischen Filiale über Internet- und Telefon-Banking bis hin zu mobilen Lösungen für das Smartphone.

Omnichannel: Die Integration der Kanäle wird Standard

Allerdings waren diese Kanäle voneinander getrennt (und sind es oft heute noch) und die Daten liefen und laufen oft erst im Backend-System wieder zusammen. Um einen nahtlosen Übergang zwischen den verschiedenen Vertriebskanälen zu realisieren, wurde der Multichannel- zum Omnichannel-Ansatz weiterentwickelt. Omnichannel bedeutet, dass alle Kanäle so vernetzt werden, dass an jedem Punkt im Vertriebsprozess ein reibungsloser Wechsel der Plattform möglich ist. Damit kann beispielsweise ein Beratungsgespräch in der Filiale punktgenau an das anknüpfen, was der Kunde zuvor auf dem Smartphone beantwortet hat. Oder eine Transaktion kann nach telefonischer Beratung auf dem Tablet vervollständigt werden. Oder ein Kunde beginnt abends mit dem Handy auf dem Sofa eine Kontoeröffnung und schließt den Antrag am nächsten Morgen am Arbeitsplatzrechner ab. Technisch ist das zwar „state of the art”, aber noch bei weitem nicht alle Banken haben umfassende Omnichannel-Lösungen implementiert. Und auch beim Customer-Onboarding, also der Eröffnung von Konten und dem Abschluss von Services über digitale Kanäle, hakt es noch an vielen Stellen.

Digitale Kontoeröffnung noch Neuland

In einer jüngst veröffentlichten Studie („2017 State of Digital Sales in Banking Report”) hat das Softwarehaus Avoka 32 der größten Banken in Europa, Nordamerika und Australien hinsichtlich der Möglichkeiten zur digitalen Kontoeröffnung untersucht. Die aktuellen Ergebnisse zeigen, dass Banken in Nordamerika und Europa Fortschritte bei der Verbesserung ihrer digitalen Fähigkeiten gemacht haben. Trotzdem versagen Banken in beiden Regionen dabei, ihre Kundenbasis, die immer mehr mobil unterwegs ist, angesichts der zunehmend starken Konkurrenz zu halten und zu erweitern. „Banken sind erfolgreich im digitalen Marketing. Sie vermarkten ihre Produkte über Social Media, Internetsuche, Online-Anzeigen, ihre Webseiten und so weiter. Aber wenn es darum geht, digitales Marketing in digitalen Vertrieb zu überführen, tritt eine beunruhigende Spaltung auf”, stellt der Bericht fest.

Australische Banken sind Vorreiter

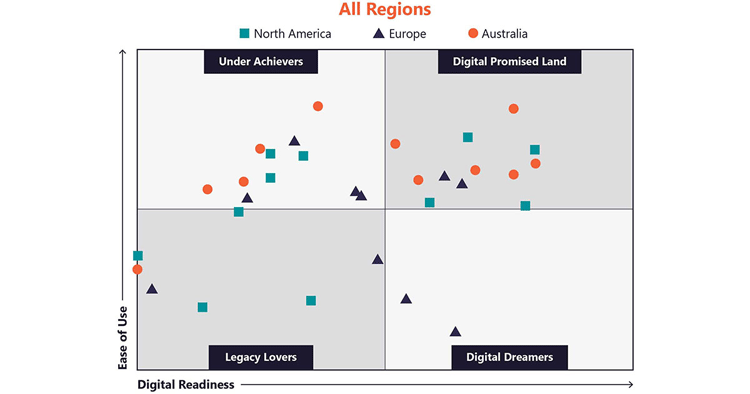

Neu hinzugekommen ist in der diesjährigen Ausgabe des Reports die „Digital Sales in Banking Readiness Matrix”. Die Matrix misst sowohl die Qualität als auch die Quantität der digitalen Finanzangebote und bildet anonymisiert die Banken ab, die mit der Implementierung eines digitalen Vertriebs hinterher hinken, und solche, die die Digitalisierung priorisieren. Die Mehrheit der Banken in Nordamerika und Europa fällt der Matrix zufolge in die Kategorie der digitalen „Under-Achiever”, wobei einige so sehr an ihren alten Systemen festhalten, dass sie schon daran scheitern, die Ebene der „Legacy Lover” hinter sich zu lassen. Die Top-Kategorie „Digitales gelobtes Land” wird von sechs australischen Banken dominiert, die den Schnitt gemacht haben und hervorragend auf die Digitalisierung vorbereitet sind.

Under-Achiever und digitale Träumer: Die Matrix attestiert europäischen Banken großen Nachholbedarf bei der Digitalisierung

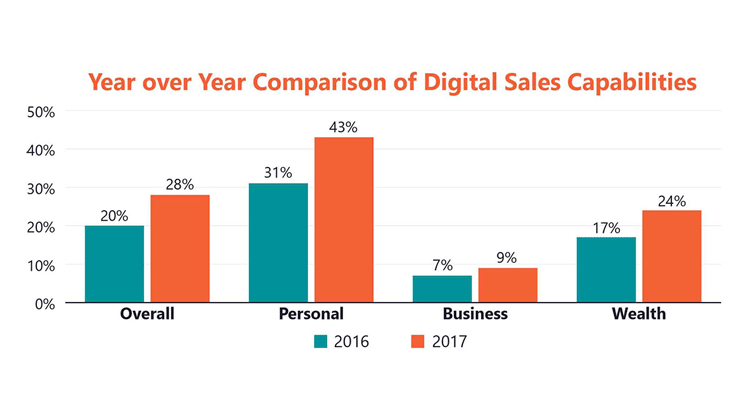

Dem Bericht zufolge bleibt bei vielen Banken die mobile Online-Funktionalität gegenüber der Desktop-Version zurück, dabei zeigen die Banken in Nordamerika den geringsten Grad an mobiler Innovation. Bei der Neukundengewinnung für private Bankprodukte hat es jedoch deutliche Fortschritte gegeben. 42 Prozent der Produkte lassen sich auf einem mobilen Gerät öffnen, gegenüber 31 Prozent im Jahr 2016. Europäische und australische Banken liegen bei dem Anstieg vorn, während in Nordamerika Banken bei der Zahl der Produkte, die über mobile Geräte gebucht werden können, nur um sechs Prozent zugelegt haben. Bei der Zahl an Bankdienstleistungen für kleine Unternehmen, die digital beantragt werden können, hat es nur eine geringe Veränderung gegeben: 26 Prozent versus 24 Prozent oder sieben Prozent versus neun Prozent mobil.

Gegenüber 2016 haben die Banken im digitalen Vertrieb vor allem im Privatkundengeschäft Boden gut gemacht

Fazit: Reichlich Luft nach oben

Zwar haben viele Banken bei der Kundenerfahrung mit Girokonten Fortschritte gemacht, aber der Avoka-Studie zufolge hinkt vor allem das breite Angebot von privaten, Anlage- und Geschäftskonten hinterher. Die Möglichkeiten des mobilen Vertriebs liegen deutlich unter dem Zugriff über Desktops, obwohl immer mehr Kunden ihr Smartphone für Bankgeschäfte einsetzen wollen. Bemerkenswert ist auch, dass es keine Veränderung bei der Zahl der Produkte mit fortschrittlichen digitalen Funktionen, etwa „Save and Resume’ [Speichern und Wiederaufnehmen], gegeben hat, die für eine Omnichannel-Erfahrung erforderlich sind. Die gute Nachricht ist, dass die Banken darauf reagiert haben, dass die Kunden Bankprodukte über mobile Geräte abschließen und nutzen wollen. Die für die Banken eher schlechte Nachricht: Die Startup-Konkurrenz schläft nicht…