Immer mehr Investoren integrieren soziale und ökologische Aspekte in ihren Kapitalanlageprozessen. Gezielt werden ESG-Kennzahlen bei der Auswahl berücksichtigt, bestimmte Sektoren, wie z.B. die Waffenindustrie, hingegen ausgeschlossen. Das lohnt sich, nicht nur für die Anleger.

Nachhaltigkeitsziele in der Geld- und Kapitalanlage durch geeignete Asset Allokation erreichen.

Das Thema Nachhaltigkeit hat mit den 17 Nachhaltigkeitszielen der Vereinten Nationen (engl. Sustainable Development Goals, SDGs) von 2015 erstmals einen global einheitlichen Handlungsrahmen bekommen. Adressiert werden zwar in erste Linie staatliche Akteure, beim Erreichen der Ziele sind letztlich aber alle Stakeholder gefordert. Das Finanzsystem ist dabei von zentraler Bedeutung, denn bei den SDGs können Finanzströme eine besondere Hebel- und Lenkungswirkung entfalten. Die EU-Kommission hat die Weichen dazu gestellt und im Sommer 2018 mehrere Arbeitsgruppen zu Sustainable-Finance-Themen ernannt.

Besonders im Fokus stehen dabei die Börsenplätze. Als organisierte Märkte sind sie ein wichtiges Steuerungsinstrument für Kapitalströme, indem sie eine unabhängige Preisbildung ermöglichen, Transparenz, Liquidität und Effizienz des Handels erhöhen und Transaktionskosten und Informationsasymmetrien reduzieren. Der Finanzplatz Hamburg gehört einer Studie von Finance Watch zufolge in Sachen Nachhaltigkeit zu den weltweiten Spitzenreitern – vor Zentren wie Frankfurt, New York oder Hongkong.

Wertschöpfung sozial und ökologisch

Als „Anbieter“ von Kapital haben institutionelle Investoren durch ihr Anlagevolumen, ihren langfristigen Anlagehorizont und ihre treuhänderische Pflicht eine besondere Verantwortung sicherzustellen, dass ihr Kapital zu einer ökologisch und sozial nachhaltigen Wertschöpfung beiträgt und sie so mittelbar die globalen Ziele voranzubringen. Eine steigende Anzahl von Investoren integriert daher Aspekte der Nachhaltigkeit in die Entscheidungen im Kapitalanlageprozess. Einerseits geschieht dies über Ausschlusskriterien, die definieren, in welche kontroversen Branchen und Geschäftsbereiche nicht investiert werden soll. Andererseits berücksichtigen Investoren sogenannte ESG-Kriterien (Environmental, Social, Governance) in der Titelselektion und dem Portfolio- und Risikomanagement. Diese überwiegend nicht finanziellen Kennzahlen geben etwa Aufschluss darüber, wie hoch die Treibhausgasemissionen eines Unternehmens sind, wie energieeffizient die Produktionsprozesse ablaufen oder wie unabhängig der Aufsichtsrat als Kontrollgremium agiert.

Die nach Nachhaltigkeitskriterien angelegten Volumina steigen seit Jahren kontinuierlich an. Das Forum Nachhaltige Geldanlagen schätzt, dass sich das in Deutschland verantwortlich investierte Volumen seit 2014 verdreifacht und Ende 2017 ein Volumen von 1,4 Billionen Euro erreicht hat. Institutionelle Investoren stellen mit einem Marktanteil von 91 Prozent demnach den wichtigsten Anlegertyp dar. Mittelbar fällt auch Asset-Managern eine zentrale Rolle zu, denn ihnen obliegt oftmals die strategische Kapitalanlage institutioneller Gelder, beispielsweise in Publikums- und Spezialfonds oder Mandaten.

Weniger Risiko bei nachhaltigen Anlagen?

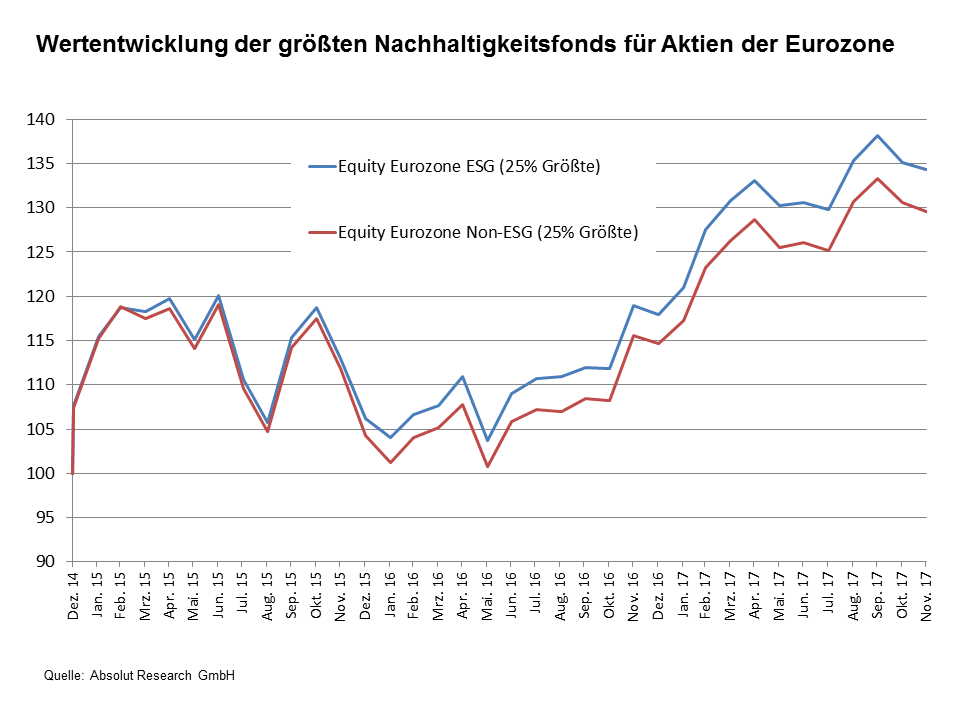

In Europa sind über 200 Asset-Managementgesellschaften mit mehr als 900 nachhaltig anlegenden Publikumsfonds am Markt, wie aus den monatlichen Analysen der Absolut Research GmbH hervorgeht. Der Vergleich zwischen explizit nachhaltigen und nicht-nachhaltigen Strategien zeigt, welchen Einfluss die Integration auf die Rendite- und Risikoentwicklung haben kann. Im Bereich „Aktien Eurozone“ konnten etwa nachhaltig anlegende Asset-Manager im Durchschnitt über die letzten drei Jahre rund einen halben Prozentpunkt mehr Rendite pro Jahr erzielen. Gleichzeitig wiesen nachhaltige Ansätze häufig geringere Verluste auf. Ihr größter temporärer Verlust betrug im Durchschnitt minus 15,6 Prozent. Traditionelle Manager verloren im Mittel einen Prozentpunkt mehr. Vergleicht man die jeweils größten 25 Prozent der Fonds in beiden Gruppen, stieg die Outperformance der nachhaltigen Strategien auf 1,4 Prozentpunkte pro Jahr. Die größten Nachhaltigkeitsfonds verwalten im Durchschnitt 770 Millionen Euro und erzielten 10,3 Prozent Rendite pro Jahr in den vergangenen drei Jahren. Die nicht-nachhaltigen Strategien sind mit 1,3 Milliarden Euro im Durchschnitt zwar fast doppelt so groß, lieferten aber nur 8,9 Prozent pro Jahr.

Wertentwicklung der größten Nachhaltigkeitsfonds für Aktien der Eurozone

Auch in anderen Asset-Klassen zeigte die Durchschnittsbetrachtung, dass mit der Integration von Nachhaltigkeitsstrategien tendenziell eine Reduktion der Anlagerisiken einherging. Auf der Renditeseite waren die Unterschiede weniger groß. In den meisten Asset-Klassen lag die Wertentwicklung beider Gruppen auf ähnlichem Niveau. Doch wie bei traditionellen Strategien hatte auch bei nachhaltigen Ansätzen die Selektion des richtigen Managers den größten Einfluss auf die Performance.

Wertentwicklung der größten Nachhaltigkeitsfonds für Aktien der Eurozone.

Über die Rendite- und Risikoentwicklung hinaus leisten Anlagestrategien, die Umwelt-, soziale und Governance-Aspekte von ihren Portfoliounternehmen einfordern und anregen, einen wichtigen qualitativen Beitrag zur Umsetzung der Pariser Klima- und Entwicklungsziele. In seiner Allokationsfunktion kann das Finanzsystem somit dazu beitragen, den Fokus von einer kurzfristigen Profitausrichtung auf langfristige Wertschöpfung zu verlagern – mit positiver Wirkung auch für Anleger.

Hendrik Schlimper

Hendrik Schlimper ist Redakteur und Analyst bei dem Research-Unternehmen und Fachverlag Absolut Research GmbH. Er hat Volkswirtschaftslehre hat an der Universität Hamburg und der Université Paris 1 Panthéon-Sorbonne studiert.

Der Beitrag erschien ursprünglich als Teil des Jahrbuchs 2018/19 des Vereins Finanzplatz Hamburg e.V.. Das Jahrbuch können Sie hier herunterladen oder als Hardcopy bestellen.