Das Forderungsmanagement stand in den letzten Jahren nicht im Blickpunkt des Retail-Banking. Wohl auch, weil die Ausfallquoten bundesweit jahrelang gesunken sind. Dies könnte sich in naher Zukunft ändern, denn auch das Mahnwesen benötigt mehr Kundenfokus.

Das Mahnwesen im Retail Banking bedarf der Modernisierung.

Höchste Zeit, einmal einen genaueren Blick auf die gängigen Mahnprozesse zu werfen. Rückständige Kunden werden nach wie vor mit Briefen und de facto oft zu spät kontaktiert. Auch Kunden, die sich in finanziellen Schwierigkeiten befinden, bevorzugen mittlerweile eine andere Ansprache: SMS, E-Mail und Telefon sind als Medien viel erfolgreicher als der klassische Brief. Vor allem bei jüngeren Kunden. Und diese stellen eine wichtige Zielgruppe im Forderungsmanagement dar. Eine Zielgruppe, die langfristig gebunden werden soll. Das funktioniert am besten mit moderner Ansprache, besonders in heiklen Situationen.

Die mangelnde Effektivität des Mediums Brief führt zu unnötig hohen Bearbeitungskosten. Briefe sind per se ein teures Medium und Kunden reagieren wesentlich später oder gar nicht im Vergleich zu Textnachrichten auf dem Smartphone.

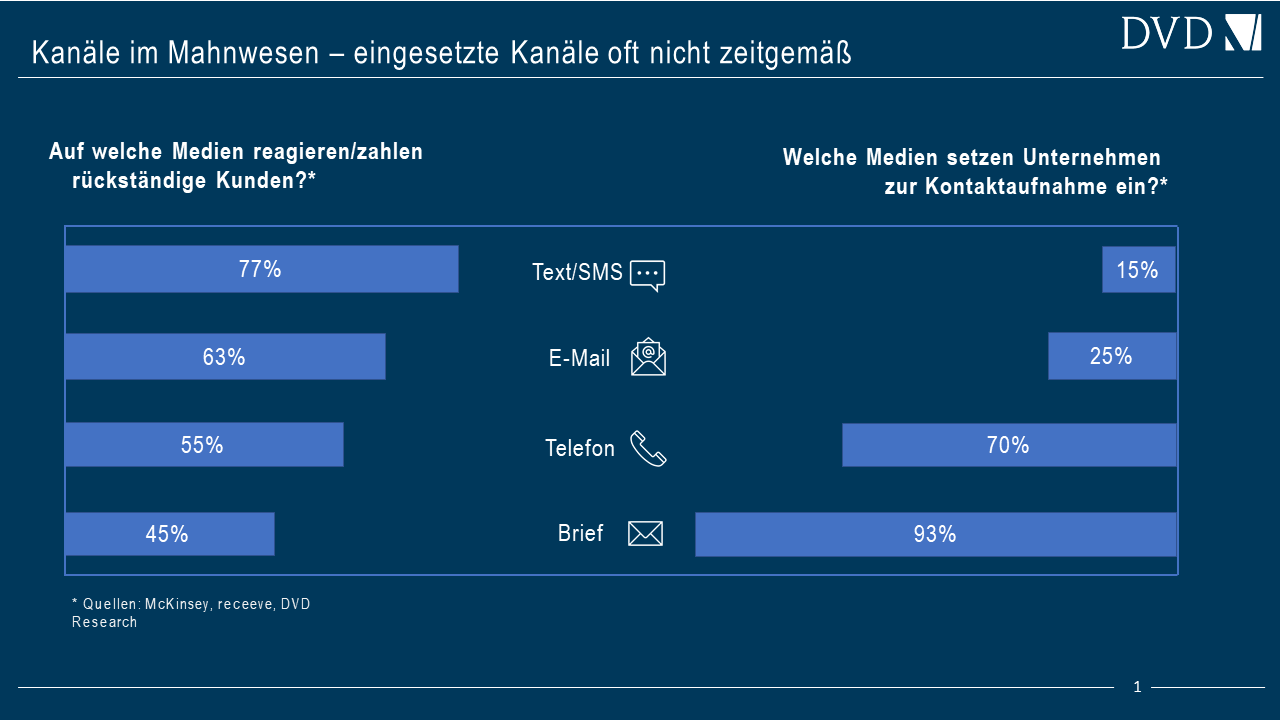

Die folgende Abbildung verdeutlicht die Diskrepanz zwischen eingesetzten Kanälen im Mahnwesen und deren Erfolgswirksamkeit. Auf Briefe reagieren die Kunden durchschnittlich am wenigsten, sie werden aber nach wie vor am meisten eingesetzt. Das Medium mit der höchsten Wirksamkeit (SMS) wird dagegen kaum verwendet.

Die unterschiedlichen Kommunikationskanäle im Mahnwesen und ihre Effekt beim Kunden.

Das Mobiltelefon ist vom Datenschutz längst als „Adresse“ akzeptiert. Die heutige Kundenansprache bedarf bei vielen Banken einer Modernisierung.

Ein früher Kontakt sensibilisiert Kunden und wird als guter Service wahrgenommen

Ein früher Kontakt ist der Schlüssel zur Problemlösung, insbesondere bei Kunden mit echten Schwierigkeiten. Diese wichtige Phase, die wenige Tage nach Entstehen des Rückstands beginnt, wird als Early Collection bezeichnet. Sie ist ein wichtiger Hebel für die Reduktion der Bearbeitungs- und Risikokosten für Banken.

Bei vielen Banken erfolgen die ersten Aktivitäten erst nach ca. 14 Tagen. Oft werden Filialberater über Ereignisse im Kernsystem eingebunden. Sie „verfolgen“ die Mahnfälle mit Hilfe manueller Telefonie. Eine ungeliebte Randtätigkeit, die die ohnehin knappe Zeit für den aktiven Vertrieb reduziert, teuer ist und eine Belastung für die Kunde-Berater-Beziehung darstellt.

Zielführender ist eine frühere Ansprache als digitaler Reminder oder durch spezialisierte Mitarbeiter, die in den prozessualen, rechtlichen und psychologischen Aspekten des Mahnwesens geschult sind.

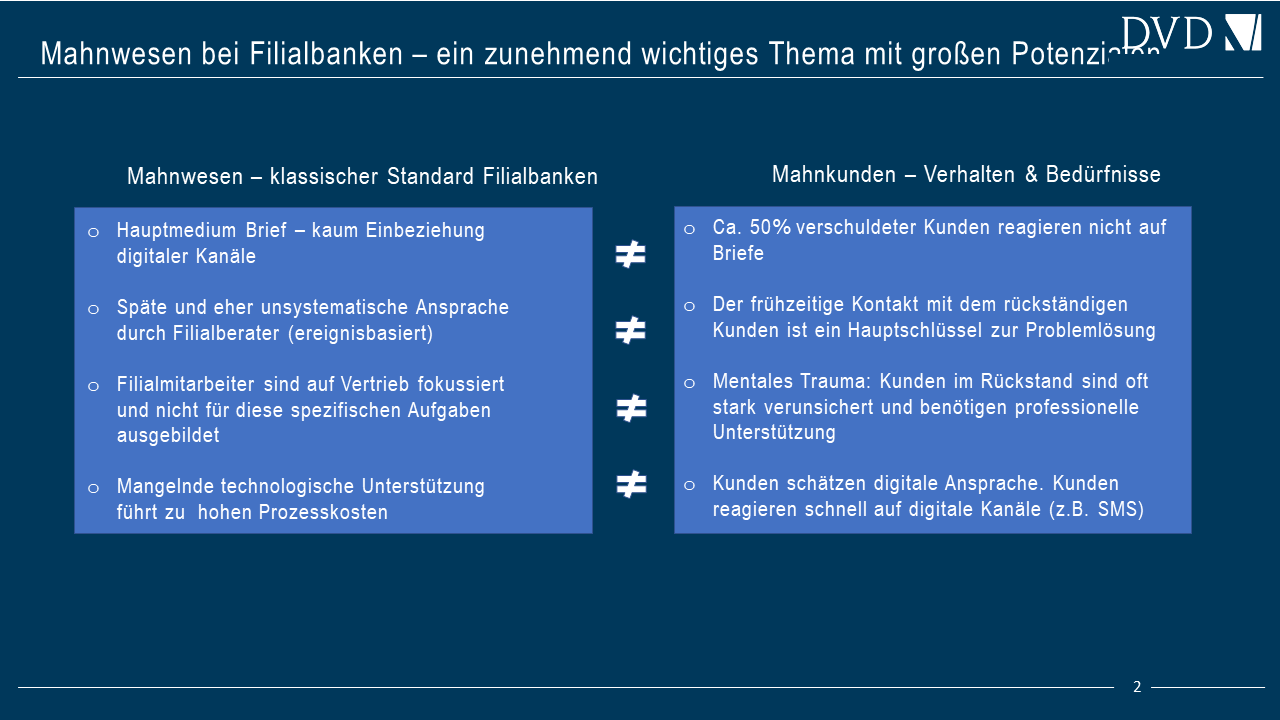

In der folgenden Abbildung werden Anspruch und Wirklichkeit im heutigen Mahnwesen gegenübergestellt:

Standards des Mahnwesens bei Filialbanken und die Kundenbedürfnisse stimmen oft nicht überein.

Ein wichtiger Ansatz zur Optimierung ist ein zentrales und spezialisiertes Mahn-Communication Center, das effiziente Inbound- und Outbound-Telefonie und digitale Medien beherrscht und die üblichen Forderungsinstrumente (Stundungen, Rückführungsvereinbarungen etc.) fallabschließend erledigt bzw. „schrankfertig“ zur Genehmigung an die Fachabteilung übergibt – digitalisiert, schnell, effizient.

Kundenfokus zahlt sich aus: Reduktion der Bearbeitungs- und Risikokosten

Die Auswirkung von früherer und medial optimierter Kundenansprache im Mahnwesen sind vielfältig:

- Kürzere Mahnverfahren wirken sich positiv auf Prozesskosten und Wertberichtigungen aus

- Die Kanalpräferenzen je Generation sind erforscht. Diese Erkenntnisse fließen aber häufig noch unzureichend in die heutigen Mahnprozesse ein

- Kunden die hinsichtlich Medium, Ton und Expertise optimal angesprochen werden, weisen eine deutlich niedrigere Kündigungsquote auf

- die Kosten für Briefe belaufen sich bei vielen Banken auf 20% der gesamten Kosten des Forderungsmanagements. Ein frühes Lösen der Probleme mit dem Kunden erspart viele teure Briefe und Postrückläufer

- eine Verkürzung der Verweildauer im Mahnverfahren reduziert Mehrfach-Geschäftsvorfälle in verschiedenen Bereichen (z.B. Filiale, Back Office, Call Center)

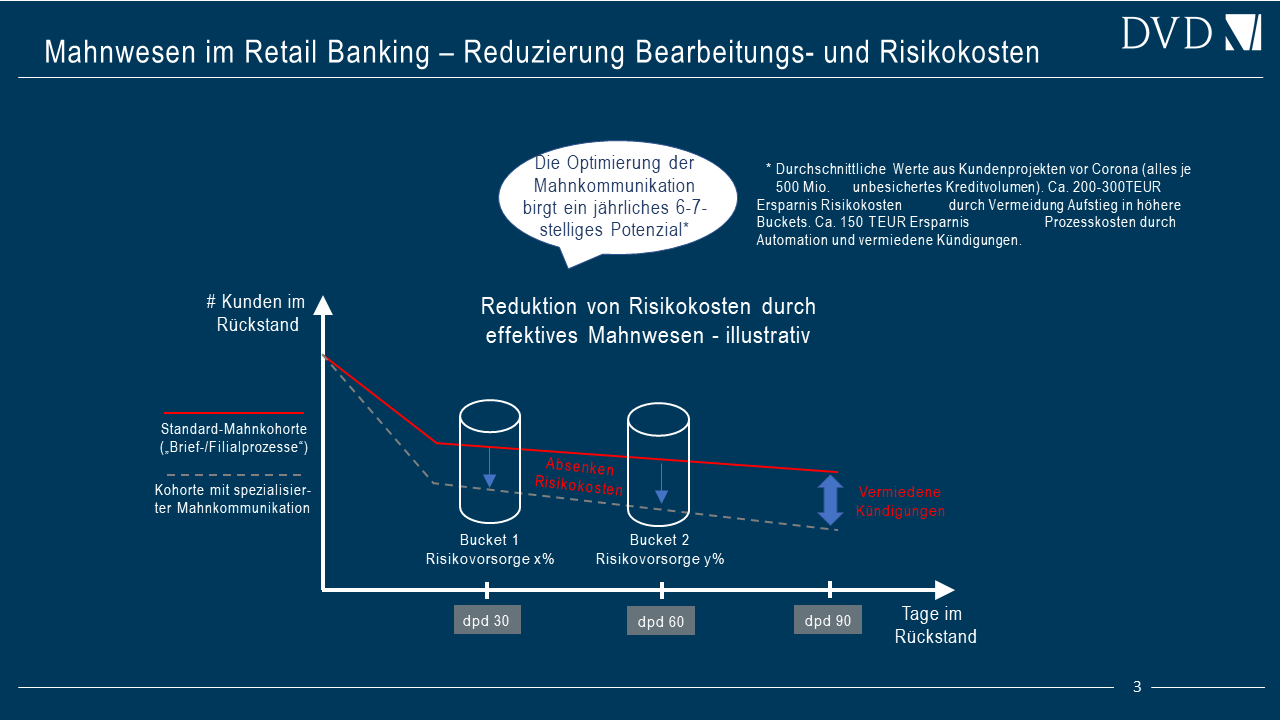

Senkung der Risikokosten durch beschleunigte Problemlösung.

Schnell raus aus dem Rückstand: es geht nur gemeinsam

Der Effekt von professionellem Early Collection ist direkt greifbar: der Mahnbestand sinkt früher, das Aufrücken in höhere Risikoklassen wird vermieden und Kündigungen können reduziert werden. Gleichzeitig werden die Stückzahlen und damit die Prozesskosten im Mahnwesen gesenkt. Der Schlüssel dabei ist stets die Kommunikation. Auch Kunden, die sich in finanziellen Schwierigkeiten befinden, neigen oft dazu, Probleme zu verdrängen. Nur wenn sie wissen, dass es für die meisten Fälle Lösungsmöglichkeiten gibt, können sie aktiv mitwirken. Um dieses kritische Bewusstsein zu schaffen, müssen die Vorteile der modernen Medien konsequent genutzt werden. Text-Nachrichten erreichen den Kunden immer und überall, sie liegen nicht ungelesen im Briefkasten. Und ein telefonischer Kontakt ist schneller realisiert als ein Treffen in der Filiale.

Wege zu einem modernen Forderungsmanagement

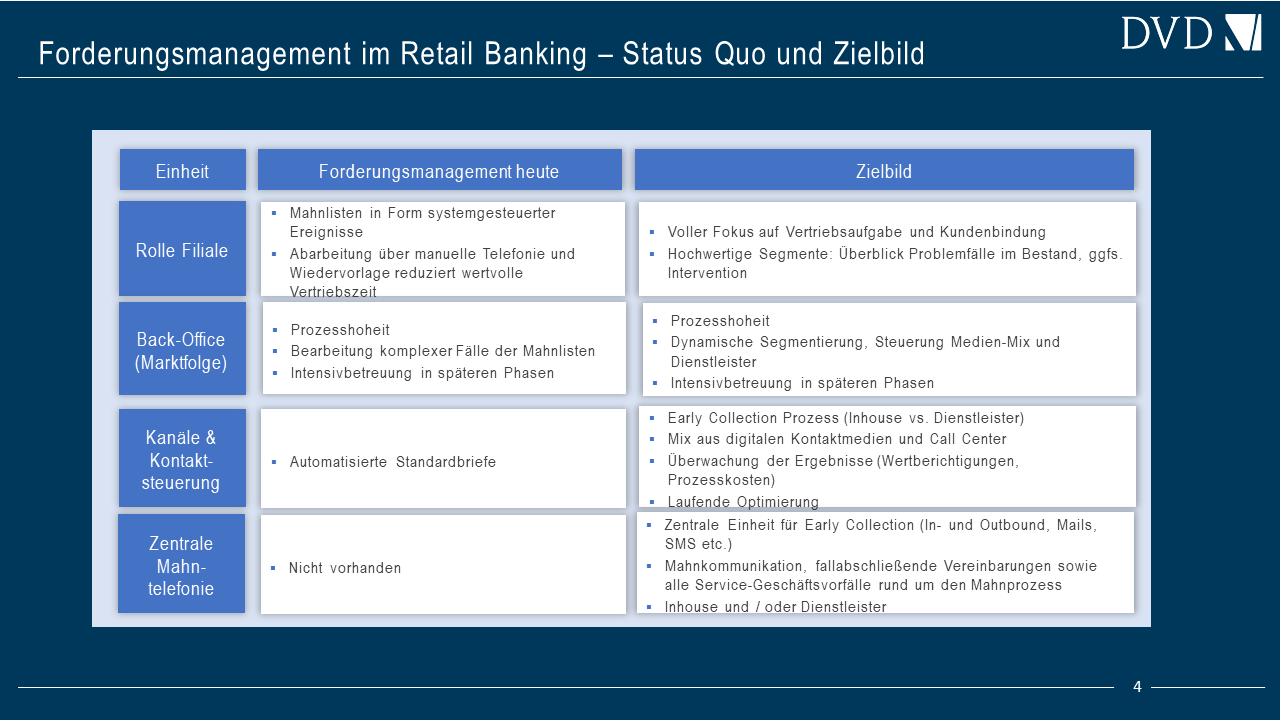

Die Entwicklung zu einem modernen Forderungsmanagement erfordert keine hohen Investitionen aber ein Überdenken der heutigen Rollen und eine konsequente Optimierung der Mahnkommunikation sowie der Prozesse.

Die Filialen sollten von Mahn-Tätigkeiten entlastet werden, sich auf Vertrieb und Service konzentrieren und lediglich über die ihre Kunden betreffenden Mahnvorgänge informiert bleiben.

Das Kredit Back Office ist in der Regel der Bereich, der für die Intensivbetreuung in späten Mahnphasen und bankseitige Kündigungen verantwortlich ist. Zusätzlich sollten in diesem Bereich die laufende Analyse und Segmentierung der Mahnkunden und die Kontaktsteuerung (welcher rückständige Kunde sollte wann und wie kontaktiert werden) angesiedelt werden.

Retailbanken sollten das Forderungsmanagement modernisieren.

Die Mahnkommunikation wird in einem zentralen Communication Center gebündelt, das die persönliche und digitale Kommunikation erledigt. Eine entsprechende technologische Multichannel-Plattform ist Voraussetzung. Hier bekommen Kunden nach Erhalt von Mahnungen – gleich über welches Medium – professionelle Unterstützung von prozessual und psychologisch geschulten Mitarbeitern und vereinbaren fallabschließende Lösungen, sowohl im Inbound als auch im Outbound.