Im internationalen Vergleich hinkt Deutschland beim Thema Mobile Payment hinterher. Für einen Erfolg sind vor allem Komfort und Sicherheit beim mobilen Bezahlen ausschlaggebend.

Mobile Payment, das Bezahlen via Smartphone steckt hierzulande noch in den Kinderschuhen. Die Anforderungen sind vielfältig. Im Bank Blog finden Sie aktuelle Studien zu dieser neuen Entwicklung, die insbesondere für Banken und Sparkassen eine Bedrohung darstellt.

© Shutterstock

Kontaktlose Bezahlverfahren erobern weltweit die Märkte. In Deutschland herrscht zwar derzeit noch wenig Dynamik, Banken und Sparkassen sollten sich aber auf erhebliche Veränderungen einstellen. Laut einer aktuellen Studie der GFT können sich 71 Prozent der jüngeren Konsumenten vorstellen, kleinere Beträge mit dem Smartphone zu begleichen.

Standards und Mehrwerte fehlen

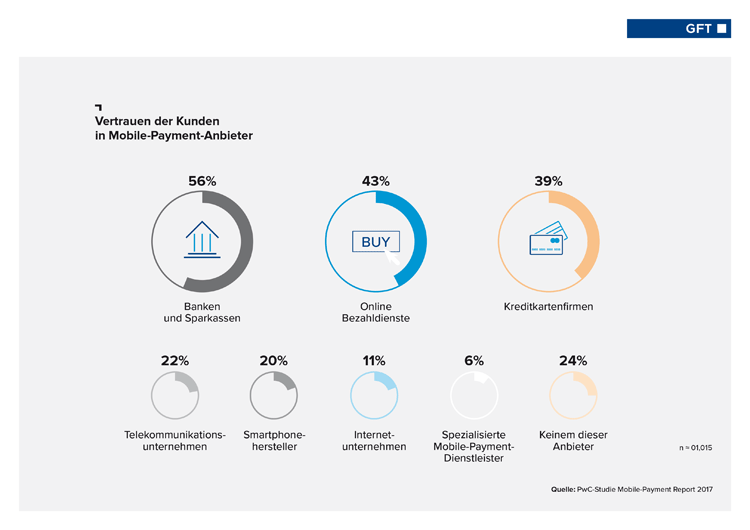

Der Studie zufolge fehlt zum einen ein flächendeckender Mobile-Payment-Standard, zum anderen vermissen Kunden einen attraktiven Mehrwert. Deutsche Verbraucher legen besonderen Wert auf Sicherheit und Datenschutz sowie auf eine einfache Bedienung. Beim Bezahlen mit dem Smartphone würden sie daher am ehesten ihrer Bank oder Sparkasse vertrauen.

Kunden vertrauen beim Mobile Payment vor allem Finanzunternehmen.

Diesen Vertrauensvorschuss sollten die Institute nutzen und in neue Geschäftsmodelle umsetzen. Dreh- und Angelpunkt sei dabei der Komfort, unabhängig davon, ob ein Kunde Mobile Payment über seine Bank, die Kreditkarte, den Hersteller des mobilen Endgeräts oder den Mobilfunk-Anbieter nutzt. Alle Dienste müssen gut vernetzt und leicht bedienbar sein.

Echtzeitzahlungen als Katalysator für Mobile Payment

„Der Zahlungsverkehr wird in Zukunft keine eigenständige Funktion mehr sein, sondern Bestandteil einer Wertschöpfungskette, die immer länger und komplexer wird. Für Banken bedeutet das vor allem eines: Neue Wettbewerber drängen in den Markt“

Bernd-Josef Kohl, GFT

Einen erheblichen Schub für Mobile Payment in der Europäischen Union bringt jetzt die für 2018 geplante Einführung von Echtzeitzahlungen, so genannte Instant Payments. Die Europäische Zentralbank rechnet damit, dass 2023 jeder fünfte Zahlungsvorgang in Echtzeit durchgeführt wird.

Chat-Apps wie Facebook oder WhatsApp würden vermutlich bald um komfortable Instant-Payment-Angebote erweitert, so die Studie. Jeder dritte Deutsche halte Echtzeitzahlungen für eine Alternative zum Bargeld. Für Banken eröffnen mobile Bezahllösungen die Chance, die Kosten für den Zahlungsverkehr zu senken, weil sich die Zahl der bargeldlosen Transaktionen erhöht.

Im mobilen Ökosystem ist die klassische Bank mit zahlreichen neuen Wettbewerbern konfrontiert – zum Beispiel FinTechs, Mobilfunk-Anbietern oder Online-Händlern. Besonders große Digitalkonzerne, wie PayPal oder Google, haben sich mit ihren Bezahllösungen bereits international eine starke Marktposition erobert. Der Markteintritt von Android Pay und Apple Pay in Deutschland kann die Stellung der Banken schwächen. Diese müssten daher ihre Vorteile gezielt nutzen und zukunftsfähige Partnerschaften eingehen, um flexible Smartphone-Bezahllösungen in der Fläche anbieten zu können und erfolgreich im Wettbewerb zu bestehen.

Mobile-Payment sei der Türöffner für Mobile Business. Mobile Bezahllösungen müssen daher in die Wertschöpfungskette der Finanzhäuser eingebunden werden. Schafft es eine Bank zudem, die richtigen Kooperationen einzugehen, sei es mit anderen Finanzhäusern, Zahlungsdienstleistern, FinTechs oder Mobile-Wallet-Anbietern, wird sie auch in Zukunft in der Welt des Bezahlens eine zentrale Rolle spielen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.