Mobile Banking und Mobile Payment boomen. Was denken deutsche Bankkunden wirklich über die neuen Angebote und welche Methode zur Authentifizierung bevorzugen sie? Eine aktuelle Befragung liefert Antworten auf diese und viele weitere Fragen.

Präferenzen bei Mobile Banking und Mobile Payment aus Sicht der Kunden.

Kunden-Authentifizierung ist ein Bereich, in dem Finanzinstitute das Vertrauen in mobile Services wie Mobile Banking oder Mobile Payment stärken können. Anwender erleben hier unmittelbar, dass sie als Kontoinhaber geschützt sind und mit einem seriösen Gegenüber kommunizieren. Dies kann die Bank selber sein oder ein Drittanbieter, der Zugriff auf Kontodaten oder Geldmittel erhalten soll.

Eine flüssige und instinktive Authentifizierung kann Mobile-Banking-Skeptiker überzeugen und gleichzeitig die Nutzungshäufigkeit bestehender Kunden steigern, die ihre Banking-App bisher nur für Aktionen verwenden, die sie als risikoarm empfinden (z.B. Kontostandabfragen und interne Umbuchungen).

In der aktuellen repräsentativen Umfrage „Mobile Banking und Mobile Payment in Deutschland 2019“ wollte Entersekt herausfinden, wie die Einstellung deutscher Verbraucher zum Thema Authentifizierung ist. Hier unsere wichtigsten Ergebnisse zu diesem Thema.

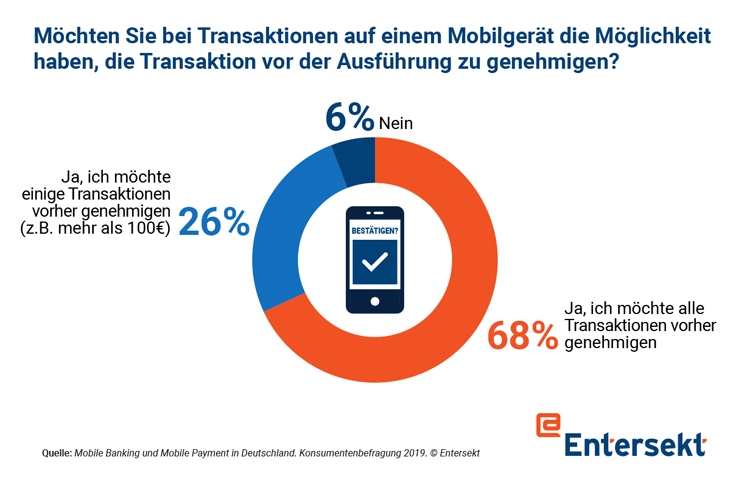

Die Mehrheit der Bankkunden will Transaktionen vorher genehmigen

Deutsche Konsumenten sind bereits vertrauter mit dem Konzept der Authentifizierung als zum Beispiel Konsumenten in den USA, wo das digitale Banking nur wenig reguliert ist und Banken auf Sicherheitshürden verzichten, um Kunden nicht zu verschrecken. Anwender-Verifizierung gehört in Deutschland zum Alltag und wird von Konsumenten als Notwendigkeit akzeptiert.

Anwender-Verifizierung gehört in Deutschland zum Alltag und wird als Notwendigkeit akzeptiert.

94 Prozent der befragten deutschen Konsumenten gaben an, alle oder einige Transaktionen vor der Ausführung genehmigen zu wollen. 68 Prozent wollen alle Transaktionen vorher genehmigen. Einer von fünf Befragten bevorzugt es, nur einige Transaktionen zu genehmigen, wenn diese zum Beispiel 100 € übersteigen.

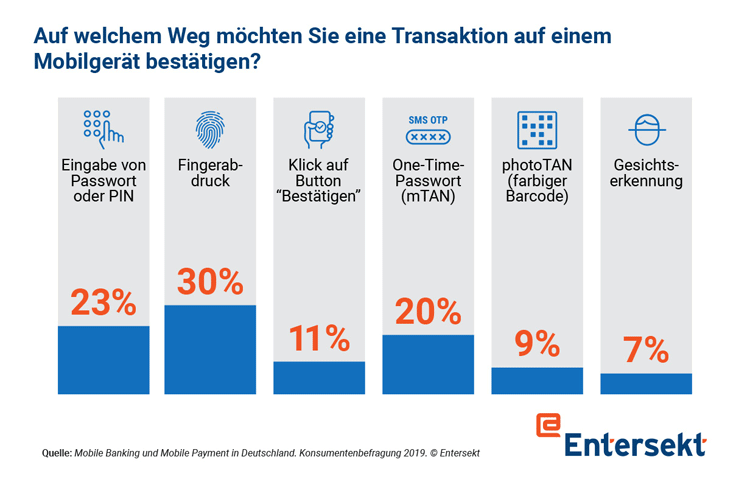

Kunden probieren ungern Neues aus

Wir haben ebenfalls untersucht, welche Authentifizierungsverfahren Bankkunden bevorzugen. Natürlich muss man bei den Ergebnissen berücksichtigen, dass sich die Befragten nicht mit technischen Details auskennen. Und uns war klar, dass die bevorzugte Authentifizierungsmethode mit dem Grad der Vertrautheit mit einer Technologie zusammenhängt. Veränderungen, insbesondere technologische Veränderungen, werden vielfach mit Risiken in Verbindung gebracht.

Kunden bevorzugen vor allem ihnen bekannte Verfahren der Authentifizierung und probieren ungern Neues aus.

Neue Android- und Apple-Mobilgeräte unterstützen fast durchgängig Fingerabdruck-Scanning, daher ist es naheliegend, dass diese weit verbreitete biometrische Technik von den meisten Befragten (30 Prozent) für die Genehmigung von Transaktionen auf Mobilgeräten bevorzugt wird. Normale Passwörter – statische und one-time – sind zwar weniger anwenderfreundlich als biometrische Verfahren, bleiben aber trotzdem populär: 23 Prozent bevorzugen die Eingabe persönlicher Passwörter oder PINs, 20 Prozent präferieren mTANs. Obwohl photoTAN fast so breit angeboten wird wie mTAN, wurde dieses Verfahren lediglich von 9 Prozent der Befragten favorisiert.

Um die regulatorischen Anforderungen an eine starke Kunden-Authentifizierung zu erfüllen, sind immer mindestens zwei unterschiedliche Verfahren aus den Bereichen Wissen, Besitz und Inhärenz (Biometrie) zu kombinieren. Die gewählten Faktoren und die Art der Kombination haben dabei drastische Auswirkungen auf das Anwendererlebnis.

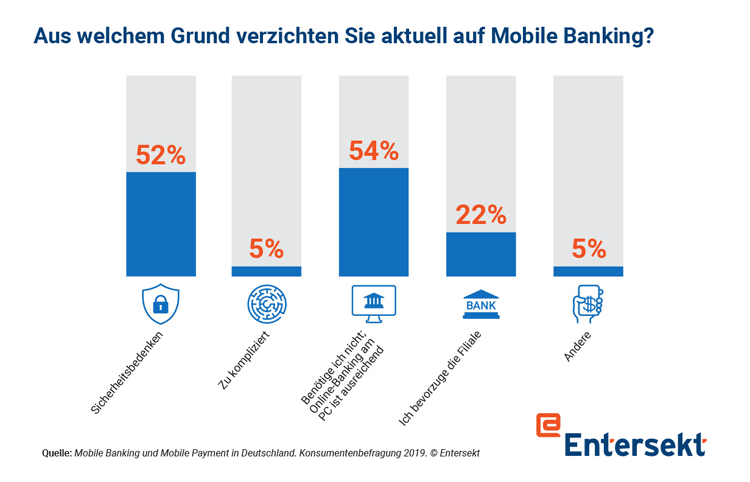

Sicherheitsbedenken bremsen Mobile Banking

Sicherheitsbedenken sind der am häufigsten genannte Grund dafür, ganz auf mobiles Banking zu verzichten. Konsumenten befürchten die Konsequenzen, die durch Verlust, Diebstahl oder einen Cyberangriff auf das Gerät entstehen könnten. Außerdem haben sie Sorge, dass die Banking-App private Informationen preisgibt, die Kriminelle für Identitätsdiebstahl und Betrugsversuche missbrauchen könnten.

Jeder zweite Deutsche verzichtet wegen Sicherheitsbedenken auf Mobile Banking.

Wir haben deutsche Erwachsene, die ganz auf Mobile Banking verzichten, nach ihren Gründen gefragt. Mehrfachnennungen waren möglich und 52 Prozent gaben Sicherheit als Grund an – damit wurde Sicherheit mehr als zehnmal so häufig genannt wie Probleme mit der Komplexität und Bedienbarkeit. 54 Prozent bevorzugen einfach Online Banking und 22 Prozent gehen lieber in die Filiale. Werden Bankschalter und Personal Computer vielleicht einfach nur bevorzugt, weil Konsumenten nichts Neues ausprobieren wollen?

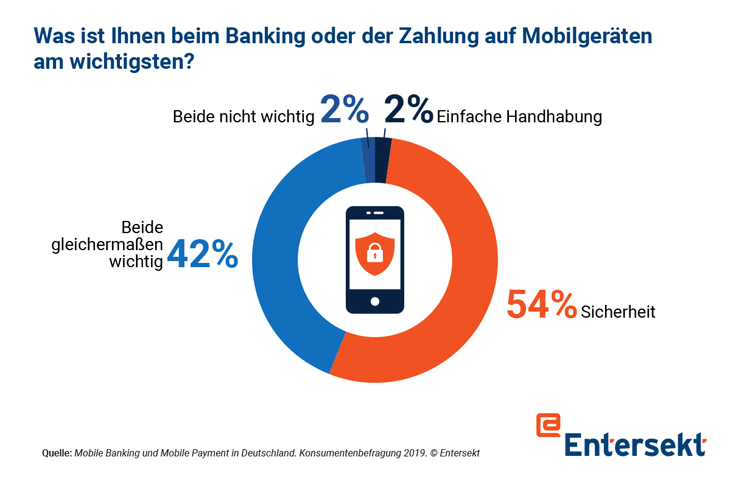

Sicherheit wichtiger als leichte Bedienbarkeit

Die Ergebnisse unserer Umfrage sind eindeutig: Mobile Sicherheit ist für deutsche Konsumenten wesentlich wichtiger als einfache Handhabung. Mehr als die Hälfte (54 Prozent) nennen Sicherheit als primären Faktor und 42 Prozent halten Sicherheit und Bedienbarkeit für gleich wichtig. Nur 2 Prozent halten Bedienbarkeit für wichtiger als Sicherheit.

Deutsche Bankkunden legen größten Wert auf die Sicherheit bei mobilen Transaktionen. Immerhin 42 Prozent ist Sicherheit und Nutzerfreundlichkeit gleich wichtig.

Fazit: Eine sichere und gleichzeitig nutzerfreundliche Authentifizierungslösung ist der Schlüssel für erfolgreiches mobiles Banking und mobiles Bezahlen

Kontinuierlich übertragen Banken immer mehr ihrer traditionellen Angebote in Apps. Dabei muss der Schwerpunkt darauf liegen, über den mobilen Kanal zu einer stärkeren Interaktion mit dem Kunden sowie zu einer größeren Relevanz im Kundenalltag zu gelangen.

Der Trend geht zu mehr Personalisierung, gezielterer Information und Beratung, erweiterter Auswahl von mobilen Bezahlverfahren, Prämiensystemen und mehr. Führende Banken positionieren sich als Berater und Wegweiser, die Bedürfnisse und Bedenken antizipieren und Antworten liefern, bevor sie gefragt werden. In naher Zukunft werden sie täglich mehrmals mit ihren Kunden interagieren, um zu beraten, zu warnen, zu belohnen oder zu bestätigen. Die Banking-App ist der beste Kanal für die Initiierung und meistens auch für den Abschluss dieser Interaktionen.

Voraussetzung für den Erfolg ist, dass Banken ihren Kunden dieselben intuitiven und reibungslosen Anwendungserfahrungen ermöglichen wie populäre Consumer-Apps – obwohl sie deutlich strengeren Regularien unterworfen sind.

Der Kommunikationsweg zwischen Bank und Kunde läuft über die Authentifizierung. Wird sie als sicher und reibungslos empfunden, stärkt das die Beziehung und das Vertrauen – und damit auch die Bereitschaft, neue Angebote und Services auszuprobieren. Mit anderen Worten: Die richtige Authentifizierungs-Lösung kann zum entscheidenden Wettbewerbsvorteil werden. Um diese zu entwickeln und zu implementieren benötigen Banken einen Partner mit aktuellstem technischen Know-how und langjähriger Erfahrung aus zahlreichen Projekten.