Schon heute lagern drei von vier Banken in Deutschland ihren Zahlungsverkehr ganz oder teilweise aus, Tendenz steigend. Dies ist ein Ergebnis einer aktuellen Studie, die erstmals ein umfassendes Bild von Payment as a Service in Deutschland vermittelt.

Immer mehr Banken lagern Teile ihres Zahlungsverkehrs aus.

Der Markt für Zahlungsverkehr verändert sich rasant. Das liegt zum einen an den sich ändernden Bedürfnissen der Kunden, in deren Folge vermehrt FinTechs und große Tech-Konzerne in den Markt drängen. Diesen ist es in der Vergangenheit häufig besser gelungen, die Ansprüche an Schnelligkeit, Verfügbarkeit und Nutzerfreundlichkeit der Zahlungsverkehrslösungen zu bedienen.

Gleichzeitig haben die Finanzinstitute mit oftmals veralteten und hochkomplexen IT-Systemen zu kämpfen, die eine Umsetzung neuer Anforderungen erschweren. Hinzu kommen ein hoher Kostendruck, der Mangel an qualifiziertem Personal sowie immer neue regulatorische Vorgaben, die es umzusetzen gilt.

Kurzum: Die Fülle der Herausforderungen für Banken im Zahlungsverkehr ist riesig.

Jedes zweite Institut plant weitere Auslagerungen

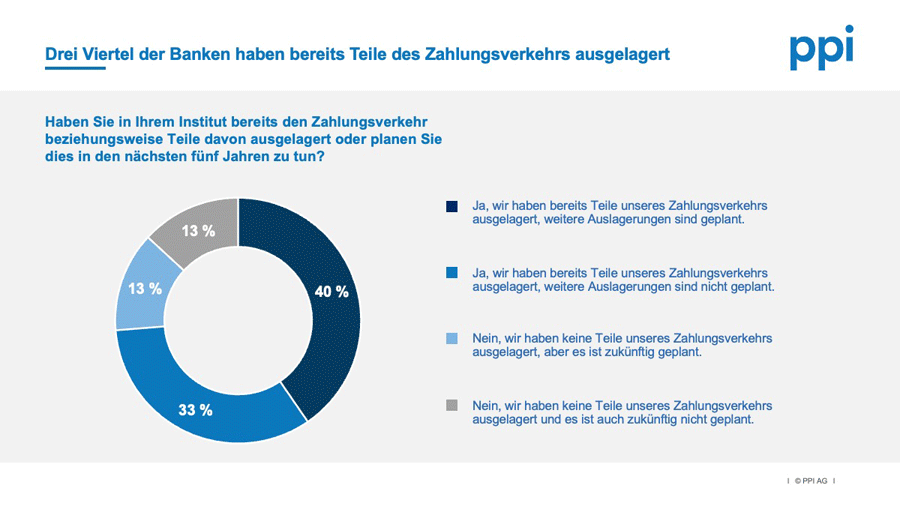

Immer mehr Banken in Deutschland erkennen, dass sie diese Herausforderungen nicht allein bewältigen können. Drei Viertel der Institute haben bereits zumindest Teile ihres Zahlungsverkehrs an einen externen Partner ausgelagert. Das geht aus einer Studie hervor, die das Beratungs- und Softwarehaus PPI gemeinsam mit ibi research durchgeführt hat. Das Besondere dabei: Mit einer Markabdeckung von rund 90 Prozent des Transaktionsvolumens liefert die Studie ein umfassendes Bild des Zahlungsverkehrs in Deutschland.

Auslagerung im Zahlungsverkehr ist weit verbreitet.

Demnach steht die eigentliche Auslagerungswelle im deutschen Zahlungsverkehr erst noch bevor: Mehr als die Hälfte der Befragten plant für ihr Institut in den kommenden fünf Jahren mit weiteren Auslagerungen.

Outsourcing betrifft alle Bereiche des Zahlungsverkehrs

Schaut man auf die unterschiedlichen Bereiche im Zahlungsverkehr zeigt sich, dass der Anteil der Zahlungsverkehrsservices im Eigenbetrieb durchgängig abnehmen wird. Egal ob im Kundenzugang für Privat- und Firmenkunden, in der Kernverarbeitung, im Clearing oder auch im Interbank-Geschäft – überall planen die Institute in den kommenden fünf Jahren weitere Auslagerungen. Die größten Veränderungen sind im Bereich Clearing/Interbank zu erwarten. Aktuell betreibt die Hälfte der in der PPI-Studie Befragten diesen Bereich noch selbständig; in fünf Jahren wird es nur noch jedes dritte Institut sein.

Dabei setzen die Anbieter immer häufiger auf Business Process Outsourcing (BPO), also die Auslagerung ganzer Geschäftsprozesse. 47 Prozent der Institute planen langfristig eine selektive End-to-End-Auslagerung ihrer Zahlungsverkehrsservices. Immerhin 13 Prozent planen sogar, ihren Zahlungsverkehr vollständig im Rahmen eines BPO auszulagern.

Auslandszahlungsverkehr: Warten auf die Outsourcing-Welle

Das Thema BPO gewinnt auch bei einem der wichtigsten Themen im Zahlungsverkehr an Bedeutung: Echtzeitzahlungen. Durch die Pläne der EU zur verpflichtenden Einführung von Instant Payments steigen die Anforderungen an Banken, entsprechende Lösungen zu schaffen beziehungsweise die Resilienz und Leistungsfähigkeit der bestehenden Systeme sicherzustellen.

Schon heute setzen die Banken dafür zu großen Teilen auf externe Partner: Jedes dritte befragte Institut betreibt bereits in fast allen Bereichen des SEPA Instant Payments eine technische Auslagerung. Mittelfristig erwarten die Studienteilnehmer eine deutliche Verlagerung in Richtung BPO, also der Auslagerung kompletter Geschäftsprozesse. Das gilt vor allem für die Bereiche Kernverarbeitung und Clearing / Interbank. Hier wird Outsourcing also gezielt als Antwort auf die sich ändernden Rahmenbedingungen genutzt.

Während bei Echtzeitzahlungen der Grad der Auslagerung bereits hoch ist, steht die Auslagerungswelle in anderen Bereichen erst noch bevor: Im Auslandszahlungsverkehr etwa betreiben die Banken aktuell überdurchschnittlich viele Services in Eigenregie. In diesem Bereich erwarten die Befragten jedoch die größten Bewegungen weg vom Eigenbetrieb und hin zu einer Outsourcing-Lösung. Auch hier gibt es einen klaren Trend zur Auslagerung kompletter Geschäftsprozesse (BPO).

Hohe Kosten als Treiber für Auslagerungen im Zahlungsverkehr

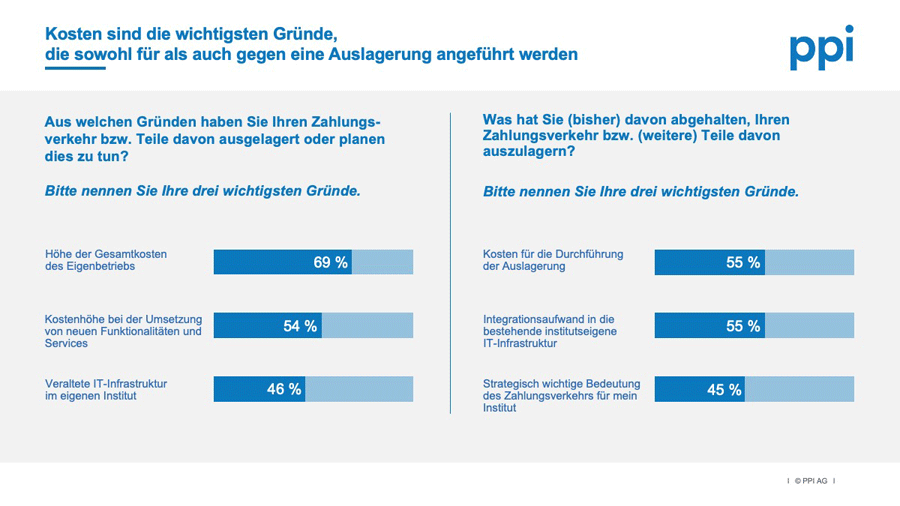

In der Studie wurden die Banken auch nach den Gründen für die Auslagerungen gefragt. Als Treiber erweisen sich vor allem die hohen Kosten im Eigenbetrieb: Mit 69 Prozent sind sie der häufigste Grund für eine geplante oder bereits vollzogene Auslagerung.

Kosten sind bei Auslagerungen ein wichtiges Argument.

Für mehr als jedes zweite Institut sind darüber hinaus die hohen Kosten bei der Umsetzung von neuen Funktionalitäten und Services ausschlaggebend, zumindest Teile des Zahlungsverkehrs durch externe Partner abwickeln zu lassen. Auch eine veraltete IT-Infrastruktur im eigenen Institut (46 Prozent) und die Komplexität bei der Erfüllung regulatorischer Anforderungen (38 Prozent) werden in der PPI-Studie häufig als Grund für ein Outsourcing im Zahlungsverkehr genannt.

Mangelnde Prozess-Standardisierung erschwert Outsourcing

Kurioserweise sind es auch die Kosten, die im Gegenzug die Institute von einer Auslagerung abhalten. 55 Prozent führen die hohen Kosten der Durchführung als Grund an, warum sie bislang auf eine Auslagerung ihres Zahlungsverkehrs verzichtet haben.

Bei genauerem Blick zeigt sich, dass diese Probleme oft zumindest teilweise hausgemacht sind. So geben 56 Prozent derjenigen Befragten, die bereits eine Auslagerung durchgeführt haben an, dass die mangelnde Standardisierung relevanter institutsinterner Prozesse den Prozess deutlich verzögert hat. Auch die Spezifikation der Anforderungen – zum Beispiel an die Schnittstellen – hat nach Meinung von 78 Prozent der Studienteilnehmer die Auslagerung erheblich erschwert.

Am Ende fällt das Fazit der Befragten zum Thema Outsourcing jedoch positiv aus. Die überwältigende Mehrheit zeigt sich zufrieden mit der Performance, der Einhaltung der vereinbarten Service Level Agreements und der Durchführung von Wartungsaufgaben der auslagerten Zahlungsverkehrsservices. In den persönlichen Befragungen brachte es ein Interviewpartner auf den Punkt: „Wenn’s dann läuft, dann läuft’s gut.“