Kennen Sie die Zombie-Firmen in Ihrem Portfolio und reagieren Sie rückwärtsgerichtet auf Kreditausfälle durch erhöhtes Eigenkapital? Sparen Sie Ihr Eigenkapital durch digitales Risikomanagement und Früherkennung von Zombiefirmen.

Digitales Risikomanagement ermöglicht die Vermeidung von Kreditausfällen.

Die anhaltende Covid-19 Pandemie führt derzeit zu massiven Verwerfungen innerhalb der deutschen Wirtschaft. Das Bundesministerium für Justiz und Verbraucherschutz hatte aufgrund der anhaltenden Pandemiesituation und zur Stabilisierung des Wirtschaftskreislaufes die Insolvenzpflicht für Unternehmen im März 2020 temporär ausgesetzt, mit dem Ziel eine dauerhafte Sanierung der Unternehmen an Stelle einer Insolvenz zu ermöglichen.

Seither stellt sich für viele Banken und Kreditgeber die Frage nach der tatsächlichen Situation der Kreditnehmer. Dadurch dass heute überwiegend Kapitalgesellschaften durch das WpHG verpflichtet sind Zwischenberichte zu verfassen, gibt es über die tatsächliche Lage des deutschen Mittelstandes nur unzureichend öffentliche Informationen.

Aussetzung der Insolvenzpflicht führt zu verfälschtem Lagebild

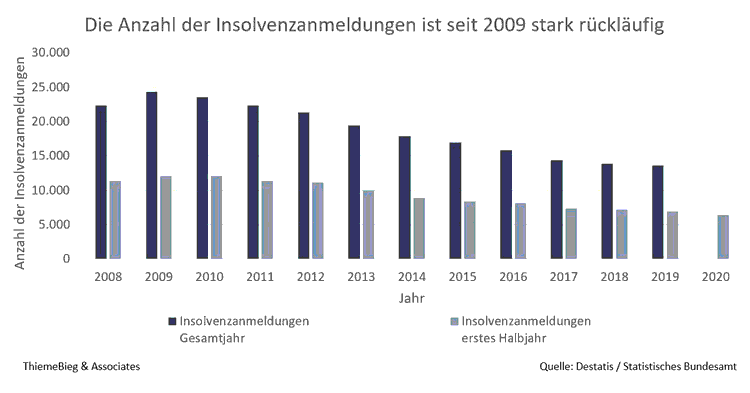

Nach der Finanzkrise ist die Zahl der Insolvenzanmeldungen von dem Höchststand von 24.315 Anmeldungen in 2009 stetig pro Jahr zurückgegangen. In 2018 waren 13.907 Insolvenzanmeldungen zu verzeichnen, in 2019 13.609, innerhalb der letzten vier Jahre entfielen 51 Prozent der Insolvenzen auf das erste Halbjahr. Für 2020 wurden im ersten Halbjahr bisher 6.431 Insolvenzanmeldungen vorgenommen, auf Basis der Vorjahreswerte würde sich ein voraussichtliches Gesamtjahresergebnis von 12.600 Insolvenzanmeldungen ergeben. Dieser achtprozentige Rückgang zum Vorjahr scheint derzeit nicht realistisch.

Nach dem Höhepunkt der Insolvenzanmeldungen in 2009 sind diese bis 2016 stark rückläufig, seit 2017 auf einem konstanten Niveau.

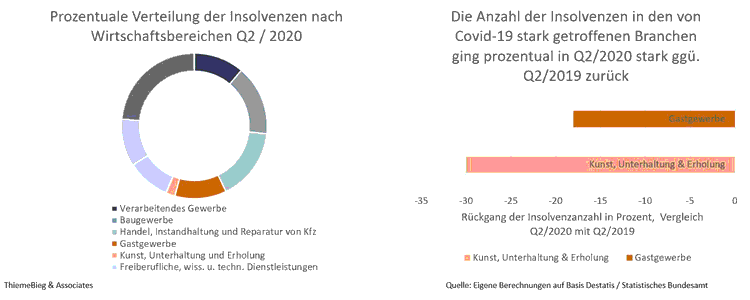

Betrachtet man die Insolvenzanmeldungen des zweite Quartals nach einzelnen Wirtschaftssektoren isoliert werden folgende Verwerfungen zu den Vorjahren sichtbar:

- Im Baugewerbe gibt es Prozentual zur Gesamtanzahl ähnlich viele Insolvenzanmeldungen wie im Vorjahr, in absoluten Zahlen jedoch 17 Prozent weniger Insolvenzanmeldungen

- Im Gastgewerbe ist das Verhältnis zur Gesamtanzahl der Insolvenzanmeldungen zum Vorjahr auch gleich geblieben, absolut ist jedoch ein Rückgang der Anmeldungen um fast 18 Prozent zu verzeichnen – trotz des Lockdowns im zweiten Quartal

- Im Bereich der Kunst, Unterhaltung und Erholung zeigt sich ein Rückgang der absoluten Insolvenzen von über 30 Prozent in 2020 im Vergleich zum zweiten Quartal 2019

Besonders in den von Covid-19 betroffenen Branchen gehen die Insolvenzanmeldungen im Q2/2020 im Vergleich zu Q2/2020 stark zurück. Dies ist auf die Aussetzung der Insolvenzpflicht zurückzuführen.

Ein Teil der Entwicklung kann hierbei auf staatliche Sicherungsinstrumente wie die Kurzarbeit zurückzuführen sein, welche jedoch die Gesamteinbußen nicht kompensieren können. Trotz staatlicher Sicherungsinstrumente wird für das zweite Quartal durch das statistische Bundesamt im Bereich der Kfz-Herstellung ein Rückgang der Bruttomonatsverdienste der Mitarbeiter von 17 Prozent ausgewiesen, in der Gastronomie von 11 Prozent. Das Bruttoinlandsprodukt sank im Q2 gegenüber dem Q1 um 9,7 Prozent, die privaten Konsumausgaben um 10,9 Prozent.

Fazit: Die aktuellen Insolvenzanmeldungen für Juni 2020 reflektieren derzeit nicht die tatsächliche Lage der Unternehmen, da diese durch die Aussetzung der Insolvenzpflicht sowie die aktuellen Staatshilfen und Instrumente der Kurzarbeit massiv verfälscht ist.

Risiken für Unternehmen, Finanzinstitute und Kreditgeber

Eine Untersuchung im Auftrag der Bundesregierung hat gezeigt, dass 44 Prozent der befragten Unternehmen die Krise nur durch staatliche Unterstützung überstanden haben. Ein wesentlicher Bestandteil ist die sogenannte „Corona-Soforthilfe“, welche als Kredit oder in Form eines einmaligen Zuschusses gewährt wird. Die Soforthilfe wird Basis der vor-Covid-Unternehmenszahlen berechnet und gewährt, die tatsächliche Überlebensfähigkeit des Geschäftsmodells des Unternehmens sowie die längerfristige Veränderung des Marktes durch die Covid-Pandemie und die damit einhergehender Digitalisierung wird nicht in Betracht gezogen. Dadurch dass sich durch Covid-19 Trends wie die Digitalisierung nochmals beschleunigen, fehlt derzeit vielen Unternehmen ein Lagebericht zur tatsächlichen Situation des Unternehmens, mit allen Chancen & Risiken.

Noch gravierender sieht die Situation bei Banken und anderen Kreditgebern aus: Derzeit ist die Anzahl und die Höhe der Kreditrisiken in den Büchern unklar. Erste Analysen auf Basis der Insolvenzanmeldungen sowie der allgemeinen Wirtschaftsdaten lassen auf enorme Risiken insbesondere im Bereich der Finanzierung von Gastronomie- & Freizeitangeboten sowie Automobilzulieferindustrie schließen. Die tatsächlichen Risiken werden erst bei Bekanntgabe der Jahresbilanzen bekannt, das schlechtere Rating der Kreditnehmer führt durch die Basel 3 Vorgaben zu einem sprunghaften Anstieg der Eigenkapitalanforderungen – einem unkalkulierbaren Risiko für Kreditinstitute.

Aufdecken von Zombie-Firmen im Portfolio zur eigenen Risikoabsenkung

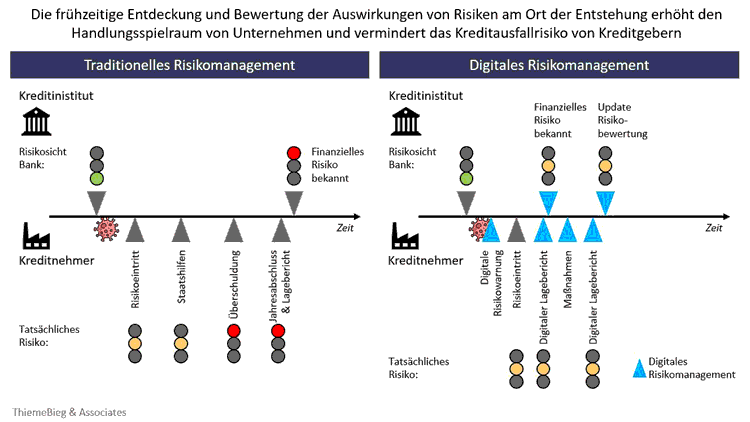

Zur Senkung des Kreditausfallrisikos sowie des Risikos der sprunghaft erhöhten Eigenkapitalanforderungen in 2021 müssen bei Banken neue Ansätze im Bereich Kreditmonitoring implementiert werden.

Die zukünftige Ausrichtung stützt sich auf folgende Grundsätze:

- Das stichtagsbezogene und auf dem Jahresabschluss basierte Rating von Kreditrisiken passt nicht in das digitale Zeitalter

- Die tatsächliche Lage des Unternehmens muss dem Unternehmer jederzeit bekannt sein

- Das Monitoring von Kreditrisiken muss am Ort der Risikoentstehung stattfinden – in den Unternehmen

- Daten zur tatsächlichen Lage des Unternehmens müssen auch unterjährig und eventbasiert digital für Kreditgeber verfügbar sein

- Die Auswertung und Steuerung der Kreditrisiken kann nur automatisiert erfolgen

Die frühzeitige Erkennung und Bewertung der Auswirkung von Risiken wird insbesondere während der Covid-19 Pandemie essentiell für Kreditgeber. Schnellere Erkennung von Portfoliorisiken erhöht die Steuerungsfähigkeit von Banken.

Umsetzung eines digitalen Risikomanagements

Die Umsetzung erfolgt in drei einfachen Schritten:

- Digitaler Lagebericht in Unternehmen

- Anbindung der Banken an den Lagebericht der Unternehmen

- KI-gestützte Analyse der Berichte zur automatisierten Risikoerfassung

Im ersten Schritt müssen Unternehmer befähigt werden, sich jederzeit ein umfassendes Bild über die Lage des Unternehmens zu verschaffen. Heute wird der Lagebericht aufgrund der damit verbundenen hohen Kosten für externe Berater einmal jährlich im Rahmen des Jahresabschlusses erstellt. Aufgrund der manuellen Tätigkeit steigen die Kosten mit der Anzahl der Lageberichte proportional.

Wir haben mit der Top-Ease ® – Plattform erstmalig die Möglichkeit geschaffen den Lagebericht automatisiert und digitalisiert zu erstellen, in dem wir die benötigten Informationen aus internen Quellen automatisiert zu einem Lagebericht aggregieren. Auf Basis der Kerndaten des Unternehmens wie Standort, Industrie, etc. können Marktrisiken und fundierte Einschätzungen für die Industrie automatisiert zugespielt werden.

Während heute oftmals Wochen für die Informationsbeschaffung benötigt werden, können Unternehmer zukünftig auf Knopfdruck alle benötigten Informationen erhalten. Die Erstellung des digitalen Lageberichts kann auf Anforderung, regelmäßig oder basierend auf einem Event (z.B. Marktveränderungen) automatisiert erfolgen, die Inhalte können Firmen.- und Standortindividuell angepasst werden.

Neben dem Geschwindigkeitsvorteil ergibt sich auch ein erheblicher Kostenvorteil: Durch das Erkennen von Marktveränderungen und Risiken können Maßnahmen ergriffen werden und Mehrausgaben vermieden werden.

Besseres Risikomanagement durch digitalen Lagebericht

Zur besseren Bewertung von Kreditnehmern in Risikogruppen empfehlen wir Banken den verpflichtenden Einsatz des digitalen Lageberichts bei Ihren Risikokunden, sowie eine Anbindung der Kunden an das Risikomanagement der Bank. So können unterjährig Risiken bereits während Ihrer Entstehung mit Maßnahmen hinterlegt werden, z.B. durch ein eventbasiertes Monitoring. Aufgrund der Darstellung der tatsächlichen Lage der Unternehmen ist die Identifizierung von Zombie-Firmen bereits unterjährig möglich, da deutlich mehr Datenpunkte zur Analyse vorliegen als bei einem stichtagsbezogenen Jahresabschluss. Das heutige Kreditrisikomanagement kann durch Komponenten der künstlichen Intelligenz erweitert werden, um z.B. mittels einer Pattern Recognition Ausreißer innerhalb des Portfolios zu identifizieren und schneller und automatisiert Hinweise auf Veränderungen zu erhalten. Kreditrisikomanager erhalten so bessere Ansatzpunkte zur Prüfung und Bewertung von Risiken.

Dr. Roland Pulfer

Dr. Roland Pulfer ist Koautor des Beitrags und Gründer und CEO der Schweizer Softwareschmiede Business-DNA mit Fokus auf Risiken beherrschen und Unternehmen steuern. Er ist Mitglied des Technical Supervisory Board der Old Dominion University, Norfolk, VA, USA. Mitglied Editorial Board des International Journal of Critical Infrastructures und Autor verschiedener Bücher.

Bank Blog Partner Business-DNA Solutions aus der Schweiz bietet Risiko-, Prozess-, Kontrollen- (IKS), Regularien-, Kontinuitäts- (BCM)- und Sicherheits-Management.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.