Neue Technologien werden meist nicht durch Banken oder Sparkassen hervorgebracht oder vorangetrieben. Doch diese könnten sie als Vehikel für eigene Innovationen nutzen, statt sich über Kunden und Aufsicht durch sie treiben zu lassen.

Wie können Banken technologischen Fortschritt für Innovationen nutzen?

Innovationen werden in der Finanzbranche immer wichtiger. Doch sind neue Technologien ein Treiber von Innovationen für Banken oder nur ein Mittel zum Zweck, nachdem die Innovation andere Ursachen hat?

Historisch betrachtet ist eine neue Technologie immer dann hervorgekommen, wann immer sich die Menschheit neuen Herausforderungen stellen musste (seien es die Verpflegung der wachsenden Bevölkerung oder „nur“ der Wunsch einen Ozean zu überqueren), um das jeweilige Problem zu lösen.

Diese Neuerungen führten zudem zu weiterem Fortschritt und einem offensichtlich fortwährenden Kreislauf weiterer Innovation in einer zunehmenden Geschwindigkeit – auch verbunden mit neuen Herausforderungen und Veränderungen im (gesellschaftlichen) Leben.

Bedarf, Technologie und Fortschritt führen zu Innovationen.

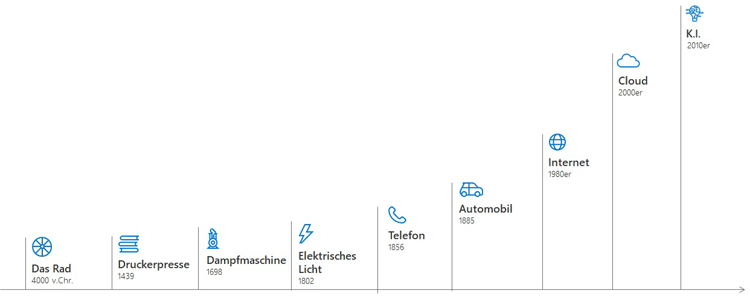

Heute erleben wir die Evolution von Technologien in einer exponentiell ansteigenden Kurve:

Evolution der Technologie: Die Zyklen der Innovation in der Technologie werden immer kürzer.

Was treibt die Innovation im Finanzmarkt?

Banken sind gezwungen auf die wachsenden, regulatorischen Anforderungen der Aufsichten zu reagieren – das ist sicher einer der Treiber und bei allen bekannt. Dass die Ansprüche der Kunden wachsen und immer individueller werden ebenso. Doch begünstigt wird dieser Effekt zusätzlich durch die Technologie: der Kunden erlebt sie im privaten Umfeld und die Aufsicht reagiert auf die Möglichkeiten.

Meine These: für Banken ergibt sich die Möglichkeit die Technologie als Vehikel für die eigene Innovation zu nutzen oder sich über Kunden und Aufsicht durch die Technologie treiben zu lassen.

Aktuelle Beispiele von Technologie als Chance zur Innovation für Banken sind unter anderem

- AI, Data und Advanced Analytics: Vorhersagen was Kunden wollen, zu wissen warum sie ein spezielles Institut oder Produkt wählen, sich wiederholende und ermüdende Aufgaben automatisieren, Betrugsfälle schnell erkennen, Risiken besser und schneller verstehen, Portfolios besser kalkulieren und bewerten zu können bieten dem Institut neue Wege zur Umsatzsteigerung und Kostenkontrolle.

- IoT und API: gezielt und sicher Daten über APIs weiterzugeben vergrößert die Möglichkeiten den individuellen Wünschen der Kunden gerecht werden zu können, dabei treiben Fintechs die Entwicklung und die Institute können sich auf ihr Kerngeschäft fokussieren, obwohl weitere Dienstleister eingebunden/integriert werden können

- Kognitive Dienste: Sprach- und biometrische Technologien bieten sichere Möglichkeiten zur Authentifizierung von Kunden, Überwachung der Filialen (zB: Erkennung und agieren auf auffälliges Verhalten oder von Waffen) und schnellen, günstigen Interaktionen für Kunden sowie Berater.

- Blockchain: Die sichere, manipulationsfreie, dezentralisierte „Shared Ledger“ Technologie für übergreifende Prozesse in heterogenen Geschäftsbeziehungen („Blockchain 3.0“ mit State Machine, Code und Cryptlets)

- Eine nächste Iteration steht bereits an und wird mit Quantum Computing einen enormen Vorsprung zur heutigen Technologie ausmachen.

Wo befindet sich der Finanzmarkt in der Innovation?

Nach Gartner (Oktober 2017) sind die IT Systeme der Banken im Durchschnitt 10,2 Jahre alt, die Eigenkapitalrendite laut McKinsey (Oktober 2017) wird bis 2025 um 5 Prozent sinken (wenn die Institute neue Technologien in bisheriger Geschwindigkeit adaptieren) obwohl nach Forbes (Januar 2018) 71 Prozent der Kunden offen für ein automatisiertes Betreuungsangebot sind.

Nach Forrester (Dezember 2017) beschäftigen sich inzwischen 69 Prozent der Finanzdienstleister mit dem Thema künstliche Intelligenz (K.I.), CapGemini hat im Dezember 2017 erhoben, dass 71 Prozent der Unternehmen im Finanzmarkt das digitale Erlebnis für ihre Kunden neu designen und 30 Prozent ihre Kunden stärker in die digitalen Kanäle bewegen.

Der Finanzmarkt ist zum Thema Innovation auf dem Weg und die Geschwindigkeit lässt sich noch steigern.

Wie können Banken ihren Innovationszyklus verkürzen?

Finanzinstitute, die es verstehen schnell neue Technologie zu nutzen und diese innovativ einsetzen, haben einen deutlichen Wettbewerbsvorteil. Dazu ist eine agile Infrastruktur als Technologieplattform notwendig.

Warum also nicht die inzwischen etablierte Cloud Technologie nutzen um den kürzeren Innovationszyklen gerecht werden zu können – Neues „neu“ machen!

Allein PSD2 (Payment Services Directive 2) fordert den Einsatz von Cloud – durch die Beteiligung von Fremdunternehmen in einem Geschäftsprozess wird der Ressourcenplanung zur Herausforderung und kann wirtschaftlich nur über ein „atmendes“ System sinnvoll abgebildet werden.

Die rechtliche Grundlage (MaRisk, DSGVO, MIFID, etc.) ist z.B. mit den Angeboten der Microsoft Cloud durchaus gegeben und vertraglich zugesichert.

Azure liefert die notwendige Voraussetzung einer agilen und flexiblen Plattform. Die darin enthaltenen Dienste (z.B.: Data Lakes, Data Base Services, Container Services, Cognitive Services, Bot Services, Machine Learning, Analytics, etc.), unterschiedlichen Entwicklerwerkzeuge und passende Frameworks beschleunigen zusätzlich die Bereitstellungszeit.

Ein kompletter Schwenk auf eine neue Plattform ist in der Regel sehr aufwendig, risikoreich und zeitintensiv. Durch die Cloud Technologie und dem „pay as you go“ Modell ist der parallele Aufbau einer neuen Plattform eine Alternative. Dort lassen sich die neuen und innovativen Themen schnell und kostengünstig umsetzen und verproben, sowie einfach anpassen oder korrigieren.

Während die neue Plattform mit jeder Innovation wächst, etabliert sich ein hybrides Modell und ein Abschmelzen der Altsysteme wird beginnen.

Anregung aus anderen Industrien

Sehr oft sind die Technologien marktübergreifend einsetzbar. Die Anwendungsfälle variieren dabei, zeigen aber ähnliche Muster auf oder geben den notwendigen Anreiz für einen eigenen Innovationsansatz. Mixed Reality sehr bekannt aus der Unterhaltungsindustrie ist mittlerweile in der Fertigungsindustrie oder seitens der NASA im Weltraum eingesetzt für „Hands-Free Operation“ genutzt.

Ein innovativer Ansatz zur Kundenbindung von Carlsberg (eines der führenden, internationalen Brauereien) ist den “Moment of Truth” zu kennen:

Und das abschließende Beispiel zeigt wie innovativ sich Technologie auf die Produktgestaltung bei AVIVA ausgewirkt hat mit “Drive Telematics”

https://www.youtube.com/watch?v=zRr3swwZTTE

Fazit: Innovation ist wesentlicher Erfolgsfaktor

Innovation ist für mich ein wesentlicher Erfolgsfaktor und wichtig für den Wettbewerbsvorteil. Ziel muss es daher sein, Technologie als Katalysator im Innovationsprozess zu nutzen. Durch die Technologie getrieben wird man, wenn zu lange an einem Bestand festgehalten wird.