Verbraucherschützer warnen seit Jahren insbesondere vor Minikrediten, die mit intransparenten Angeboten Verbraucher in die Schuldenfalle treiben können. Wucher ist in Deutschland gesetzlich verboten, dennoch oft gängige Praxis.

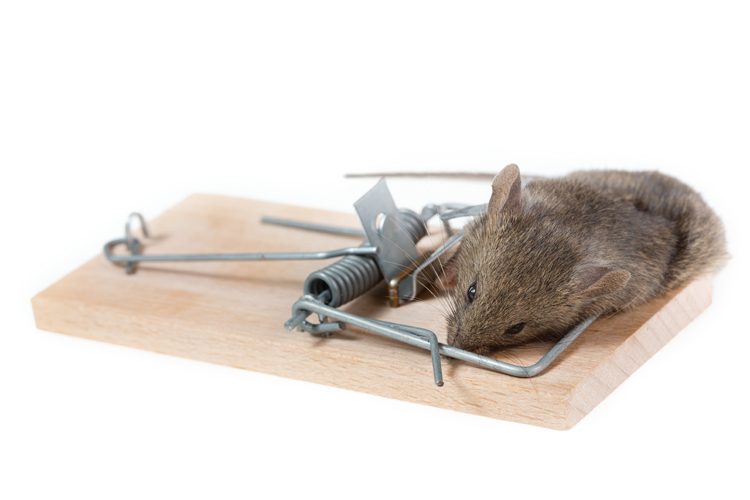

Ein Minikredit kann sich schnell als Schuldenfalle herausstellen.

Mit dem „Bündnis gegen Wucher“ hat etwa das Institut für Finanzdienstleistungen (iff) gemeinsam mit zwei Landes-Verbraucherzentralen eine Initiative ins Leben gerufen, um gegen überhöhte Kreditzinsen vorzugehen und den Gesetzgeber zu einem entschiedeneren Vorgehen gegen Kreditwucher zu bewegen.

Minikredit als Weg in die Schuldenfalle

Ein Minikredit zeichnet sich durch eine kurze Laufzeit, eine schnelle Auszahlung und vermeintlich überschaubare Kosten aus. Viele Nutzer verwenden einen Minikredit zur Überbrückung kurzfristiger finanzieller Engpässe. Minikredite lassen sich typischerweise in wenigen Klicks online beantragen. Minikreditangebote richten sich auch an Personen mit geringer Bonität, womit sie für viele Menschen in finanziellen Engpässen attraktiv erscheinen.

Obgleich Kreditwucher in Deutschland gesetzlich untersagt ist, treten in der Praxis zahlreiche nicht geahndete Fälle auf. Den Komfort und die schnelle Verfügbarkeit der Minikredite lassen sich Kreditinstitute durch hohen Kreditzins oder teure Konditionen bezahlen. Viele Kostenpositionen sind intransparent und nicht auf den ersten Blick ersichtlich. Die Nebenkosten summieren sich häufig, sodass der anfangs attraktiv erscheinende Kredit einen horrenden effektiven Jahreszins aufweist. Der Problematik der horrenden Nebenkosten eines Minikredits hat sich auch das Verbrauchermagazin WISO angenommen. Die Sendung vom 8. Juli 2019 thematisiert Kreditwucher im Zusammenhang mit Mini- und Kurzzeitkrediten. Das Magazin recherchierte, dass ein Kredit mit der moderaten Summe von 500 Euro mit Nebenkosten in Höhe von 179 Euro einhergehen kann.

Kostenfalle Zusatzoptionen: Was den Minikredit teuer macht

Insbesondere die von vielen Finanzinstituten angebotenen Zusatzoptionen zum Minikredit sind mit hohen Kosten verbunden. Dazu gehörten etwa die besonders schnelle Auszahlung oder die unmittelbare Kreditzusage. Einige können bereits innerhalb eines Tages nach der Kreditanfrage die Auszahlung veranlassen. Die Einstufung der Kreditwürdigkeit erfolgt oft automatisiert auf Basis von Algorithmen. Für eine Auszahlung innerhalb von 24 Stunden wird meist eine hohe Zusatzgebühr fällig. Andere Anbieter sehen für eine direkte Gewährung eines Kredits besonders kurze Laufzeiten von teils weniger als einem Monat vor. Zahlen Kreditnehmer den Kredit nicht rechtzeitig zurück, werden kostspielige Zahlungserinnerungen oder Mahngebühren fällig.

Eine weitere Kostenfalle im Zusammenhang mit Minikrediten ist die Restschuldversicherung. Diese stellt eine Absicherung für den Fall des Rückzahlungsausfalls dar, beispielsweise bei Tod, Krankheit oder Arbeitslosigkeit. Für Kreditinstitute ist die Restschuldversicherung eine zusätzliche Sicherheit. Es ist gängige Praxis, den Abschluss eines Kredits mit einer kostspieligen und wenig sinnvollen Restschuldversicherung zu verbinden. Die Leistung einer Restschuldversicherung fällt im Vergleich zu den Kosten gering aus. Oft tritt der Versicherungsfall aufgrund zahlreicher Klauseln und Ausschlussbestimmungen im Falle vieler Risiken nicht ein. Die Versicherung verteuert den Kredit, da die Prämie und die Provision zur Kreditsumme hinzuaddiert werden. Die Kosten dieser Versicherungspolice sind ebenso kreditfinanziert. Es ist nicht vorgesehen, die Kosten dieser Restschuldversicherung in der Angabe des effektiven Jahreszinses auszuweisen. Als Verbraucher erfahren Sie damit den tatsächlichen Preis des Kredits nicht. Dies kann schnell in eine finanzielle Überlastung führen, da die Raten hoch ausfallen. Verbraucherinsolvenzen können die Folge sein.

Initiative „Bündnis gegen Wucher“

Das „Bündnis gegen Wucher“ ist eine von den Verbraucherzentralen Hamburg und Sachsen und dem Institut für Finanzdienstleistungen (iff) gestartete Initiative. Das im Jahr 2018 gegründete Bündnis hat seit seinem Start weitere Organisationen sowie Einzelpersönlichkeiten als Unterstützer gefunden. Alle Beteiligten verfolgen das gemeinsame Ziel, Kreditwucher zu verhindern. Dies beinhaltet es, gegen überteuerte Kreditzinsen sowie kostspielige Zusatzversicherungen der Kreditinstitute vorzugehen. Eine der Forderungen lautet, für Verbraucher und Kreditnehmer Rechtssicherheit zu schaffen.

Das Bündnis fordert vom Gesetzgeber eindeutige Bestimmungen, um Kreditwucher einzudämmen. Seitens der Politik zeigen sich bereits Reaktionen. So ist ein Gesetzesentwurf in Bearbeitung, der Regelungen gegen Kreditwucher beinhalten soll. Allerdings gehen die Auffassungen über die geeigneten Mittel noch auseinander. Politiker favorisieren bisher eine Deckelung der Provisionen für Restschuldversicherungen. Einer Studie der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zufolge stellen oftmals 50 bis 70 Prozent der Versicherungsprämien Provision dar. Doch ist umstritten, ob Provisionsdeckel hinreichende Maßnahmen sind. Eine Deckelung der Provision könnte dazu führen, dass es künftig zum Verkauf einer höheren Anzahl an Restschuldversicherungen im Zusammenhang mit Minikrediten kommt.

Worauf es für Verbraucher zu achten gilt: Kreditvergleich und Konditionen

Auch wenn es sich nur um eine überschaubare Kreditsumme handelt, ist es unerlässlich einen genauen Vergleich der Konditionen vorzunehmen. Besondere Aufmerksamkeit ist bei Zusatzoptionen sowie dem Kleingedruckten geboten. Eine der wichtigsten Kenngrößen des Kreditvergleichs ist der effektive Jahreszins. Dieser weist die jährliche Gesamtbelastung in Relation zur Kreditsumme aus. Damit umfasst er nicht nur die reinen Sollzinsen, sondern auch die Kosten der Nebenpositionen. Grundsätzlich gilt, dass der Kredit umso günstiger ist, je niedriger der effektive Jahreszins ausfällt. Der effektive Jahreszins hängt unter anderem von der Bonität des Kreditnehmers ab. Dies hängt damit zusammen, dass eine höhere Bonität aus Sicht des Kreditgebers ein geringeres Ausfallrisiko bedeutet. Dies honorieren Kreditgeber mit günstigeren Zinsen.

Kreditvergleiche lassen sich online mit wenigen Klicks auf Vergleichsrechnern wie der von Minikredit.eu anstellen. Dieser Vergleichsrechner listet sämtliche anfallenden Nebenkosten transparent auf. Damit erleichtert er eine verantwortungsvolle Auswahl des Kredits.

Kredit-Vergleichsrechner bieten weiterhin einen schnellen Überblick über wesentliche Details des Tarifs. So erfahren Sie beispielsweise, ob Sondertilgungen möglich sind. Sie können den Vergleich jederzeit erneut starten und dabei andere Vorgaben machen. Auf diese Weise erhalten Sie ein Gefühl dafür, inwiefern Parameter wie die Kreditsumme oder die Laufzeit den effektiven Jahreszins beeinflussen.

Gesetzgeber muss Rechtssicherheit für den Verbraucher herstellen

Obwohl Wucher gesetzlich definiert (§ 138 Absatz 2 BGB) und verboten ist, nutzen viele Kreditinstitute die finanzielle Notlage ihrer Verbraucher aus. Aus diesem Grunde sehen Initiativen wie das „Bündnis gegen Wucher“ dringenden Handlungsbedarf beim Gesetzgeber. Das Bündnis fordert rechtssichere Mittel für Verbraucher, sich gegen Kreditwucher zur Wehr zu setzen. Wer einen Minikredit oder Kurzzeitkredit abschließen will, ist mit einem intensiven Vergleich aller eventuellen Kostenpositionen gut beraten. Gerade Kleingedrucktes und Zusatzoptionen können Folgekosten verursachen, die in eine Schuldenfalle führen.