Die Aufnahme eines Kredites ist kein einfaches Thema. 27% der Deutschen haben in den letzten 12 Monaten mindestens einen Kredit abgeschlossen und sich dabei im Durchschnitt rund 13.000 Euro geliehen. Wer einen Kredit in Anspruch nimmt, hat dafür in der Regel gute Gründe. Insbesondere die niedrigen Zinsen erscheinen derzeit ein großer zusätzlicher Ansporn für eine Kreditaufnahme zu sein. So gibt es Banken, die Konsumentenkredite von unter zwei Prozent anbieten und viele Händler bieten sogar die Null-Prozent-Finanzierung an.

Die Aufnahme eines Kredites will sorgfältig überlegt sein

© Shutterstock

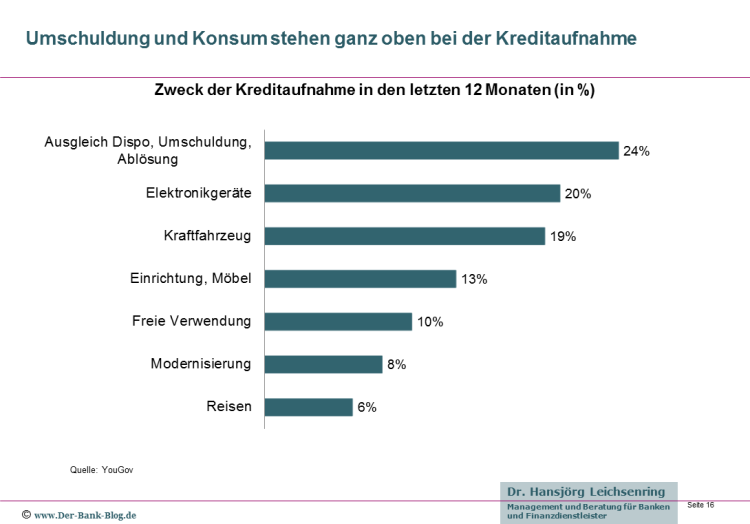

Jeder zweite Konsumentenkredit (52%) wird für die Anschaffung eines Autos, von Elektrogeräten oder anderer Einrichtungsgegenstände wie Möbel oder Küchen genutzt. Rund ein Viertel (24%) ist allerdings bereits in einer bestehenden Darlehensbelastung und nimmt einen zusätzlichen Konsumentenkredit auf, um den Dispositionskredit oder eine Anschlussfinanzierung auszugleichen. Dies ist das Ergebnis einer Studie des Marktforschungsinstituts YouGov, für die insgesamt 500 Kreditnehmer der letzten 12 Monate im Juli 2015 befragt wurden.

Konsumenten nehmen Kredite aus vielfältigen Gründen auf

Sieben Tipps für die richtige Kreditaufnahme

Es gibt einige Dinge bei Aufnahme eines Kredites zu beachten. Die folgenden sieben Hinweise sollen Sie dabei wirksam unterstützen.

1. Vergleichen Sie die Konditionen

Vor der Aufnahme eines Ratenkredites sollten Sie immer die Konditionen verschiedener Anbieter vergleichen. Dabei sollten Sie darauf achten, dass die unterschiedlichen Angebote die gleichen Eckwerte aufweisen. Hierzu zählen

- die Höhe des Kredits,

- die Laufzeit,

- der Auszahlungstermin,

- der Rückzahlbeginn sowie

- die monatliche Tilgungsrate.

2. Achten Sie auf den Effektivzins

Das wichtigste Kriterium bei der Auswahl eines Ratenkredits ist der effektive Jahreszins. Je niedriger der Effektivzins, umso günstiger ist der Kredit. Im Effektivzins müssen folgende Preisbestandteile enthalten sein:

- der Nominalzinssatz,

- die Bearbeitungsgebühr,

- ein Disagio oder ein Agio,

- eventuell anfallende Versicherungsprämien sowie

- andere anfallende Provisionen.

Lassen Sie sich nicht von Lockvogelangeboten blenden. Die in der Werbung genannten Zinssätze gibt es in den seltensten Fällen. Für den tatsächlichen Zinssatz spielen die unterschiedlichsten Faktoren eine Rolle, darunter Ihre persönliche Bonität und das „Scoring“-Ergebnis der eingeholten Schufa-Auskunft.

3. Wählen Sie höhere Rückzahlraten

Je geringer die regelmäßige Rückzahlung, desto länger muss getilgt werden und desto länger fallen Zinsen an. Niedrige Rückzahlungsraten machen einen Kredit nur „gefühlt“ billiger. Einige Banken verlangen bei längeren Laufzeiten sogar höhere Zinssätze.

4. Achten Sie auf Bearbeitungsgebühren

Immer noch verlangen einige Banken für die Abwicklung eines Ratenkredites Bearbeitungsgebühren von zwei Prozent (oder mehr). Je kürzer die Kreditlaufzeit, desto teurer wird dadurch der Kredit, da sich die Bearbeitungsgebühr auch auf eine geringere Anzahl von Monaten verteilt. Verhandeln Sie, damit Sie einen Kredit ohne Bearbeitungsgebühr erhalten oder vereinbaren Sie zumindest eine anteilige Erstattung bei vorzeitiger Kreditrückzahlung.

5. Erstellen Sie einen Finanzierungsplan

Trotz günstiger Zinsen müssen Kredite immer auch zurückgezahlt werden. Erstellen Sie daher vor der Kreditaufnahme unbedingt einen Finanzierungsplan. Berücksichtigen Sie dabei auch unvorhergesehene Situationen wie (längere) Krankheit oder plötzliche Arbeitslosigkeit. Zu optimistisch angesetzte Rückzahlungen können schnell in eine Schuldenfalle führen.

6. Wählen Sie Ihre Bank sorgfältig aus

Für viele stellt sich die Frage, ob ein Kredit lieber bei einer Direkt- oder Filialbank aufgenommen werden sollte. Direktbanken ohne kostspieliges Filialnetz bieten oft günstigere Zinsen als die Hausbank oder Sparkasse um die Ecke. Und niedrigere Zinsen bedeuten bei gleicher Kreditsumme niedrigere Monatsraten bei der Rückzahlung. Allerdings bieten die kostengünstigen Direktbanken keine Beratung. Hier haben Filialbanken mit ihren Ansprechpartnern vor Ort einen Vorteil.

Sie können und sollten aber durchaus vor einem Bankgespräch im Internet verschiedene Kreditangebote prüfen und vergleichen.

7. Hände weg von Schufa-freien Krediten

Werbeversprechen, Kredite ohne Schufa-Prüfung zu gewähren, sind meist teuer und bei Rückzahlungsschwierigkeiten wird oft nicht lange gefackelt. Sofern Sie selbst bereits einen negativen Schufa-Status haben, mag diese Variante verlockend sein, im Endeffekt ist dies jedoch nur zu oft der Einstieg in die persönliche Überschuldung. Überlegen Sie daher im Vorfeld gründlich, ob Sie wirklich so dringend einen Kredit benötigen.