Zur ordnungsgemäßen Kassenbuchführung sind Unternehmen ab einer bestimmten Umsatzgröße gesetzlich verpflichtet, um sämtliche Bargeldgeschäfte exakt zu belegen. Hier gelten strenge Regeln, deren Einhaltung geprüft wird – hier ein Überblick.

Unternehmen sind zur ordnungsgemäßen Kassenbuchführung verpflichtet.

Es erinnert an die alten Journale, in die Buchhalter mit Ärmelschonern und beidseitig angespitzten Bleistiften die Geschäftsvorfälle sorgfältig eintrugen: das Kassenbuch, das auch heute noch von vielen Unternehmen geführt werden muss. Natürlich gibt es heute modernere Hilfsmittel, die die ordnungsgemäße Kassenbuchführung deutlich erleichtern – schließlich werden längst nicht mehr alle Geschäfte gegen Bargeld abgewickelt, im Gegenteil. Am Grundprinzip hat sich jedoch nichts geändert: Das Kassenbuch muss alle Bargeldgeschäfte erfassen, die ein Unternehmen tätigt. Die Eintragungen müssen

- den Geschäftsvorfall,

- das Datum,

- die Nummer des relevanten Belegs,

- den angesetzten Steuersatz,

- den Betrag der Ausgabe oder Einnahme,

- den jeweiligen Umsatzsteuersatz sowie

- den sich aus der Verrechnung der Transaktion ergebenden aktuellen Bargeldbestand

umfassen. Das klingt zunächst aufwendig und kompliziert – und ist es auch. Allerdings sind nicht alle Unternehmen zur Führung eines Kassenbuchs verpflichtet.

Die rechtlichen Rahmenbedingungen für die Kassenbuchführung

Grundsätzlich sollten Unternehmen und Freiberufler, deren Geschäftsprozesse komplex sind, eine doppelte Buchführung, die auch die Kassenbuchführungspflicht umfasst, absolvieren. Es gibt aber laut Handelsgesetzbuch (HGB) durchaus eine Verpflichtung für

Kaufleute – dazu zählen Kapitalgesellschaften grundsätzlich,

- gewerbliche Unternehmen, die entweder mehr als 600.000 Euro Umsatz im Kalenderjahr oder einen Jahresgewinn von über 60.000 Euro realisieren, oder

- Freiberufler, die freiwillig die doppelte Buchführung nutzen, sich ins Handelsregister eintragen oder eine zur doppelten Buchführung verpflichtende Rechtsform wählen.

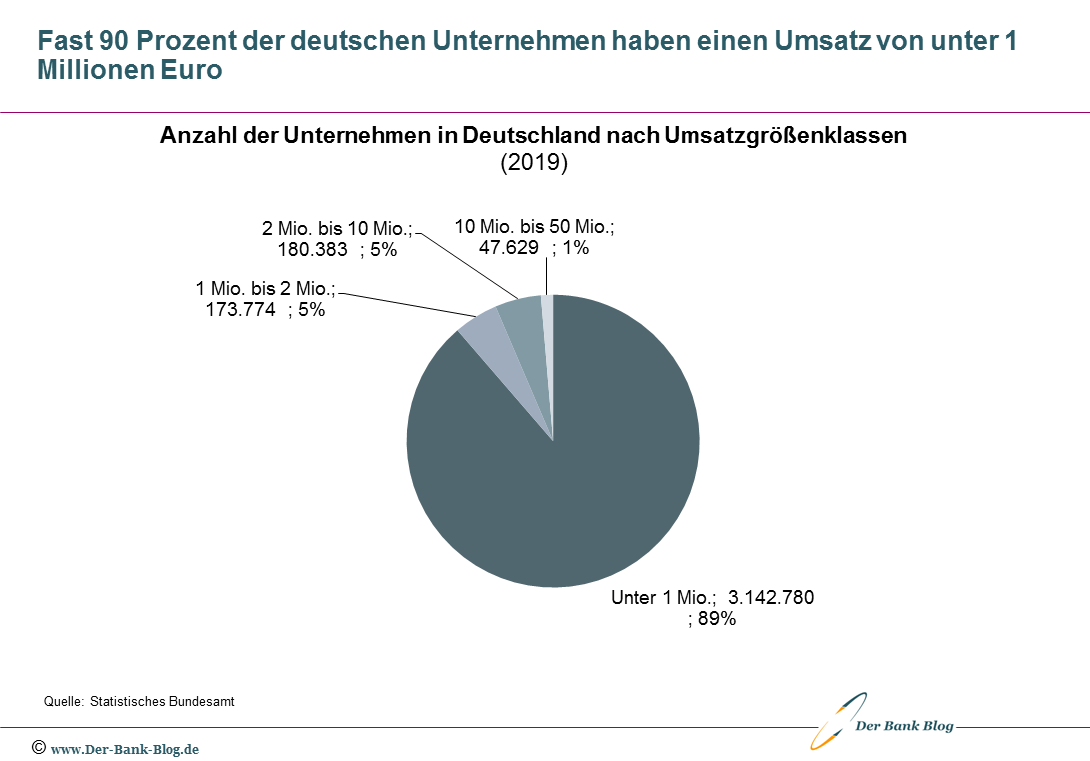

In Deutschland betrifft das durchaus viele Unternehmen, wie die statistischen Erhebungen für das Jahr 2019 belegen.

Anzahl der Unternehmen in Deutschland nach Umsatzgrößenklassen im Jahr 2019.

Das Kassenbuch in der Betriebsprüfung

Grundsätzlich gibt es keine Vorschriften dazu, in welchem Format ein Kassenbuch zu führen ist – es kommt in erster Linie auf die Vollständigkeit der Inhalte an. Allerdings werden im Zuge einer Betriebsprüfung regelmäßig folgende Lösungen beanstandet:

Die Excel-Variante

Das Kalkulationsprogramm bietet alles, was für ein Kassenbuch notwendig ist. Aber: Auch alte Eintragungen, die sich zum Beispiel auf Bareinnahmen beziehen, lassen sich ohne Probleme löschen oder ändern. Als ordnungsgemäße Kassenbuchführung wird ein Betriebsprüfer ein solches Kassenbuch nicht akzeptieren.

Die handschriftliche Variante

Auch diese Möglichkeit kann zu Problemen bei der Betriebsprüfung führen, da nicht nur der Buchungstext zu jedem einzelnen Vorfall klar ersichtlich sein muss, sondern auch auf einem korrekten Beleg fußen muss – und dem Prüfer müssen sämtliche Aufzeichnungen zugänglich gemacht werden.

Die digitale Variante

Es gibt verschiedene Software-Tools wie Lexware zum Führen des Kassenbuchs. Allerdings sind die Bedingungen, die ein solches Programm erfüllen muss, durchaus streng: So dürfen zum Beispiel nachträgliche Änderungen der Eintragungen nicht ohne weiteres möglich sein – und ein Betriebsprüfer wird genau darauf achten. Sollte das Tool nicht alle vom Finanzamt gestellten Anforderungen erfüllen, können die Bareinnahmen und damit das zu versteuernde Einkommen auf der Grundlage von Schätzungen vom Prüfer erhöht werden.

Wichtige Unterscheidungen: Kassenbuch, Kassenbericht und Kassenblatt

In der ordnungsgemäßen Kassenbuchführung tauchen rund um das Kassenbuch verschiedene Begriffe auf, die jedoch klar voneinander abzugrenzen sind:

- Das Kassenbuch dient dazu, alle Bar-Einnahmen und -Ausgaben eines Unternehmens zu erfassen – und zwar chronologisch.

- Der Kassenbericht enthält auszugsweise alle Geschäftsvorfälle eines Tages – angefangen bei den Einnahmen und Ausgaben über Privateinlagen und -entnahmen oder Ein- oder Auszahlungen auf das oder vom Konto bis hin zur Veränderung des Bestandes an Bargeld.

- Das Kassenblatt ist ebenfalls ein Kassenbuchauszug – und zwar für einen Monat.

Mit diesen drei Varianten, die Kassenbuchführung umzusetzen, schaffen sich Unternehmen eine wichtige Grundlage für die Ermittlung des Gewinns. Genau deswegen reagieren die Betriebsprüfer empfindlich, wenn sie Mängel am Kassenbuch feststellen – in der Regel folge hohe Steuernachzahlungen.

Buchhaltung digital: ganz praktische Hilfe und umfassende Informationen

Schon bei der Auswahl einer Buchhaltungssoftware ist also Vorsicht geboten, um nicht entgegen aller Bemühungen doch noch Ärger bei einer Betriebsprüfung zu bekommen. Mit der Lexware-Software gehen Unternehmen und Freiberufler auf Nummer sicher – und das gleich in mehrfacher Hinsicht: Einerseits enthält die Software natürlich ein digitales Kassenbuch, das schon bei der Eingabe die Plausibilität prüft. Andererseits werden umfangreiche Informationen rund um das Thema Buchhaltung zur Verfügung gestellt, sodass Anwender ihre Buchhaltung auf einer soliden Grundlage professionell aufbauen – und Ärger mit dem Betriebsprüfer von vornherein vermeiden können.