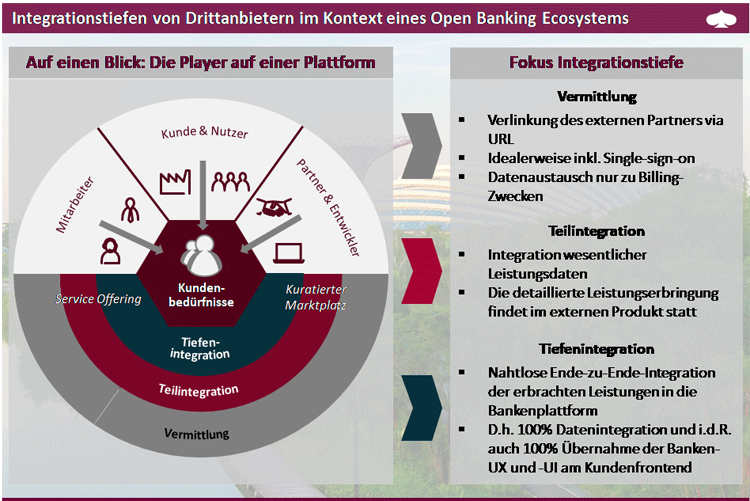

Die Zusammenarbeit mit Drittanbietern ist für Banken unumgänglich. Die Integrationstiefe hängt im Wesentlichen von den Monetarisierungsmöglichkeiten, der Bedeutung der Drittanbieterdaten und der UI/UX am Kunden-Frontend ab.

Coopetition zwischen Banken und FinTechs bedeutet Wettbewerb, aber auch Zusammenarbeit.

Klassische Banken werden zukünftig verstärkt auf die Zusammenarbeit mit Drittanbietern angewiesen sein. Vor allem die Kooperation von Banken und FinTechs stellt für beide Seiten eine Win-Win-Situation dar. Banken und FinTechs sind also nicht nur Konkurrenten, sondern stehen quasi in Coopetition zu einander. Elementar für den Erfolg der Coopetition ist dabei die optimale Integrationstiefe zu finden und abzuleiten, welche Marke im Vordergrund stehen soll. Findet eine Bank hierauf die richtige Antwort, macht sie nicht nur ihre Kunden glücklich.

Im ersten Teil unserer Blog Serie hatten wir erklärt, was Open Banking Ökosysteme in der Praxis bedeuten können. Im zweiten Teil ging es um die Frage, warum der Plattformzugang als eigenes Produkt zunehmend wichtiger wird. Die Zielgruppe für dieses Produkt stellt dabei für etablierte Banken Neuland dar. Aber Banken kommen nicht umhin, diese neue Kundengruppe – Drittanbieter – adäquat zu bedienen. Je nachdem mit welchem Drittanbieter-Kundensegment die klassische Bank kooperieren möchte, sind unterschiedliche Zusammenarbeitsmodelle notwendig. Auf diese wollen wir im folgenden nun genauer eingehen.

Coopetition zwischen Banken und FinTechs

Grundsätzlich lassen sich in der neuen Kundengruppe drei Teilsegmente unterscheiden. In aufsteigender Interaktions- und Monetarisierungsintensität sind das Entwickler, Fremdanbieter und Partner. Konzentrieren wir uns hier auf die Segmente mit höherem Monetarisierungspotential: Fremdanbieter und Partner.

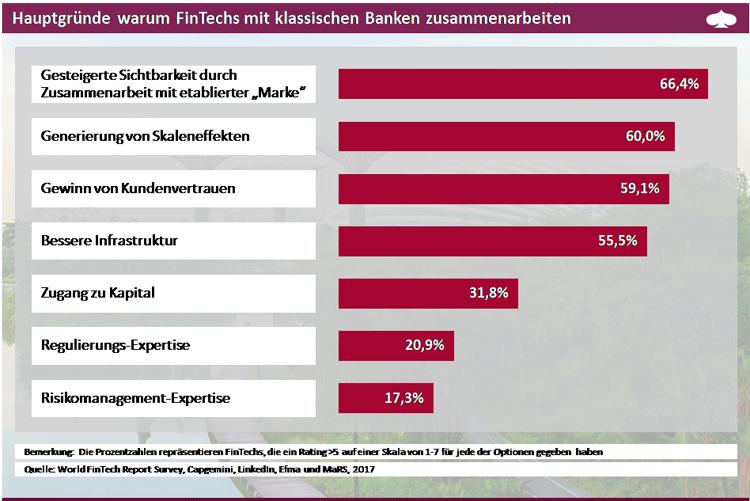

Offensichtliche Kandidaten sind hier, da medial sehr stark präsent, FinTechs. Banken und FinTechs verfügen über viele komplementäre Assets, welche sich für beide Seiten gewinnbringend kombinieren lassen. Banken sind z.B. bei Themen wie Regulatorik, Risikomanagement und Infrastruktur besser aufgestellt. Vor allem aber genießen Banken nach wie vor das Vertrauen der Kunden. Kunden sind eher bereit, ihr Vermögen bei einer Bank anzulegen, als bei einem FinTech. Entsprechend haben FinTechs einen starken Anreiz, mit einer etablierten Bank zusammenzuarbeiten und es ist nicht verwunderlich, dass der Robo Advisor Scalable durch die Partnerschaft mit ING als erster deutscher Vertreter im Mai 2018 die Milliarden-Grenze bei Assets under Management überschritten hat. Denn neben Vertrauen der Kunden können etablierte Banken FinTechs vor allem eines bieten: Skaleneffekte durch eine breite Kundenbasis.

Gesteigerte Sichtbarkeit durch die Zusammenarbeit mit einer „etablierten Marke“ sowie die Generierung von Skaleneffekten sind die Hauptgründe warum FinTechs mit Banken zusammenarbeiten.

FinTechs, auf der anderen Seite, sind für Banken attraktive Fremdanbieter oder Partner. Sie haben eine wesentlich höhere Agilität, entwickeln mit kürzerer Time-to-market digitale Produkte und ermöglichen den Banken, ihren Kunden innovative Produkte (in der Regel mit ausgezeichneter Customer Experience) zu attraktiven Konditionen anzubieten. Etablierte Banken brauchen diese Drittanbieter dringend, um zu verhindern, dass ihre Kunden aufgrund der fehlenden digitalen Innovationskraft weiter abwandern. Sie haben also gar keine andere Wahl, als diese Win-Win-Situation zu nutzen.

Eine aktuell noch weniger offensichtliche Drittanbieter-Gruppe, welche aber mittelfristig mindestens genauso relevant für die Zukunft der Banken ist, sind Player aus dem Non-Banking-Bereich, also z.B. Accounting-Dienstleister oder Zusatzversicherungen. Das Segment des „Beyond Banking“ wird zunehmend attraktiver und gewinnt in der Branche an Aufmerksamkeit. Im Retail-Banking sind das z.B. Mobilitätslösungen, Versicherungen oder Reisen. Im Corporate Banking sind Invoicing oder Accounting-Lösungen naheliegende Produkte, die über das Firmenkundenportal den KMU-Kunden angeboten werden können.

Die optimale Integrationstiefe

Wenn sich eine Bank einen Fremdanbieter ins Haus holen möchte, ist im ersten Schritt zu klären, welche Integrationstiefe zielführend ist. Dieser Schritt ist elementar, um die Zusammenarbeit zum Erfolg führen zu können. Generell unterscheiden wir drei verschiedene Integrationstiefen: Vermittlung, Teilintegration und Tiefenintegration.

Die Integrationstiefe von Drittanbietern muss im Vorfeld bestimmt werden. Dabei sind die drei Player auf einer Plattform Mitarbeiter, Kunde & Nutzer sowie Partner & Entwickler.

Im Beispiel des Accounting-Dienstleisters für KMUs empfiehlt sich also zumindest eine Teilintegration, da man so die vorhandenen Transaktionsdaten aus dem (natürlich multibankfähigen) Portal bereits direkt integrieren kann. Eine vollständige Tiefenintegration, inkl. UI/UX-Übernahme am Kunden-Frontend, wäre wiederum nicht zielführend, da das Produkt kein Bank-eigenes Produkt ist und auch nicht als solches wahrgenommen werden sollte.

Für die optimale Integrationstiefe haben wir folgende Faustregeln definiert:

- Daten: Je wichtiger die Daten, umso mehr muss sich der Kunde auf den Plattform-Owner (die Bank) verlassen können und umso tiefer sollte die Integration gehen

- UI (User Interface)/UX (User Experience): Je klarer die UI/UX des Drittanbieters der Banken-UI/UX entspricht, umso eindeutiger ordnet der Kunde die Leistung der Bank zu; entsprechend sollte die Integration umso tiefer sein, je eindeutiger der Kunde die Leistung der Bank zuordnen soll

Wir wollen auch nicht unterschlagen, dass die Integrationstiefe elementar mit der grundsätzlichen strategischen Ausrichtung der Bank zusammenhängt: Will die Bank eine Commodity Bank oder eine Interface-Bank werden? Mit anderen Worten: Will die Bank Telekom oder Amazon sein? Mit diesem Thema haben wir uns bereits ausführlich beschäftigt und verweisen daher an dieser Stelle auf unseren Digital Transformation Blog, wo Sie weitere Details dazu finden können.

Einsatz von White-Label-Lösungen

Im Rahmen der Identifikation der optimalen Integrationstiefe ist auch zu bewerten, wann der Einsatz einer White Label-Lösung zielführend ist. Möchte ich als Bank, dass ein Produkt als das eigene wahrgenommen wird oder möchte ich bewusst einen Drittanbieter bei meinen Kunden platzieren?

Im Beispiel der Partnerschaft zwischen ING und Scalable ist es die richtige Lösung, Scalable als Drittanbieter-Produkt bei den ING-Kunden zu platzieren, da FinTech-Robo Advisors in den letzten Jahren wesentlich bessere Ergebnisse erzielt haben, als klassische Vermögensverwaltungen einer Bank. Allerdings muss man bereits einen Ruf als digitalen Innovator haben, um digitale Produkte unter dem Label der Drittanbieter überhaupt erfolgreich platzieren zu können, ohne den Eindruck zu erwecken, man verfüge nicht über die entsprechenden Kapazitäten, selbst Innovationen zu schaffen.

Weitere Details zum passenden Zusammenarbeitsmodell enthält im Übrigen der World FinTech Report 2018 von Capgemini, LinkedIn und Efma.

Verschiedene Monetarisierungsmöglichkeiten

Am Ende des Tages steht immer die Frage im Vordergrund, welche Monetarisierungsmöglichkeiten die Partnerschaft bietet, entsprechend eng ist der Zusammenhang mit der Integrationstiefe. Wenn sich die Daten nutzen lassen, um Cross-/Upselling voranzubringen, ist eine hohe Datenintegration und auch die Ownerschaft der Daten von zentraler Bedeutung. Kann ich als Bank dem Kunden mit Hilfe der Daten aus den Transaktionen mit einem Drittanbieter „the next best offer“ machen? Falls die Antwort ja ist, ist eine tiefe Datenintegration unumgänglich. Sollte Datenaustausch nur für eine simple Abrechnungslogik relevant sein, tut es – flapsig gesprochen – auch ein einfacher Hyperlink.

Fachliche und technische Integrationsfähigkeit

Alle Überlegungen und Bestrebungen sind aber obsolet, wenn die Voraussetzungen zur Integration der Drittanbieter nicht gegeben sind. Denn oftmals verhindern fehlende organisatorische und technische Voraussetzungen die erfolgreiche Zusammenarbeit. Hiermit und mit der Frage, welche Rolle Open Banking APIs in diesem Zusammenhang spielen, wollen wir uns im Detail in Teil 4 dieser Serie beschäftigen. Mehr zur grundlegenden Idee des Open Banking Ökosystems finden Sie auf unserem Digital Transformation Blog.

Partner des Bank Blogs: Capgemini Invent

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.