Neue Marktteilnehmer und ein zunehmender Preisdruck fordern das traditionelle Ertragsmodell von Banken heraus. Eine Kernfrage dabei: Wie soll Finanzberatung zukünftig finanziert werden? Darauf haben Finanzinstitute unterschiedliche Antworten gefunden.

Was darf Finanzberatung bei einer Bank oder Sparkasse kosten?

Welche Leistungen erwarten Kunden künftig von etablierten Banken – und welchen Preis sind sie bereit dafür zu zahlen? Diese Fragen stellen sich gerade in aktuellen Zeiten des Umbruchs. Der Konkurrenzdruck nimmt zu, neue Marktteilnehmer (beispielsweise sogenannte „Neobanken“) fordern traditionelle Banken heraus. Ihre Angebote zielen darauf ab, einfachere, skalierbare Dienstleistungen und Produkte standardisiert, benutzerfreundlich, auf digitalen Kanälen sowie zu sehr günstigen Konditionen, teilweise sogar zum Nulltarif, anzubieten.

Der Preisdruck fordert Banken heraus

Das Aufkommen der neuen Marktteilnehmer verursacht einen starken Preisdruck. Die neuen Teilnehmer sind zum einen junge Startup-Unternehmen, sogenannte FinTechs. Zum anderen sind es branchenfremde Unternehmen, welche oft aus dem Technologieumfeld stammen, sogenannte BigTechs, die auch unter dem Akronym „GAFA“ (Google, Apple, Facebook und Amazon) bekannt sind.

Der Druck ist umso höher, je einfacher sich die Dienstleistung oder das Produkt digitalisieren lässt. Die Automatisierung ist im Finanzsektor weit verbreitet. Aufgrund des regulatorisch vereinfachten Marktzugangs, der Technologiedurchdringung und dem veränderten Kundenverhalten (z.B. Smartphone Benutzung) gelingt es einer steigenden Anzahl Marktteilnehmern, sich damit im Finanzsektor zu etablieren.

Geschäfts- und Ertragsmodelle müssen angepasst werden

Vor dem Hintergrund dieser Veränderungen sind etablierte Banken gefordert, ihr Geschäfts- sowie Ertragsmodell zu hinterfragen und entsprechend anzupassen. Betrachtet man die Erträge und somit die Gebühren von Banken, so haben sich vorwiegend drei Arten oder eine Kombination derselben durchgesetzt:

- Transaktionsgebühren: Diese fallen nur im Transaktionsfall an (beispielsweise bei einer Geldüberweisung).

- Volumenabhängige Gebühren: Insbesondere im Kredit- und Wertschriftenbereich kommen diese zur Anwendung. Sie werden prozentual im Verhältnis zum jeweiligen Kreditbetrag bzw. Portfoliowert berechnet.

- Pauschalgebühren: Ein Beispiel ist die Kontoführungsgebühr: der Betrag wird wiederkehrend belastet und variiert nicht.

- Kombination: Im Wertschriftenhandel ist die Courtage ein Beispiel für eine Kombination zweier Gebührenarten: Zum einen ist es eine transaktionsabhängige Gebühr, denn sie fällt nur an, wenn beispielsweise eine Aktie gekauft oder verkauft wird. Zum anderen ist sie volumenabhängig. Ihre Bemessungsgrundlage ist oft ein Prozentsatz des gehandelten Betrags.

Die Lösung: Diversifikation oder Fokus?

Einige Banken sind in den letzten Jahren dazu übergegangen, auf den Preisdruck zu reagieren, indem sie neue Dienstleistungen anbieten. Dabei erweitern sie das klassische Bankangebot und diversifizieren in banknahe und bank-fremde Bereiche.

So haben sie z.B. angefangen, Mitbewerbern ihre IT-Lösungen anzubieten. Damit stehen sie in Konkurrenz zu klassischen Technologieanbietern. Andere Banken diversifizieren ihre Ertragsströme mit Maklerdienstleistungen im Immobilienbereich.

Wer sein Dienstleistungsangebot auf diese Weise erweitert, schafft Chancen, Ertragseinbußen aus dem klassischen Geschäft kompensieren zu können. Dabei besteht das Risiko, die Komplexität in der Angebotspalette zu erhöhen, was sich negativ auf die Kosten auswirkt. Zudem besteht die Gefahr, den Fokus auf das Kerngeschäft zu verlieren, was die Erträge neben dem Preisdruck zusätzlich zurückgehen lässt. Wenn Banken aus diesen Gründen nicht selber in bankfremde Bereiche diversifizieren möchten, müssen sie eine andere Lösung finden.

Erträge durch Beratungs- und Vermittlungsgebühren

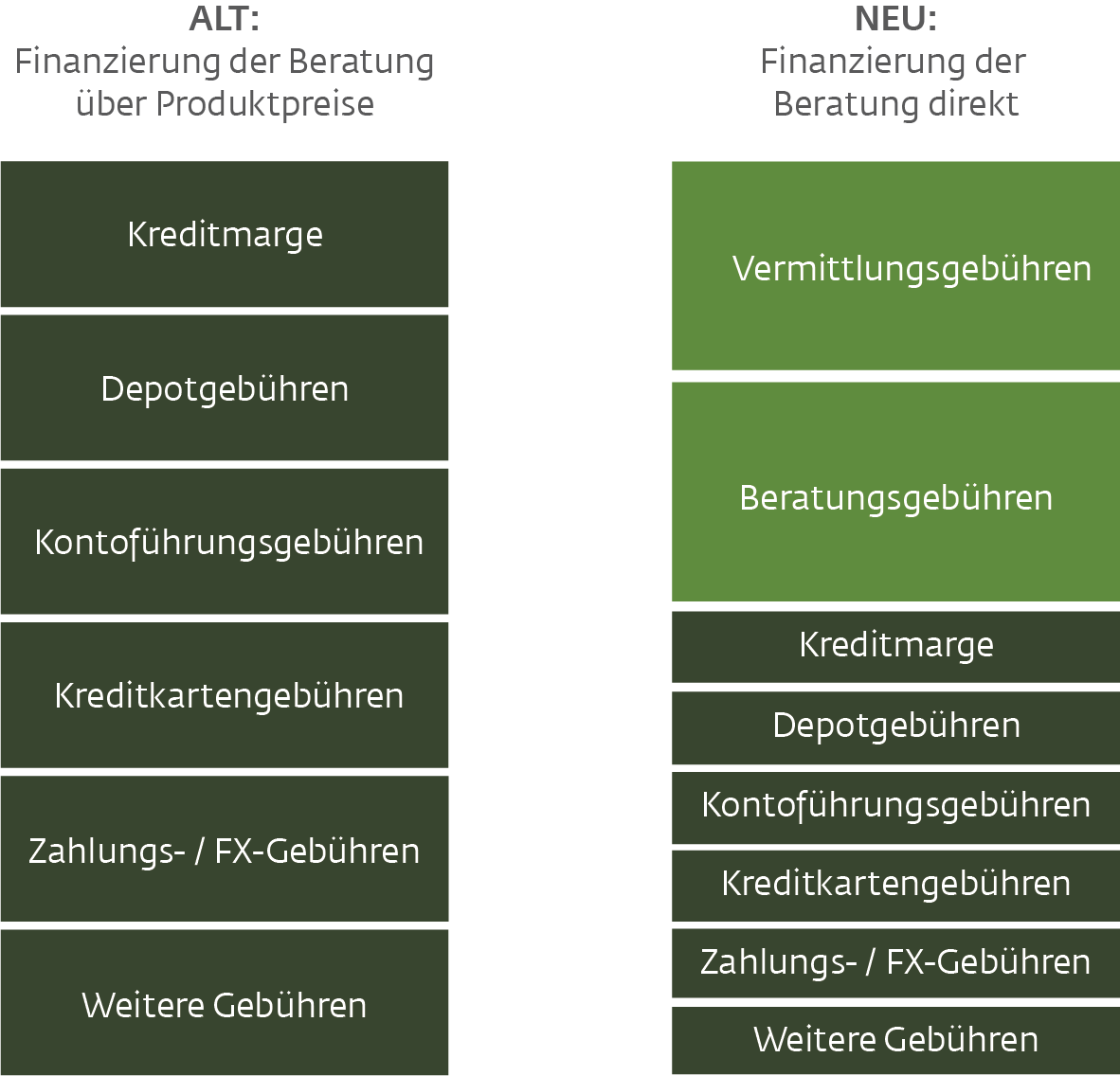

Der Schlüssel liegt dabei in der direkten Abgeltung ihrer Wertschöpfung. Bis anhin wird die Wertschöpfung von Banken in aller Regel indirekt über Produktgebühren – wie oben beschrieben – abgegolten: Ein Finanzierungsgespräch über die Kreditmarge oder ein Anlagegespräch über die Depot- und Transaktionsgebühren. Schwinden diese aufgrund des Preisdrucks neuer Marktteilnehmer oder aufgrund des Zins- oder Marktumfelds, muss die Beratungsleistung verrechnet. Ähnliche Preismodelle kennen zum Beispiel Anwälte oder Ärzte.

Die Beratung im Banking wurde bislang vorwiegend über Produktpreise finanziert. Zukünftig kommen vermehrt direkte Vergütungen der Beratung durch Vermittlungs- und Beratungsgebühren zur Anwendung.

Dabei ist zwischen Beratungsleistungen, die die Bank selbst erbringt und jenen, die sie an Dritte (Partner) vermittelt zu unterscheiden. Im ersten Fall werden Stundenansätze oder Pauschalen für Beratungsdienstleistungen vermehrt an Verbreitung gewinnen. Im zweiten Fall erhält die Bank einen Teil des Honorars des Partners (Vermittlungsgebühr). Dabei geht man davon aus, dass die Suche nach einem geeigneten Partner und die Sicherstellung einer reibungslosen Zusammenarbeit unter den Partnern ein Mehrwert ist, für den der Kunde bereit ist zu bezahlen. Gleichzeitig hat der Dienstleistungspartner durch das Vermittlungsmodell geringere direkte Marketing- und Verkaufskosten, wodurch er die Bank für deren Akquise-Leistung entschädigen soll.

In der Vergangenheit kam das Modell der Vermittlungsprovisionen wegen Intransparenz und möglichem Missbrauch zu Recht unter Druck. Deshalb hat der Regulator in den letzten Jahren Regelwerke erlassen, um Transparenz über die Vergütungen herzustellen.

Da komplexere Dienstleistungen von den neuen Anbietern oft nicht angeboten werden, da sie hohe Investitionen in eine Beratungsorganisation verursachen, bestehen hier interessante Möglichkeiten für die bisherigen Finanzanbieter. Jede Bank muss für sich festlegen, wie der Mix aus Basisdienstleistungen mit Self-Service -Charakter und Beratungs-bzw. Vermittlungsdienstleistungen aussehen soll. Für letztere müssen Banken ihre Ertragsmodelle anpassen, indem sie die Abhängigkeit der bisherigen, indirekten Finanzierung der Beratung über Produkte (Konto, Hypothek, Depot etc.) verringern.

Vermittlungsdienstleistungen eröffnen neue Möglichkeiten, das Dienstleistungsangebot im Sinne eines „Ökosystems“ für den Kunden zu erweitern, ohne das Know-how und Prozesse selbst aufwendig aufbauen zu müssen. Beispiele dafür sind Steuer- und Erbschaftsberatungen oder Dienstleistungen rund um die Lebensphase nach der Pensionierung.

Die Zukunft: Dienstleistungen mit Mehrwert

Erste Schritte in diese Richtung sieht man bei den unabhängigen Vermögensverwaltern: Sie haben in den letzten Jahren die indirekte Entschädigung über Retrozessionen zugunsten direkter Ertragsmodelle umgebaut. Voraussetzung dafür ist, dass die Dienstleistung von den Kunden als Mehrwert wahrgenommen wird. Ansonsten entscheiden sie sich für günstigere, beispielsweise digitale Alternativen (z.B. Robo Advice).

Abschließend kann festgehalten werden, dass das aktuelle Umfeld trotz Margen- und Preisdruck viele Chancen für die Finanzindustrie bietet. Basisdienstleistungen bilden kaum eine Differenzierungsmöglichkeit und werden von branchenfremden Firmen und innovativen Neo-Banken abgedeckt. Banking ist aber mehr als Zahlungsverkehr. Entsprechend liegt die Zukunft für Banken die auf persönliche Beratung setzen darin, auch ihr Gebührenmodell anzupassen. Zentral wird dabei die Art und Weise sein – gemeinsam mit Kunden und mit klarem, ausgewiesenem Mehrwert.