Bei Umkehrhypotheken (Reverse Mortgages) handelt es sich um Hypothekenkredite, die es selbst nutzenden Wohneigentümern ermöglichen, ihre Immobilie zu beleihen und während der Vertragslaufzeit Eigentümer und Bewohner zu bleiben und dennoch aus ihrem Wohneigentum ein monatliches Einkommen zur Erhöhung der Liquidität im Alter zu erwirtschaften. Ausgehend von den USA gehört dieses Bankprodukt inzwischen insbesondere in angelsächsischen Ländern zum Standardangebot vieler Banken. In Deutschland ist der Markt aktuell wieder in Bewegung.

Reverse Mortgage: Ein Instrument zur Alterssicherung

Wovon träumen die Menschen im Ruhestand? Endlich mehr Zeit für Hobbys, Reisen, Freizeit. Endlich keine beruflichen Verpflichtungen mehr, das Leben selbstbestimmt genießen. Das Haus ist abbezahlt, die Kinder sind selbständig. Die Realität sieht häufig aber ganz anders aus: die Rente ist zu knapp, der Unterhalt der Immobilie teuer. Ein Verkauf der Immobilie ist aber auch kein Thema, man möchte ja darin wohnen. Wenn jetzt noch unvorhergesehene Ausgaben, wie Reparaturen, Krankheits- oder Pflegekosten entstehen, sind die Bargeldreserven schnell verbraucht. Normale Ratenkredite erhalten ältere Menschen nur zu teuren Konditionen – wenn überhaupt. Die monatlichen Zins- und Tilgungszahlungen belasten dann die ohnehin schon geringe Rente.

Vor dem Hintergrund der demografischen Entwicklung wird die Zahl der Senioren mit Finanzbedarf aber steigen. Ihre Kinder sind Ihnen häufig keine Hilfe. Diese so genannte „Sandwich-Generation“ ist mit den Ausbildungskosten der eigenen Kinder, der Altersvorsorge und evtl. der Finanzierung des Eigenheims selbst genügend belastet.

Mit der Umkehrhypothek die Finanzlücke schließen

In den angelsächsischen Ländern schafft die Umkehrhypothek (Reverse Mortgage) in diesen Fällen Abhilfe für ältere Hausbesitzer. Bereits seit drei Jahrzehnten ist es u. a. in Großbritannien, den USA, Australien und Neuseeland Gang und Gäbe, das Eigenheim zu beleihen, um die Vorsorgelücke zu schließen. Dort ist die Umkehrhypothek längst ein Instrument zur Alterssicherung. Ihre Attraktivität liegt darin, dass man, solange man seine Immobilie selbst bewohnt keine Zins- und Tilgungszahlungen leisten muss. Dieses spezielle Darlehen ist endfällig und belastet die Alterseinkünfte nicht zusätzlich. Zudem bleibt man Eigentümer seiner eigenen vier Wände.

Auch in Deutschland haben sich einige wenige Finanzinstitute mit diesem Modell beschäftigt. Allerdings haben sich die Anbieter in der Vergangenheit dabei mehr auf die eher unattraktive Leibrente fokussiert, bei der man sein Eigentum verliert.

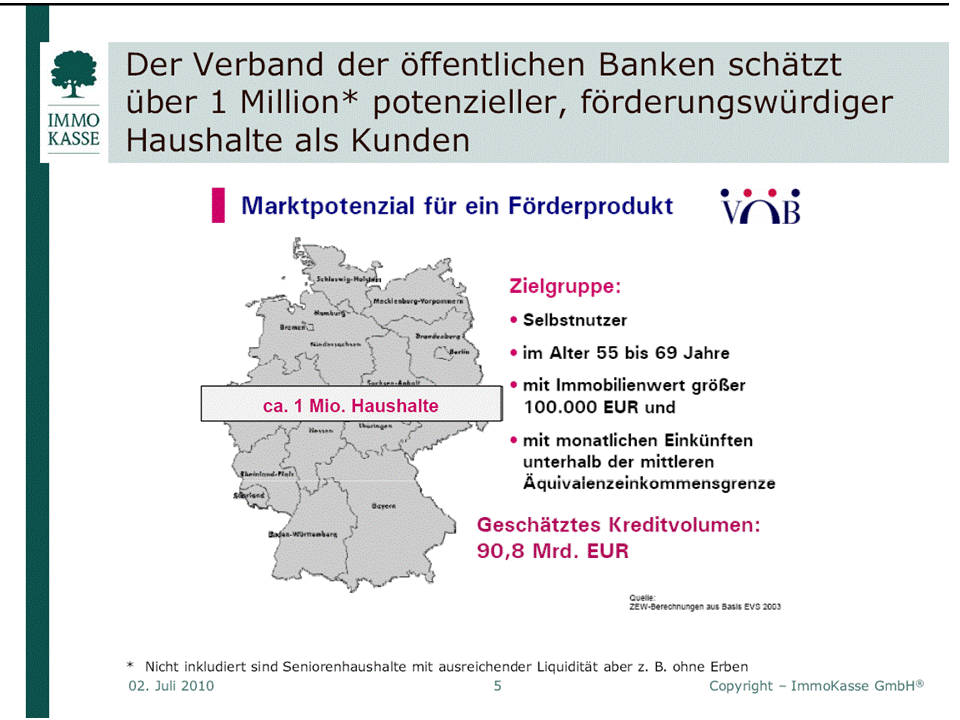

Seit kurzem kommt jedoch wieder Bewegung in dieses Geschäftsfeld und ein Markt beginnt, sich zu entwickeln. Kein Wunder, wird doch das Marktpotential auf rd. 90 Mrd Euro geschätzt.

Neben dem Vorreiter, der ImmoKasse GmbH aus Oberhaching, die eine Umkehrhypothek der Deutsche Kreditbank AG (DKB AG) etabliert hat, ist auch die Investitionsbank Schleswig Holstein mit einem Immobilienverzehr-Produkt an den Start gegangen. Daneben gibt es noch vereinzelte Sparkassen, die eigene Varianten der Reverse Mortgage anbieten. Die Modelle unterscheiden sich u.a. in der Art der Auszahlung (Einmalzahlung oder Rente), bei der Beleihungsgrenze und dem Rückzahlungszeitpunkt. Die Nachfrage ist da und das verwundert nicht, wenn man sieht, wie es sich um die Immobilienbesitzverhältnisse und die Einkommenssituation bei Ruheständlern verhält.

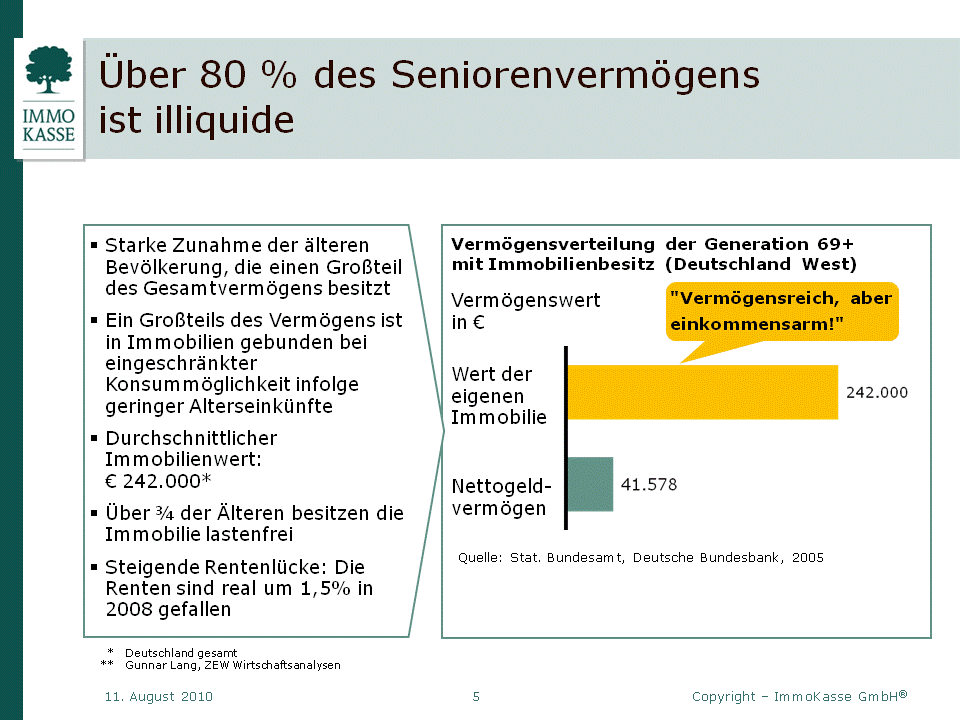

Deutsche Senioren: vermögensreich, aber einkommensarm

Immerhin gibt es in Deutschland 4,2 Millionen Immobilienbesitzer über 65 Jahre. Dies entspricht einem nahezu unbelasteten Immobilienvermögen von 4,7 Milliarden Euro(Quelle: EVS 2008; EVS 2003).

Dennoch: Laut einer Umfrage unter Immobilienbesitzern des Zentrums für Europäische Wirtschaftsforschung (ZEW) aus dem Jahr 2003 zufolge haben ein Viertel der Seniorenhaushalte über 55 Jahren nur 1.150 Euro monatlich zum Leben, bei jedem 10 Haushalt sind es sogar weniger als 870 Euro. Beim Barvermögen sieht es nicht besser aus: 25 Prozent der Befragten haben weniger als 15.000 Euro „auf der hohen Kante“, bei weiteren 10 Prozent sind es nur noch 4.000 Euro. Laut ZEW gibt es etwa eine Million Wohneigentümer im Alter zwischen 55 und 69 Jahren, deren Vermögen in der Immobilie gebunden ist und die nur knapp über 1.000 Euro monatlich zur Verfügung haben.

Vielfältige Gründe für Finanzbedarf im Alter

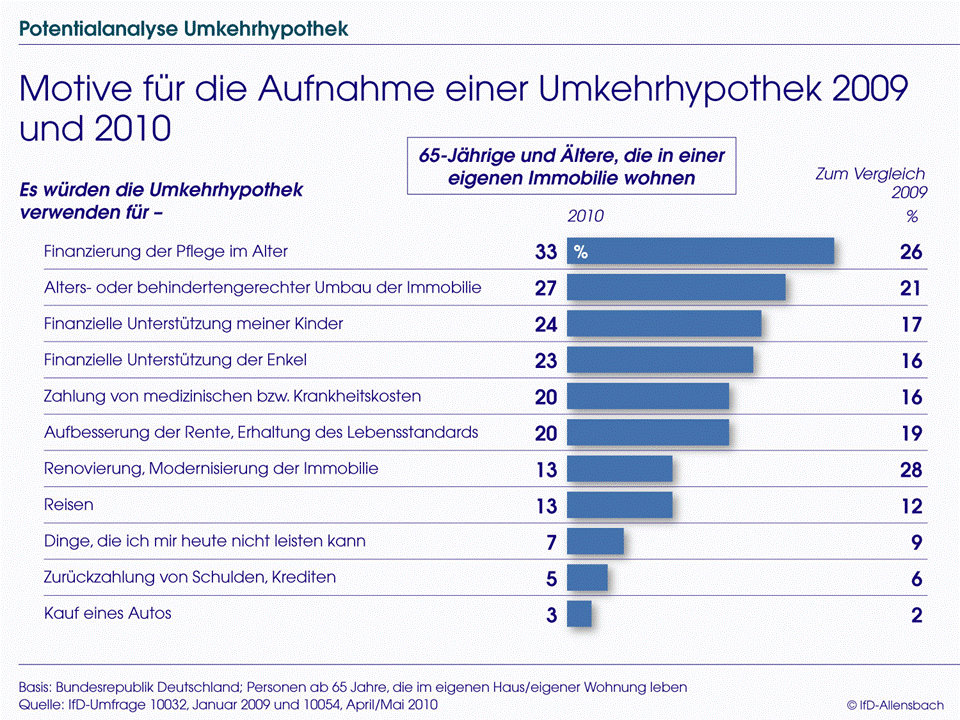

Laut einer Umfrage des Institutes für Demoskopie Allensbach aus dem Jahr 2010 kämpfen fast ein Viertel der Senioren mit Immobilienbesitz mit finanziellen Problemen und müssen sich zum Teil deutlich einschränken. Für Extra-Ausgaben reicht das Geld häufig nicht. Für die Finanzierung der Pflege im Alter sehen 33 Prozent großen Geldbedarf. An zweiter Stelle steht mit 26 Prozent der altersgerechte Umbau der eigenen vier Wände. Die finanzielle Unterstützung der Kinder gewinnt für ein Viertel der Befragten an Bedeutung. Jeweils 20 Prozent der Senioren benötigen Geld für medizinische Kosten bzw. für die Erhaltung ihres Lebensstandards. Die Renovierung der Immobilie ist für 13 ein wichtiger Punkt.

Es ist damit zu rechnen, dass weitere Anbieter auf diesen noch jungen Markt streben. Auch Bausparkassen und Versicherungen beschäftigen sich zunehmend mit der Umkehrhypothek. Sie alle wollen den Bedürfnissen einer wachsenden Zielgruppe mit innovativen Produkten begegnen. Es wird somit spannend sein, die weitere Entwicklung zu verfolgen und zu sehen, inwieweit die Kunden diese neue Form im Vergleich zum klassischen Baufinanzierungsdarlehen bevorzugen.

6 Kommentare

Ein wirklich interssantes Produkt. Ich sehe darin eine Möglichkeit den Eltern im Ruhestand den Lebensstill durch die selbsterarbeitete Immobilie zu sichern. Zum Zeitpunkt des Ablebens erhält man als Erbe zwar nicht mehr das volle Erbe, aber es bleibt immer noch etwas übrig.Sind die Kinder doch oft selbst damit beschäftigt die eigene Immobilie abzubezahlen, und somit außer Stande die Eltern finanziell zu unterstützen, ist das Produkt eine sehr gute Lösung um den eigenen Kostenplan nicht durcheinander zu bringen, aber auch den Eltern den Lebensstandard, trotz knapper Rente, zu ermöglichen.Tolle Sache!!

Klar, ein gutes, notwendiges Produkt zweifelohne. Ich kenne es aus vielen anderen Ländern. Z.B. auch in Osteuropa gibt’s sowohl Umkehrhypothek- als auch Leibrentenmodelle (bei einer Leibrente verkaufen die Senioren das Haus statt es zu beleihen, bleiben aber weiterhin drin leben) bereits seit 10-15 Jahren. Kann mir jemand sagen warum es in Deutschland so lange gedauert hat? Warum gibt es bis jetzt „lediglich“ zwei (oder mehr?) Wettbewerber da wo sogar in den sogen. Drittweltländern es ein Milliardengeschäft ist?

In den USA gibt es das schon sooo lange – und dort gibt es auch den Spruch: „Man ist nur einmal jung. Aber wie lange dieses eine Mal dauert, das ist die Frage.“Schön, wenn man es sich künftig auch in Deutschland leisten kann, lange jung zu bleiben…

Klingt schon recht interessant. Kommt aber auch auf die konkreten Konditionen an, dazu steht aber im Artikel leider nicht viel Konkretes. Wenn nur die Immobilie fürs Darlehen haftet und es keine weiteren „Haken“ gibt, wird so ein endfälliges Darlehen mit potentiell sehr langer Laufzeit i.d.R. teuer sein — entweder über (variablem?) Zins, über Bearbeitungsgebühr oder wie auch immer.Immerhin aber besser so als gar nicht, denn für viele Leute ist das bestimmt der einzige Ausweg. Und sobald mehr Spieler auf dem Markt kommen, werden die Konditionen von alleine besser werden, und das kann dem Kunden nur zugute kommen.

So wie ich in meinem bekannten Seniorenumfeld immer wieder höre,

kommen auf diese im Rentenalter zunehmend Kosten für Erhaltung der Immobilien

oder /und nicht unerheblicher Mehraufwand für die Erhaltung ihrer Gesundheit auf.

Oft bleibt aber dann nur der (Aus)Weg des Verkaufs ihres Hauses und der damit verbundene Wegzug in ein unbekanntes soziales Umfeld …..Bisher zumindest!

Hier kann ich aber gerade aus dem Artikel entnehmen, es gibt eine kluge Möglichkeit

die Gestaltung des Lebensabendes in den liebgewonnen, eigenen 4-Wänden weiterhin

ohne finanzielle Sorgen frei zu gestalten!

Ich laß mir mal für meine Schwiegereltern Unterlagen zusenden und bin mal gespannt!

Das hört sich richtig gut an. So viele alte Menschen wollen nicht aus ihrem zu Hause raus und müssen es wohl oder übel dann doch. Ich finde so etwas grausam. Ich hatte auch schon Patienten denen das Geld ausgegangen ist weil sie nie damit gerechnet haben über 90 Jahre alt zu werden. Und solche Leute werden hängen gelassen ich verstehe das nicht. Deswegen unterstütze ich jede Maßnahme die Verarmung in Alter verhindert! Lg Linda Hautärztin