Im Zuge der Diskussionen über Blockchain-basierte digitale Währungen werden häufig die Begriffe „programmierbares Geld“ und „programmierbare Zahlung“ synonym verwendet. Dabei bestehen feine, aber wichtige Unterschiede.

Die feinen Unterschiede zwischen programmierbarem Geld und programmierbaren Zahlungen.

Das Konzept von programmierbarem Geld und programmierbaren Zahlung wird häufig angewandt, aber auch häufig missverstanden. Im Rahmen der voranschreitenden Diskussionen über Blockchain-basierte digitale Währungen wie digitale Zentralbankwährungen (CBDCs) und Stablecoins, wird dieses Thema zunehmend auch in Verbänden und der Politik diskutiert. Allerdings ist häufig zu beobachten, dass es noch an einer klaren Definition und einem gemeinsamen Grundverständnis für beide Begriffe fehlt. Insbesondere werden die Begriffe „programmierbares Geld“ und „programmierbare Zahlung“ häufig missverstanden und oft synonym verwendet, auch wenn sie unterschiedliche Bedeutungen haben.

Eine Unterteilung beider bildet die Grundlage für die voranschreitenden Diskussionen über innovative, digitale Währungen wie Stablecoins, CBDCs und e-Geld auf Basis der Distributed-Ledger-Technologie (DLT).

Programmierbare Zahlungen

Grundsätzlich werden programmierbare Zahlungen automatisch ausgeführt, wenn bestimmte Bedingungen erfüllt sind. Diese Zahlungen können daher in großem Maße automatisiert werden und folgen einer vorgegebenen Logik. In Form von Daueraufträgen und Lastschriften existieren programmierbare Zahlungen bereits im heutigen Bankensystem. Bislang ist die Flexibilität dieser programmierbaren Zahlungen allerdings begrenzt, da komplexere Logiken nur sehr mühsam von jedem Einzelunternehmen implementiert werden müssten.

Vor diesem Hintergrund bieten Smart Contracts, die auf der DLT basieren, deutlich mehr Flexibilität. Mit Hilfe von Smart Contracts können selbst komplexe Geschäftsprozesse relativ einfach automatisierte Zahlungen auslösen. Zudem können die Smart Contracts einfach vervielfältigt werden.

Programmierbare Zahlungen anhand eines Beispiels

In der Economy of Things (EoT) könnten an eine DLT angebundene E-Autos autonom zur nächsten Ladestation fahren, um selbständig einen Preis zum Laden auszuhandeln, den Ladevorgang durchzuführen und abschließend eine programmierbare Zahlung zu transferieren. Diese Zahlung wird automatisch aufgeteilt und nach einem vordefinierten Schlüssel an alle Beteiligten überwiesen (zum Beispiel 70 Prozent an den Stromanbieter und je 10 Prozent an den Hersteller der Ladestation, den Tankstellenbetreiber und den Autohersteller). Der mehrstufige Prozess und die abschließende Zahlung wird durch einen Smart Contract implementiert, ist daher automatisiert und äußerst flexibel anpassbar.

Zahlungsauslösungssystem, digitale Zahlungsinfrastruktur und Geldeinheit

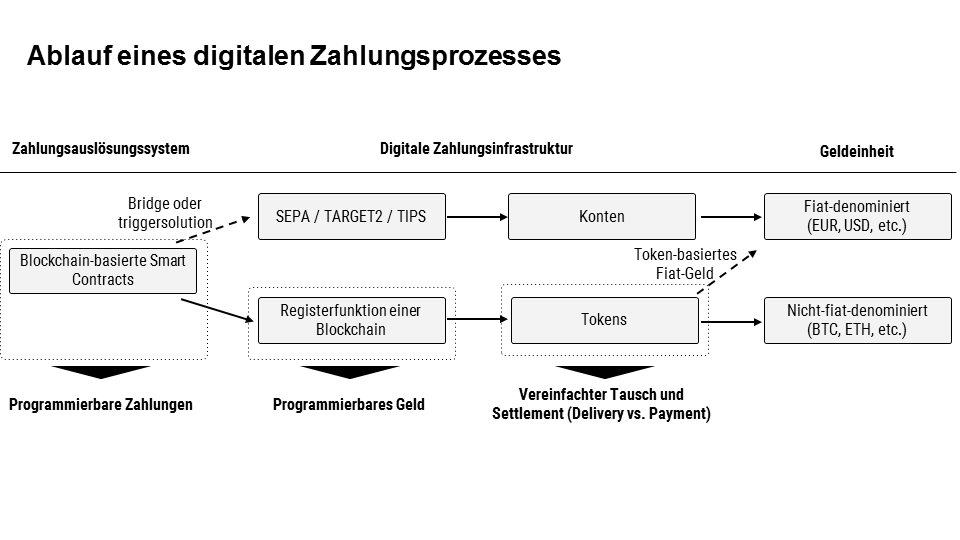

Der beispielhafte Geschäftsprozess lässt sich in der in der folgenden Abbildung dargestellten Taxonomie zusammenfassen. Hierbei unterteilen wir den Zahlungsprozess in drei Teile: Zahlungsauslösungssystem, digitale Zahlungsinfrastruktur und Geldeinheit.

Der digitale Zahlungsprozess kann untergliedert werden in die Zahlungsauslösung, die Zahlungsinfrastruktur und die Geldeinheit.

Im ersten Schritt für erfolgreiche programmierbare Zahlungen müssen Regeln festgelegt werden, die automatische Zahlungen auslösen sollen. Diese Regeln werden anschließend auf einer DLT (d.h. durch einen Smart Contract) implementiert. Wir nennen die Umgebung, in der die Regeln definiert und ausgeführt werden, Zahlungsauslösungssystem. Die Vielfalt an Geschäftsprozessen, welche durch solche Regeln abgebildet werden können, ist dabei relativ groß. Im obigen E-Auto-Beispiel sind die Preisverhandlung, die Verrechnung nach vorgegebenem Schlüssel und der Transfer der finalen Zahlung Teil des Zahlungsauslösungssystems, da all diese Prozesse durch Smart Contracts implementiert werden.

Die eigentliche Zahlung kann schließlich über zwei Kanäle abgewickelt werden: Sie kann entweder direkt über eine DLT oder – mit Hilfe einer Schnittstelle – über konventionelle Zahlungsinfrastrukturen wie SEPA, TARGET2 oder TIPS abgewickelt werden. Beide Kanäle ordnen wir der digitalen Zahlungsinfrastruktur zu. Der Hauptunterschied ist die zugrunde liegende Infrastruktur, die entweder dezentralisiert (DLT) oder über traditionelle Wege abläuft.

Dennoch ist die Wahl der Zahlungsinfrastruktur entscheidend für die Programmierbarkeit und legt fest, ob die Zahlung über ein Konto oder einen Token abgewickelt wird. Konten-basierte Bezahlmöglichkeiten erfordern die Legitimierung des Kontoinhabers, während token-basierte Bezahlmöglichkeiten lediglich die Legitimierung des Bezahlmediums (Tokens) an sich erfordern. Tokens entfalten erst dann ihr volles Potenzial, wenn sie gegen andere Tokens, wie z.B. tokenisierte Vermögenswerte, eingetauscht werden können. In diesem Fall ist ein Austausch mit sofortiger Zahlungsabwicklung (Settlement) möglich, auch bekannt als „Delivery vs. Payment“.

Abschließend muss die zu transferierende Geldeinheit bestimmt werden. Konventionelle Zahlungssysteme basieren auf traditionellen Fiat-Währungen, wie dem Euro und dem US-Dollar. Auf einer DLT können Zahlungen auch in alternativen Währungen, wie zum Beispiel Bitcoin abgewickelt werden.

Fünf Möglichkeiten der Blockchain für traditionelle Währungen

Um die Vorteile einer einheitlichen Technologie zu nutzen, werden mittlerweile Fiat-Währungen immer häufiger auf DLTs abgebildet und somit “tokenisiert”. Im Wesentlichen gibt es fünf Möglichkeiten, traditionelle Währungen auf eine Blockchain zu bringen:

- Digitale Zentralbankwährungen (CBDCs): CBDCs werden von einer Zentralbank als gesetzliches Zahlungsmittel ausgegeben.

- Synthetische digitale Zentralbankwährungen (sCBDCs): sCBDCs werden von Geschäftsbanken oder E-Geld-Instituten ausgegeben. Kein gesetzliches Zahlungsmittel, aber zu 100 Prozent durch Zentralbankreserven gedeckt. Verpflichtung zum jederzeitigen Umtausch in ein gesetzliches Zahlungsmittel.

- DLT-basiertes Geschäftsbankengeld: Es wird von Geschäftsbanken ausgegeben. Kein gesetzliches Zahlungsmittel und nur teilweise durch Zentralbankreserven gedeckt (d.h. Fractional-Reserve-System). Verpflichtung zum jederzeitigen Umtausch in ein gesetzliches Zahlungsmittel.

- DLT-basiertes E-Geld: Dies wird von E-Geld-Instituten ausgegeben. Kein gesetzliches Zahlungsmittel. Vollständig durch E-Geld auf Konten gedeckt. Verpflichtung zum jederzeitigen Umtausch in ein gesetzliches Zahlungsmittel.

- Stablecoins: Stablecoins werden von regulierten (z.B. Geschäftsbanken, Zahlungsdienstleistern) oder nicht regulierten Finanzorganisationen (z.B. Unternehmen, die nicht in allen erforderlichen Ländern über alle erforderlichen Lizenzen verfügen) ausgegeben. Stablecoins sind nur „Fiat-Derivate“. Sie bilden den Preis einer Fiat-Währung nach, sind aber weder gesetzliche Zahlungsmittel noch besteht die Verpflichtung, sie in ein gesetzliches Zahlungsmittel umzutauschen. Aus diesem Grund weisen sie Gegenpartei-, Wechselkurs- und Liquiditätsrisiken auf. Die EU-Kommission strebt unter dem Gesetzesentwurf “Markets in Crypto Assets” (MiCA) derzeit an, einen einheitlichen europäischen regulatorischen Rahmen für Stablecoins zu schaffen.

Programmierbares Geld

Im Gegensatz zu programmierbaren Zahlungen ist für programmierbares Geld eine DLT häufig Grundvoraussetzung. Wenn Geld auf einer DLT ausgegeben wird, wird es programmierbar gemacht. Durch die Tokenisierung von Geld kann ein entsprechender Token geschaffen werden, der einer inhärenten Logik folgt. Durch die Implementierung von Zinszahlungen, kann beispielsweise dieser Token so programmiert werden, dass er im Laufe der Zeit an Wert gewinnt oder verliert (negative Zinsen). Alternativ könnte sichergestellt werden, dass dieser Token nur für vorgesehene Dinge ausgegeben werden kann.

In Zeiten von COVID könnte zum Beispiel sichergestellt werden, dass Subventionen rechtzeitig und nur für vordefinierte Güter wie Nahrungsmittel, Medikamente oder Kleidung im regionalen Einzelhandel ausgegeben werden, indem die Regierung für die an die Bürger auszuzahlenden Gelder eine inhärente Logik implementiert.

Fazit: Unterschiedliche Begriffe und unterschiedliche Anwendungsfälle

Unsere Einordnung zeigt, wie klar zwischen programmierbarem Geld und programmierbaren Zahlungen unterschieden werden kann. Beide Begriffe haben unterschiedliche Anwendungsfälle. Ersteres ist die Möglichkeit, DLT-basierte Token mit einer inhärenten Logik auszustatten. Letzteres bezieht sich auf automatisierte Zahlungen, die – selbst wenn sie durch DLT-basierte Smart Contracts ausgelöst werden – über programmierbares (DLT-basiertes) Geld oder nicht programmierbares Geld abgewickelt werden können.

Der E-Auto-Anwendungsfall ist ein gutes Beispiel für eine programmierbare Zahlung. Programmierbares Geld ist in diesem Fall jedoch nicht zwangsläufig notwendig. Langfristig liegt der große Vorteil von programmierbaren Zahlungen in Netzwerkeffekten: Sollten auch weitere Assets auf DLT-Systemen implementiert werden (z.B. Aktien, Immobilien, Rohstoffe) wird ein sehr einfacher Austausch zwischen den verschiedenen Assets ermöglicht – und das atomar innerhalb der gleichen Infrastruktur. Eine Unterteilung von programmierbaren Zahlungen und programmierbarem Geld könnte die Grundlage für die voranschreitenden Diskussionen über innovative, digitale Währungen wie Stablecoins, CBDCs und e-Geld auf Basis der Distributed-Ledger-Technologie (DLT) bilden.

Alexander Bechtel

Alexander Bechtel ist Koautor des Beitrags. Er verantwortet die Blockchainstrategie der Unternehmensbank der Deutschen Bank. Es ist ausserdem wissenschaftlicher Mitarbeiter an der Universität St. Gallen. Zu seinen Forschungsschwerpunkten gehören geldpolitische Fragestellungen und digitale Währungen.

Jonas Groß

Jonas Groß ist wissenschaftlicher Mitarbeiter an der Universität Bayreuth und Projektmanager am Frankfurt School Blockchain Center. Zu seinen Forschungsschwerpunkten gehören primär digitale Zentralbankwährungen (CBDC) und Stablecoin-Projekte wie Libra.

Prof. Dr. Philipp Sandner

Prof. Dr. Philipp Sandner ist Koautor des Beitrags. Er leitet das Frankfurt School Blockchain Center an der Frankfurt School of Finance & Management, das u.a. Implikationen der Blockchain-Technologie für Unternehmen und Wirtschaft analysiert und sich als Plattform zum Wissensaustausch für Entscheidungsträger, Start-ups, Technologie- und Industrieexperten sieht.