Der Paradigmenwechsel von Prozessorientierung hin zu Informations- und Kundenzentrierung verlangt ein innovatives Gesamtkonzept, wenn Finanzdienstleister eine leistungsfähige Basis für neue, differenzierende Geschäfts- und Betriebsmodelle schaffen wollen.

Intelligentes Banking der Zukunft zeichnet sich durch Informations- und Kundenzentrierung aus.

Die klassischen Geschäfts- und Betriebsmodelle von Finanzdienstleistern stoßen im Informationszeitalter an ihre Grenzen: Fragmentierte IT-Systeme, veraltete Prozesse, Silodenken und hohe Kosten der Digitalisierung gefährden die Kundenzentrierung und vor allem die Profitabilität. Daher braucht es einen Paradigmenwechsel hin zu informationsgetriebenen Strukturen für neue, differenzierende Geschäfts- und Betriebsmodelle mit signifikantem Potenzial für kurzfristige Effizienz- und Ertragssteigerungen. Wir nennen das: Intelligence-enabled Banking.

Finanzdienstleister in der Informationsökonomie

In der Informationsgesellschaft sind Daten die zentrale Dimension wirtschaftlichen Handels. Finanzdienstleister sind zwar traditionell fest in der Informationsökonomie verhaftet und daher grundsätzlich im Umgang mit großen Datenmengen erprobt. Angesichts des zuletzt exponentiellen Datenwachstums und neuer technologischen Möglichkeiten stoßen die althergebrachten, noch stark prozessorientierten Strukturen vieler Finanzdienstleister allerdings an ihre Grenzen. Die heutigen Prozesse und Technologien haben sich bereits im Rahmen der Bewältigung der regulatorischen Herausforderungen nach der Finanzkrise als Digitalisierungs- und Innovationsbremsen erwiesen.

Diese Situation droht sich zukünftig weiter zu verschärfen. Die aktuellen Strukturen dürften spätestens dann nicht mehr lebensfähig sein, wenn individuelle Lösungen zur Erfüllung der zunehmend steigenden (digitalen) Kundenbedürfnissen erforderlich werden. Auch Regulatoren werden immer anspruchsvoller und könnten schon bald eine 24/7-Überwachung von Adverse News im Hinblick auf einzelne Kunden verlangen.

In Zukunft werden Informationen daher immer mehr im Mittelpunkt stehen und durch Technologien der Künstlichen Intelligenz (KI) unterstützt werden. Intelligenzbasierte und kundenzentrierte Strukturen ersetzen zunehmend die prozessorientierten Strukturen. Dies erfordert jedoch einen Paradigmenwechsel, der zum zentralen Baustein für die nachhaltige Wettbewerbsfähigkeit von Finanzdienstleistern wird.

Künstliche Intelligenz und kundenzentrierte Strukturen

Künstliche Intelligenz hat zuletzt enorme Entwicklungssprünge gemacht und ist daher längst kein abstraktes Zukunftsthema mehr. Es sind konkrete Anwendungen, die bei Finanzdienstleistern inzwischen ganz oben auf der Vorstandsagenda stehen. Im Sinne der erfolgskritischen Kundenzentrierung wird es die wichtigste Aufgabe sein, eine leistungsstarke Plattform zur effizienten Akquisition, Zusammenführung und Verarbeitung von Kundendaten so zu nutzen, dass eine datengestützte 360-Grad-Sicht auf den einzelnen Kunden möglich wird.

Dies ist nicht nur der Ausgangspunkt für wertstiftende Marketing- und Vertriebsmaßnahmen oder die Entwicklung individualisierter Produkte und Services. Mithilfe von KI können auch im Compliance-Bereich (KYC, AML, Fraud) oder im Risikomanagement erhebliche operative Mehrwerte erzielt werden. Insgesamt werden dadurch nicht nur regulatorische Anforderungen effizienter erfüllt, sondern auch attraktive Rückzahlungsquoten und kurzfristige Ergebnisverbesserungen erzielt.

KYC-Prozess: 45 Stunden vs. 15 Minuten

Die Realität der Informations- und Datenverarbeitung im Finanzdienstleistungssektor ist derzeit noch meilenweit vom technisch schon Machbaren und zukünftig Erforderlichen entfernt. Das Beispiel einer europäischen Großbank zeigt, dass der KYC-Prozess für einen großen internationalen Firmenkunden wegen einer Vielzahl manueller Aktivitäten bei der Sammlung, Aufbereitung und Interpretation der Daten aktuell noch rund 45 Stunden dauert.

Trotz des hohen Zeitaufwands können die Vollständigkeit und Qualität der verarbeiteten Daten häufig nicht garantiert werden. Dieses Defizit beeinflusst die Entscheidungsfindung und gefährdet die ökonomische Nachhaltigkeit. Klar ist, dass ein solches Ergebnis weder den Effizienzzielen, noch den Erwartungen der Kunden an eine angemessene Reaktionsgeschwindigkeit gerecht wird.

Bei KI-basierten Enterprise Operating Models liegt der ermittelte Zeitbedarf für den gleichen Prozess hingegen bei weniger als 15 Minuten – bei höherer Ergebnisqualität. Dieser Vergleich zeigt die beeindruckende Leistungsfähigkeit und setzt die Zielmarke, die Geschäfts- und Betriebsmodelle mit Intelligence-enabled Banking erreichen können.

Veränderungen in Arbeitsweisen und Strukturen von Geschäfts- und Betriebsmodell

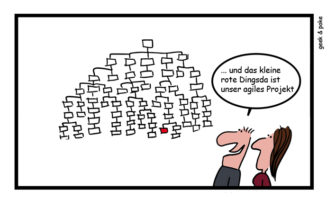

Zur Erzielung derartiger Effizienzsteigerungen mit Intelligence-enabled Banking sind informationsbasierte Strukturen erforderlich, die auch die Basis für eine kundenzentrierte Ausrichtung der gesamten Bankorganisation bilden. Die Planung, Steuerung und Kontrolle dieses Paradigmenwechsels ist allerdings hochkomplex. Er erfordert das Verlassen von alten und bewährten Pfaden.

Dies ist mit massiven Veränderungen in den Arbeitsweisen und Strukturen verbunden, die das gesamte Geschäfts- und Betriebsmodell einer Bank betreffen können. Daraus resultiert oftmals eine Vielzahl von Unsicherheiten und Hürden:

- Wie können Innovationen und Kooperationen angestoßen, orchestriert und integriert werden?

- Wie können Informationen und Lösungen statt Prozesse und Richtlinien in den Fokus gerückt werden?

- Wie lassen sich manuelle Datenbereitstellung und -verarbeitung durch automatisierte Systeme ersetzen?

- Wie lassen sich Knowhow-Bedarf und Einsatzgebiet von Mitarbeitern von standardisierten zu komplexeren/hochwertigeren Aufgaben mit stärkerem Entscheidungs-Fokus verschieben?

- Wie lässt sich die Zusammenarbeit von Mensch und Maschine organisieren, wenn zukünftige Betriebsmodelle deutlich stärker auf Mensch-Maschine-Kooperation setzen?

Um Missverständnissen vorzubeugen: KI wird Menschen auf absehbare Zeit nicht ersetzen, aber eine neue Zusammenarbeit von Mensch und Maschine erforderlich machen. Dabei werden Menschen eher einen Fokus auf Entscheidungsfindung, komplexe Analysen und Ergebnisinterpretation legen und als Eskalationsinstanz agieren. Maschinen werden ihren Fokus auf Datenbereitstellung, Strukturierung und Auswertung von Daten sowie Eskalationsweiterleitung an Menschen haben.

Im Ergebnis ergeben sich neue Aufgabenprofile, Effizienzsteigerungen und eine Reallokation von Ressourcen. Damit das volle Potenzial von Intelligence-based Banking entfaltet werden kann, muss also neben dem bloßen Einsatz von KI-Technologie auch ein effektives Change-Management erfolgen. Es ist wichtig, die gesamte Organisation unter Berücksichtigung der jeweiligen unternehmenskulturellen Begebenheiten mitzunehmen. Schließlich sind zu viele Prozesse betroffen, die zudem deutlich massiver und schneller transformiert werden als im Falle anderer Technologien.

Was das KI Enterprise Operating Model von BlackSwan kann

Um Wettbewerbsvorteile zu generieren, sollten der Paradigmenwechsel und die Neuausrichtung von Geschäfts- und Betriebsmodellen proaktiv angegangen werden. Der zentrale Erfolgsfaktor für dieses Vorhaben besteht in der Kombination von technischem Knowhow und Expertise im Management von KI-bezogenen Transformationsprojekten sowie dem Einsatz von KI-Technologie. Deloitte stellt mit Intelligence-enabled Banking hierfür in Kooperation mit dem Technologieanbieter BlackSwan Technologies ein innovatives Gesamtkonzept als integrierte Lösung bereit, die diese Kombination gewährleistet.

Die Technologie basiert auf dem KI Enterprise Operating Model von BlackSwan, welches seit 2018 in Europa im Einsatz ist. Die Markteinführung in Deutschland steht unmittelbar bevor. Der Aufbau des Systems fokussiert Informationen (und nicht Prozesse) und ist in vier Module mit nachfolgenden und direkt aufeinander abgestimmten Aufgaben gegliedert:

- Gravity Hub als leistungsstarke Daten-Akquisition-Maschine für strukturierte und unstrukturierte Daten aus internen und externen Quellen

- Cognitive Hub als leistungsstarke und umfassende Analyse-Maschine mit Einsatz modernerster KI-Verfahren (z.B. Natural Language Processing und Mustererkennung) samt Ableitung von Handlungsempfehlungen

- Discovery Hub als Explorations-Maschine zur Visualisierung von Daten, Analysen und Empfehlungen sowie als Schnittstelle für die Zusammenarbeit zwischen Mensch und Maschine

- Management Hub als Administrations-Maschine zur Konfiguration des Systems und zur Hinterlegung von Business Logiken und Policies im System

Das System ist modular aufgebaut, so dass laufend Erweiterungen und Anpassungen an den technischen Fortschritt möglich sind. Spezifische Lösungen für verschiedene Finanzdienstleistungen sind verfügbar und werden fortlaufend optimiert. Die ersten Ergebnisse im Betrieb sind bezüglich der Qualität und Effizienz außerordentlich beeindruckend (siehe z.B. KYC-Prozess).

Best of both worlds

Der Paradigmenwechsel hin zu informationsbasierten und von KI unterstützten Strukturen wird den Finanzdienstleistungssektor in den nächsten fünf bis zehn Jahren stärker verändern als dies in den letzten 20 Jahren geschehen ist – und das schließt die Finanzkrise explizit mit ein.

In Zukunft werden nur diejenigen Spieler erfolgreich sein können, denen die Transformation hin zu innovativen Geschäfts- und Betriebsmodellen auf Basis von Informationen und der Orchestrierung von Innovationen und Kooperationen gelingt.

Dr. Thorsten Gudjons

Dr. Thorsten Gudjons ist Koautor des Beitrags Er ist Partner bei Deloitte im Bereich Financial Services Solutions und Leiter FS Business Transformation und verfügt über langjährige Erfahrung in der Leitung von Projekten im FSI CIO/COO Umfeld, Erbringung von End-to-End Services sowie Lösungen zur Bewertung, Definition und Ausführung von Organisations- sowie IT Strategien.

Dr. Daniel Streit

Dr. Daniel Streit ist Koautor des Beitrags. Der Senior Consultant bei Deloitte arbeitet im Bereich Financial Services Solutions, FS Business Transformation und verfügt über relevante Projekterfahrungen in der digitalen Geschäftsmodell- und Produktentwicklung sowie der Anwendung agiler Methoden im Banken- und Finanztechnologie-Umfeld. Er ist Autor mehrerer Publikationen zur digitalen Transformation von Banken.