Wer sich für A entscheidet, verzichtet auf den Nutzen von B. Es gibt jedoch einen Ausweg aus diesen klassischen Opportunitätskosten – zumindest bei ungenutzten Kreditlinien. Neue Technologien und digitale Lösungen machen es möglich.

Wie Banken Opportunitätskosten durch ungenutzte Kreditlinien vermeiden können.

Es sind außergewöhnliche Zeiten, mal wieder – oder immer noch? Denn sind wir mal ehrlich: Die Bedingungen sind für die Bankenwelt seit der Finanzkrise nicht mehr wie früher. Zusätzlich hat sich die Lage mit Ausbruch der Covid-19-Pandemie noch einmal deutlich zugespitzt. Auf der einen Seite stehen die Unternehmen, die Liquidität benötigen und das vor allem schnell, möglichst unbürokratisch mit einem Höchstmaß an Flexibilität. Ihr oberstes Ziel ist es derzeit, Lieferketten genauso zu stabilisieren, wie das laufende Geschäft, sodass bestenfalls Kontokorrentlinien für Unternehmer noch attraktiv sind. Viele reguläre Kreditlinien bleiben hingegen – zumindest in Teilen – ungenutzt, weil in der aktuellen Situation in den meisten Führungsetagen an langfristige Investitionen kaum zu denken ist.

Dem gegenüber stehen auf makroökonomischer Seite die von den Zentralbanken und ihren Stabilitätsmaßnahmen produzierten Liquiditätsschwemme, die – mangels Alternativen – bei den meisten Banken und Sparkassen dafür sorgen, dass noch mehr der eingeräumten Kreditlinien ungenutzt bleiben.

Jede ungenutzte Kreditlinie produziert unnötige Kosten

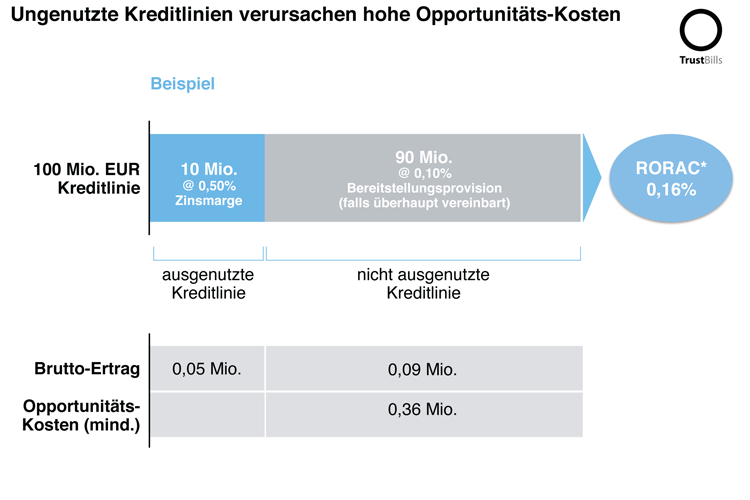

Wir alle wissen, Opportunitätskosten fallen an, sobald man sich für eine Variante und damit gegen eine andere Möglichkeit entscheidet. Gerade mit Blick auf ungenutzte Kreditlinien hilft es jedoch, sich diese Kosten anhand eines einfachen Rechenbeispiels mit fiktiven Zahlen einmal vor Augen zu führen.

Angenommen, einem Kunden wurde eine Kreditlinie in Höhe von 100 Millionen Euro eingeräumt, er nutzt aber lediglich 10 Millionen dieser Linie. Für die ungenutzten 90 Millionen Euro bekommt das Kreditinstitut also maximal eine Bereitstellungsprovision – falls überhaupt vereinbart –, die in der Regel bei etwa 0,1 Prozent liegt. Wenn nun die Zinsmarge für die genutzten 10 Millionen Euro 0,5 Prozent beträgt, liegt der Bruttoertrag bei 0,14 Millionen Euro, die Opportunitätskosten hingegen schon bei mindestens 0,36 Millionen Euro (Zinsmarge vs. Bereitstellungsprovision).

Ungenutzte Kreditlinien verursachen hohe Opportunitäts-Kosten bei Banken.

Wenn die Opportunitätskosten den Bruttoertrag derart deutlich überschreiten, besteht definitiv Handlungsbedarf. Allerdings ist der Rahmen begrenzt, in dem beispielsweise eine reguläre Sparkasse auf ihre Kunden einwirken kann, die Kreditlinien stärker zu nutzen. Geldinstitute müssen also ein wenig kreativer zu werden, um die Opportunitätskosten eigenständig zu senken.

Forderungs-Investor werden

Die gute Nachricht ist jedoch, dass es Mittel und Wege gibt, die gerade für Sparkassen nicht nur attraktiv sind, sondern auch sämtliche regulatorische Vorgaben erfüllen. Denn dank Digitalisierung und neuer Technologien hat sich mittlerweile eine der ältesten Assetklassen überhaupt aus ihrem Nischendasein befreit. Die Rede ist von Handelsforderungen, die mittlerweile über rechtsichere, transparente Handelsplätze binnen weniger Stunden an- und verkauft werden.

Doch wie passen offene B2B-Rechnungen nun zu ungenutzten Kreditlinien? Ganz einfach: Indem Sparkassen gezielt nach offenen Forderungen gegenüber jenen Kunden suchen, deren Kreditlinien nicht voll ausgeschöpft sind.

Alles eine Frage des Filters

Gut gemachte Markplätze verfügen in der Regel über sehr granulare Filter. Das heißt, ein Kreditinstitut kann nicht nur gezielt nach jenen Debitoren suchen, die selbst Kunde bei der Bank sind, sondern auch weitere Filter gemäß der eigenen Risikopolitik setzen – beispielsweise, dass nur bestätigte Rechnungen auf Basis eines unwiderruflichen Zahlungsversprechens als Investitionsziele in Frage kommen. Allerdings ist das kein Muss, auch ein „stiller“ Ankauf von Forderungen, also ohne dass die eigenen Kunden erfahren, wie die ungenutzte Kreditlinie monetisiert wird, ist mittlerweile auf den raffinierteren Plattformen möglich.

Der große Vorteil des Ankaufs von Forderungen der eigenen Kunden: Das Debitorenrisiko ist bereits bekannt und das Unternehmen im Rahmen des Kreditvergabeprozesses umfassend geprüft und bewertet. Als Sparkassen holt man sich also keine zusätzlichen, unbekannten oder gar unkalkulierbaren Risiken in die Bücher – im Gegenteil.

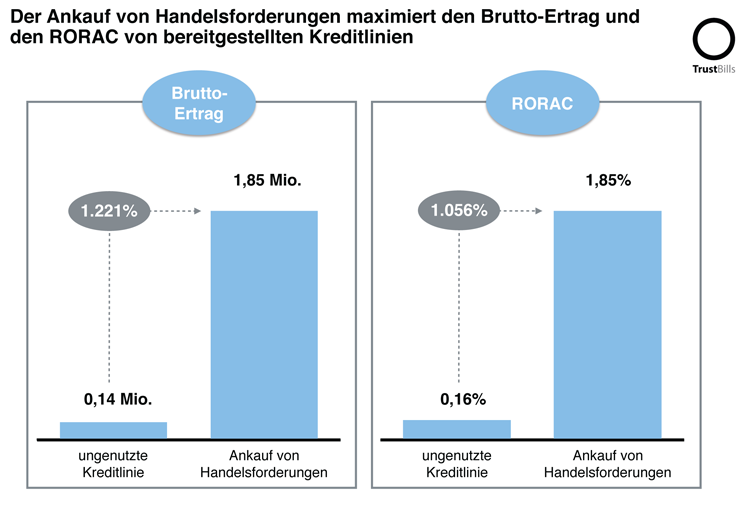

Im Schnitt können Sparkassen, die als Forderungskäufer auftreten, so einen revolvierenden jährlichen Brutto-Ertrag von 2 Prozent für den im Beispiel oben ungenutzten Teil der Kreditlinie erzielen. Bei 90 Millionen Euro ergibt das 1,8 Millionen Euro Ertrag. Der Return on Risk-Adjusted Capital (RORAC) steigt von 0,16 Prozent bei ungenutzter Linie auf 1,85 Prozent mit Forderungsankauf.

Der Ankauf von Handelsforderungen maximiert den Brutto-Ertrag und den RORAC von bereitgestellten Kreditlinien

Im Fall der Fälle

Ein guter Risikomanager gibt spätestens jetzt zu bedenken, dass ein Kunde jederzeit die Möglichkeit und vor allem das Recht hat, eine eingeräumte Kreditlinie ganz zu ziehen. Absolut berechtigt! Allerdings spricht dieser Einwand nicht gegen einen Forderungsankauf. Denn mittlerweile sind gut aufgestellte digitale Marktplätze nicht nur rechtsicher und transparent, sie ermöglichen auch den Weiterverkauf von Forderungen, wenn dieser notwendig werden sollte – Intra Day, versteht sich.

Der Forderungsankauf ist für Banken und Sparkassen also nicht nur eine attraktive Möglichkeit, Opportunitätskosten komplett zu umgehen, sie können so auch ihren Brutto-Ertrag schnell und unkompliziert erhöhen – in Zeiten sinkender Margen sicherlich kein unattraktives Argument. Besonders clever ist es außerdem, seine Kunden mit ins Boot zu holen – zumindest teilweise. Denn wer als Berater auf die Möglichkeit des Forderungsverkaufs aufmerksam macht, verschafft seinen Kunden Flexibilität für ihr Liquiditätsmanagement, da sie das Zahlungsziel maximal ausschöpfen können. Gleichzeitig bekommt der Lieferant des Kunden, also des Debitors, Zugang zu sofortiger und bilanzentlastender Liquidität. Der Forderungsverkauf stabilisiert also auch die Lieferketten, was in diesen unsicheren Zeiten letztendlich allen Akteuren zu Gute kommt.