Schweizer Betulichkeit? Von wegen. In Sachen Open Banking sind die Eidgenossen erfolgreicher. Während es außerhalb der PSD2-Regulatorik in Deutschland kaum Standards für APIs gibt, agiert man dort dereguliert und pragmatisch.

Einer der entscheidenden Erfolgsfaktoren für Open Banking ist die Zusammenarbeit mit Drittanbietern.

Zu den derzeit meistdiskutierten Themen in der Finanzfachwelt zählt sicherlich das Thema Open Banking. Der Zugang von dritten Parteien zu Kunden- und Transaktionsdaten hat den Markt für Finanzdienstleistungen grundlegend verändert. Kaum ein Akteur bezweifelt, dass die Bereitstellung beziehungsweise Entwicklung von APIs für die Kooperation mit Drittanbietern zu einem Innovationsschub im Banking führen wird. Bereits heute verfolgen die ersten Banken und Finanzdienstleister konkrete Open-Banking-Initiativen zur Flexibilisierung ihrer IT und der Monetarisierung von Kundendaten.

Ansätze für Open Banking made in Germany

So bieten beispielsweise die Sparkassen-Finanzgruppe und die Deutsche Bank mit eigens entwickelten APIs Zugriff auf bankfachliche Funktionen ihrer Häuser. Beide Institute setzen auf weitgehende Offenheit in der Zusammenarbeit mit Drittanbietern, um ihren Privat- und Firmenkunden die Option auf möglichst viele attraktive und innovative Produkte und Dienstleistungen zu eröffnen.

Einen anderen Ansatz verfolgt etwa das Vergleichs- und Maklerportal Check24 mit seiner neu gegründeten Banktochter C24 Bank. Auf Basis einer Open-Banking-Plattform können Kunden dort ein Girokonto von Check24 nutzen und auf diverse weitere Produkte von Partnern des Portals zugreifen. Durch dieses Kooperationsmodell kann Check24 die Plattform schnell ausbauen das Angebot entsprechend stark erweitern, ohne auf ein eigenes Customer Interface verzichten zu müssen.

Fehlende Initialzündung

Nahezu alle derzeitigen Open-Banking-Initiativen in Deutschland setzen auf dezentrale Plattformen beziehungsweise APIs. Einheitliche, also institutsübergreifende Schnittstellen beziehungsweise Schnittstellendefinitionen sucht man noch vergeblich – einzige Ausnahme ist die XS2A-Schnittstelle, getrieben durch die PSD2-Regulatorik und die Etablierung des Berlin Group Standards. Neben der vergleichsweise aufwendigen Wartung der APIs durch die jeweiligen Institute stellt der dezentrale Ansatz insbesondere Drittanbieter vor die Herausforderung, sich individuell mit der Schnittstelle jeder einzelnen Bank für die Anbindung der eigenen Lösung auseinandersetzen zu müssen.

Einheitliche, also zwischen den Instituten abgestimmte Standards für Open Banking APIs könnten den Markt hier deutlich beflügeln und letztendlich auch institutsübergreifend ersten businessseitig getriebenen Use-Cases zum Durchbruch verhelfen.

Hier lohnt sich ein Blick in die Schweiz. Während auf europäischer Ebene einheitliche Standards für APIs wie im Fall der XS2A maßgeblich von der Regulatorik getrieben sind, so werden in der Alpenrepublik über die schweizerische Bankiervereinigung (SBVg) zwar Empfehlungen ausgesprochen, eine Verpflichtung zur Marktöffnung der Banken an Drittanbieter gibt es jedoch nicht. Es sind die Finanzinstitute selbst, die entsprechende Standards gemeinsam mit Drittanbietern definieren und aus dem Markt heraus gefragte Use-Cases erkennen.

Zentrale Open Banking Plattform

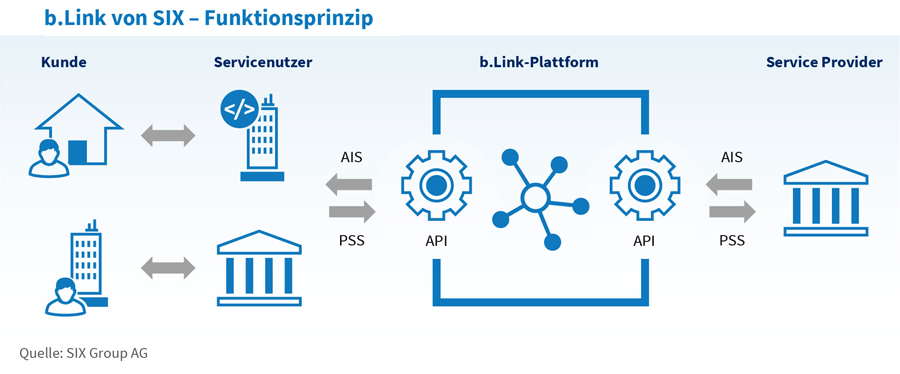

Neben dem klassischen dezentralen Modell, in dem Banken eigene, für sich alleinstehende Schnittstellen anbieten, setzt sich in der Schweiz unter anderem die Idee einer zentral geführten Open Banking Plattform durch. Der Grundgedanke dahinter ist so einfach wie einleuchtend: Banken sowie Drittanbieter werden einmalig an das System angebunden – mit jeder einzigen Anbindung werden also alle Teilnehmer gleichzeitig abgedeckt. Getrieben durch die bankeneigene SIX Swiss Infrastructure and Exchange (SIX) wird das wohl prominenteste Plattform-Modell b.Link angeboten. Neben der technischen Bereitstellung der Plattform werden auch die Schnittstellenspezifikationen vorgegeben und laufend weiterentwickelt.

Bei b.Link können Teilnehmer beide Rollen einnehmen, also als Service Provider Kontoinformationen bereitstellen und als Servicenutzer Kontoinformationen von Drittbanken beziehen. Grundsätzlich können alle auf der Plattform zugelassenen Teilnehmer untereinander Daten austauschen.

Service Provider – Drittanbieter oder Finanzinstitut – stellen einen bestimmten Service zur Verfügung, beispielsweise Kontoinformation oder Zahlungseinlieferungen. Der Service User – Drittanbieter oder Finanzinstitut – nutzt die vom Provider angebotene Dienstleistung. Ein Teilnehmer also kann beide Rollen einnehmen.

Die Vorteile dieses Modells zeigen sich insbesondere in zwei Punkten:

- Alle Teilnehmer der Plattform durchlaufen zwingend einen einheitlichen Zertifizierungsprozess, bei dem die technische Implementierung der API Spezifikation sowie Sicherheitsaspekte geprüft werden. So ist sichergestellt, dass alle Beteiligten technisch dieselbe Sprache sprechen und vertrauenswürdige Partner sind.

- Für alle Teilnehmer gilt zudem ein einheitliches Vertragswerk, welches ebenfalls die SIX zur Verfügung stellt.

Des Weiteren gestaltet sich die Wartung der Schnittstelle einfacher, da Änderungen für alle gelten und Spezialfälle somit ausgeschlossen sind. Die Teilnahme an der Plattform bedeutet jedoch keineswegs eine bedingungslose Akzeptanz aller Drittanbieter oder Banken: Hier machen die Institute nach wie vor selbst die Spielregeln und können einzelnen Playern auch den Zugriff auf die eigenen APIs über die Plattform verweigern.

Interessante Eigendynamik mit OpenWealth-Initiative

Wie die Europäer mit PSD2 ist auch die Schweiz mit Kontoinformations- und Zahlungsauslösediensten gestartet. Eine erste Initiative zur Standardisierung dieser APIs lieferte die Swiss Fintech Innovations (SFTI) mit der Veröffentlichung ihrer Common API. Später bildeten sich weitere Communities, wie das Beispiel OpenBankingProject zeigt. Dieses verfolgt – anders als b.Link – einen Open Source-Gedanken und bringt interessierte Player an einen Tisch.

Neben gemeinschaftlichen Vorhaben gibt es aber auch Open-Banking-Vorstöße einzelner Institute, wie aktuell etwa die St. Galler Kantonalbank mit ihrer Initiative OpenWealth. Die OpenWealth-API stellt in einem ersten Schritt Informationen zu Wertpapieren beziehungsweise Anlageprodukten einzelner Kunden zur Verfügung. Zukünftig sollen sich dann auch Wertpapieraufträge über die Schnittstelle übermitteln lassen.

Mit der immer weiter steigenden Anzahl an Interessenten wurde aus der OpenWealth-Initiative nun die Open Wealth Association, welche bereits eine erste Version ihrer API-Spezifikation veröffentlichte. Den bisherigen Teilnehmern schien es ein besonderes Bedürfnis zu sein, auch diesen neuen API Standard über eine zentral geführte API-Plattform bereitzustellen. So ergab sich mit der SIX als natürlichen Partner eine neue Kooperation mit dem Ziel, den OpenWealth-Standard auf die b.Link Infrastruktur zu heben, um so von den Vorteilen einer zentral betriebenen Open Banking Plattform profitieren zu können.

Das Beispiel der St. Galler Kantonalbank und Open Wealth zeigt, dass sich aus businessseitig getriebenen Initiativen schnell entsprechende Open Banking Communities bilden können, die von gemeinsamen Schnittstellenstandards und gegebenenfalls auch einer gemeinsamen Open Banking Plattform profitieren können.

Blaupause für den deutschen Markt

Die derzeit noch sehr überschaubare Szene der Open Banking Initiativen in Deutschland könnte durch die Bildung ähnlicher Communities wie in der Schweiz einen deutlichen Schub erfahren. Um der kollaborativen Technologie aber letztlich zum Durchbruch zu verhelfen, müssen sich die Finanzinstitute auch ein Stückweit von ihrem Primat des Gefahrendenkens verabschieden. Denn Open Banking bietet etablierten Instituten mehr Chancen als Risiken. Durch die Modularisierung können sich IT-Dinosaurier mit monolithischen Daten-Silos in moderne IT-Infrastrukturen mit flexiblen Schnittstellen verwandeln.

Banken entwickeln sich zunehmend zu IT-Unternehmen mit tiefem bankfachlichem Know-how. Open Banking bietet somit auch die Chance, Bankfachlichkeit in branchenfremde Wertschöpfungsketten zu integrieren. Die Bankgeschäfte von Morgen finden zunehmend am Point-of-Sale statt, ohne dass der Kunde diese überhaupt als Bankdienstleistungen wahrnimmt. Open Banking bietet hier die bestmögliche Grundlage, damit Banken in genau den Ökosystemen Geschäfte machen können, in denen sich die Menschen bewegen. Damit diese Vision Wirklichkeit wird braucht es mehr businessseitige Use-Cases. Allein die Europäische Gesetzgebung kann dies nicht verordnen. Hier sind die Open-Banking-Initiativen und Communities aus der Schweiz ein sehr interessanter Ansatz. Sie bringen Vorteile für alle Teilnehmer und schaffen die technologische Basis für eine offene und moderne Bank der Zukunft, die sich in alle Lebensbereiche des Kunden integrieren kann.

Das Hamburger Beratungs- und Softwarehaus PPI AG hat eine Studie zu Open Banking Plattformen durchgeführt. Interessenten können detaillierte Ergebnisse sowie weitere Informationen zu Marktchancen durch Open Banking auf der Webseite der PPI AG kostenlos anfordern: www.ppi.de/studie-open-banking