Banken in Deutschland investieren in digitale Plattformen. Die Krux an der Sache: Sie stellen ihr Ankerprodukt, das Girokonto, ins Zentrum und erweitern diesen Orbit um weitere Produkte. Diese Strategie wird jedoch nur bei zwei bis drei Instituten aufgehen.

Digitale Ökosysteme ermöglichen mehr Kundenorientierung.

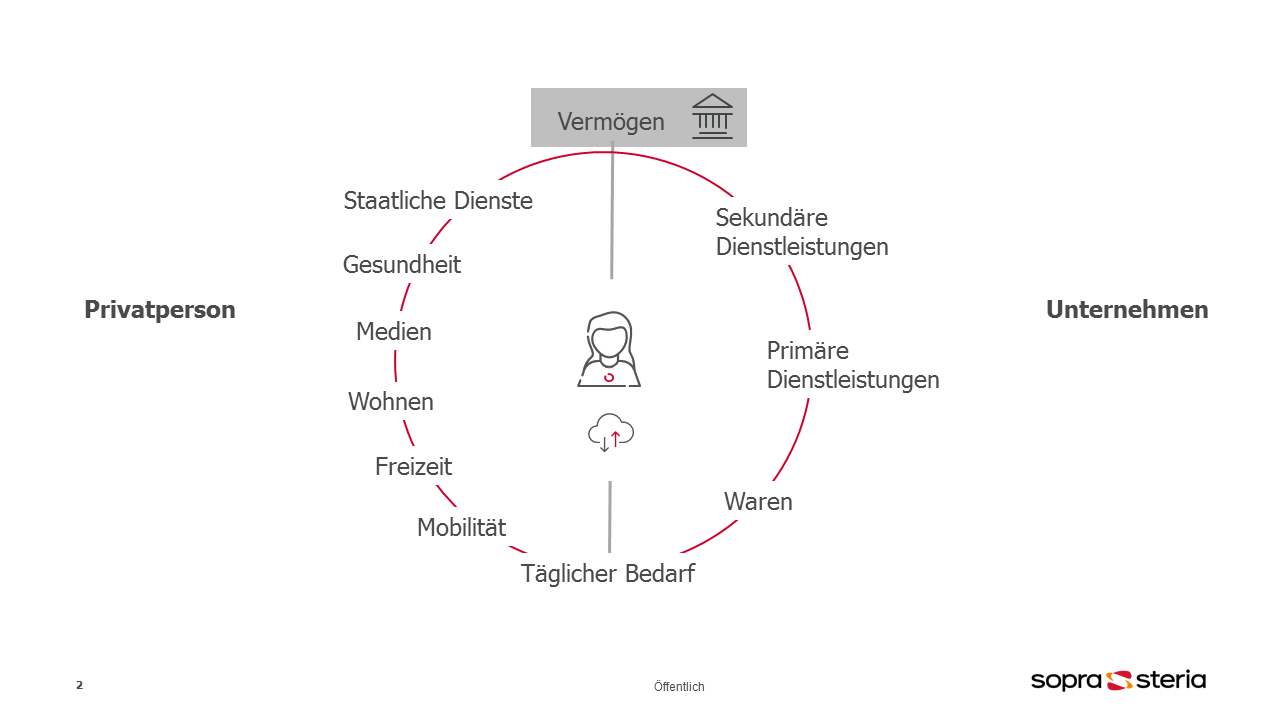

Typische Ökosystemstrategien von Banken sind produktzentriert. Alles kreist um das Konto: Beratung, Kredite, Zahlungsverkehr, weitere Angebote wie Brokerage und Geldanlage sowie zunehmend auch branchenfremde Leistungen wie Immobilienvermittlung und Kfz-Marktplatz bilden den Orbit um das Konto herum.

Kunden, privat oder Firma, wirken in diesem Plattformuniversum wie Asteroide, die von dem gewichtigen Sortiment angezogen werden und dort verweilen sollen.

Finanz-Ökosystem – typische Zentrierung um das Girokonto.

So einen Finanzkosmos aufzubauen und zu betreiben erfordert Größe, Markenstärke und viele Investitionen in Partner und Know-how. Die Strategie eignet sich somit nur für eine begrenzte Anzahl von Banken. Die Frage ist: Was machen die anderen? Eine Möglichkeit: Sie verschwinden. Und das erleben wir. Die Zahl der Banken in Deutschland rutscht bis 2025 unter die Marke von 500, so eine Expertenprognose. 2004 waren es noch rund 2.400. Durch die COVID-19-Pandemie beschleunigt sich der Rückgang, weil selbst eingefleischte Filialgänger unter den Kunden Onlinebanking nutzen müssen und sich damit daran gewöhnen. Der Wettbewerbsvorteil der Fullservice-Hausbank um die Ecke schmilzt.

Es gibt wichtigere Dinge als Finanzen

Damit am Ende nicht nur zwei bis drei Banken übrigbleiben, wird es darauf ankommen, dass andere Institute ihre bisherigen kontozentrierten Strategien über Bord werfen – wenn sie relevant bleiben wollen. Es geht nicht darum, eine schöne neue Plattformwelt zu erschaffen, an die ihre Kunden andocken. Es geht darum, Teil der Ökosysteme der Kunden zu werden.

Das erfordert Demut: Es ist ein Trugschluss zu glauben, dass sich Kunden gerne in Offline- oder Online-Bankfilialen aufhalten. Das zeigen die ernüchternden Erfolge der Flagship-Konzepte mit Coffeehouse-Atmosphäre und kostenfreiem WLAN. Die Kunden wollen eine schnelle Finanzierung, eine schnelle Überweisung und sich dann wieder mit wichtigeren Dingen im Leben befassen. Die Finanzen sind nicht der Nabel der Kundenwelt.

Der Platz der Banken sind die Ökosysteme der Kunden

Es gibt allerdings für Kunden auch wichtigere und schönere Dinge als den Haus- oder Autokauf, Import- und Exportformalien oder der Waren- und Dienstleistungseinkauf sowie die sichere und zuverlässige Aufbereitung von Zahlen und Berichten für das Finanzamt. Zudem suchen sie immer nach Ideen, Leistungen und Lösungen, um ihre Familie, Freunde oder ihre eigenen Kunden glücklich zu machen. Banken besitzen hier Anknüpfungspunkte, Plattformen und die Ökosysteme der Kunden zu gestalten. Voraussetzung: Finanzen stehen nicht im Mittelpunkt.

Bankdienstleistungen lassen sich jedoch hervorragend vernetzen. Ein Mittelständler, der seine Maschinen finanzieren muss, möchte unter Umständen eine Handelsfinanzierung unkompliziert bereitstellen. Wenn eine Bank sich hier zurücknimmt und sich als wichtigen Teil eines fremden Ökosystems begreift, hat sie einen großen Wettbewerbsvorteil.

Geschäftsmodell und Mindset müssen sich dafür erweitern – weg vom in sich geschlossenen Finanzkosmos hin zum Ökosystem mit den Kunden in der Mitte. „Wir sind zweckorientierte Institutionen und nicht produktgetriebene Banken“, schreibt Dr. Peter Bosek, CEO der Erste Bank in Österreich, in einem Beitrag für das Buch „Köpfe der digitalen Finanzwelt“.

Darüber hinaus sollten Banken ein Verständnis entwickeln, dass die Daten, die ihnen Kunden geben, einen Wert haben, den sie wiederum im Sinne des Kunden gebrauchen können. Es ist kein Zufall, dass datengetriebene Plattformen bei den Börsenwerten für jeden einzelnen Kunden vordere Plätze belegen. Jeder Kundenkontakt bedeutet harte Fakten, und allein über Mobile Banking nehmen Kunden im Durchschnitt fasst zweihundert Mal im Jahr Kontakt zu ihrer Bank auf. Banken sollten die Kontakte als Gespräche begreifen, die ihnen wertvolle Hinweise liefern, ihre Kunden und ihr Ökosystem zu verstehen. Die Datenanalyse zu vernachlässigen bedeutet, ein Berater hört im Jahresgespräch mit dem Kunden einfach weg.

Banken sollten digitale Kundenkontakte als Gespräche begreifen, die ihnen Hinweise liefern, Kunden und ihr Ökosystem zu verstehen.

Ein bisschen Umdenken reicht nicht

Die Bereitschaft, sich mit solchen Ansätzen zu beschäftigen, ist unterschiedlich stark ausgeprägt. In der Bankenlandschaft gibt es verhaltene Entwicklungen in Richtung Systemwandel. Ziel der Genossenschaftsbanken ist es zum Beispiel, regionale digitale Ökosysteme zu entwickeln. Dort sollen Kunden beispielsweise passend zu einer Baufinanzierung gleich die notwendigen Handwerkerleistungen erhalten. Die Handwerker sind im Idealfall Firmenkunden einer VR-Bank. Die Bank bringt so Angebot und Nachfrage zusammen, fährt also eine ähnliche Marktplatzstrategie wie Amazon, nur regional.

Für den großen Wurf sollten Banken einen Blick über den Tellerrand entwickeln und sich neue Kompetenzen aufbauen. Eine Bankberaterin der Zukunft, die mittelständische Industrieunternehmer im Portfolio hat, sollte mit ihren Kunden auf Augenhöhe über die Automatisierung von Finanzströmen in smarten IoT-Fabriken sprechen können. Im Idealfall gibt ihr die Bank für ihre Firmenkunden passende Leistungsmodule an die Hand, um sowohl Forderungen wie auch Verbindlichkeiten an deren Kunden tatsächlich sofort begleichen zu können. Im Hintergrund optimiert die Bank das Cash Management ihrer Kunden. Technologien helfen bei der Vertrauensbildung, indem sie Transparenz über neue potenzielle Partner in Fernost oder Afrika schafft und damit Investitionen absichert.

Drei ideale Partnertypen

Kaum eine Bank wird jetzt eine Plattform mit dem Kunden im Zentrum aus dem Boden stampfen können. Dafür fehlt den meisten der Spielraum, Bekanntheit und Vertrauen, Daten und Plattform-Know-how aus dem Cashflow zu finanzieren. Aber es gibt Partner mit denen Banken zusammenarbeiten können. Es gibt viel Geld im Markt, das investiert werden möchte und starke Marken. Dazu zählen die großen Handelsketten, Elektronik- und Konsumgüterhersteller sowie Modelabels. Von deren Reputation können weniger bekannte Banken profitieren, indem sie deren Produkte durch Finance-Elemente besser machen.

Ein zweiter attraktiver Partnertyp sind Unternehmen mit vielen Daten, die sich mit den Kontaktpunkten der Banken verknüpfen lassen. Dazu gehören Telekommunikationsdienstleister, Transport- und Logistikunternehmen und Anbieter von Loyalty-Programmen. Auch mit diesen Partnern und deren Kunden gibt es jede Menge Überschneidungen und Produktnischen für Finanzdienstleister.

Und es gibt die Partner mit dem Plattform-Gen wie die großen Internetkonzerne und sozialen Netzwerke. Deren Vorsprung auf dem Gebiet der Prozessexpertise aufholen zu wollen, wäre unwirtschaftlich. Aber es gibt Dinge, die Banken für deren Kunden tun können: Sowohl ING als auch Goldmann positionieren sich beispielsweise als Zulieferer, die mit exzellenten Produkten an diese lukrativen Ökosysteme andocken.

Banken werden unsichtbarer, aber nützlicher

Entscheidend für den Weg nach vorne ist: Heraustreten aus dem eigenen Ökosystem, Horizont erweitern, Perspektive wechseln. Viele aktuelle Umbaumaßnahmen könnten konsequenter ausfallen: Sobald sich aktuelle Veränderungen ergeben, stoppen viele Institute ihre langfristigen Transformationsprojekte und verfallen in Aktionismus. Diesem Impuls sollten Entscheider häufiger widerstehen. Das traditionelle Bild der Finanzzentren mit Glasfassaden, Menschen in Anzügen und klassisch formatierten Finanzprodukten ist in die Jahre gekommen. Als Player in den Ökosystemen der Kunden sind sie womöglich nicht mehr ganz so stark sichtbar, dafür aber umso wertvoller.