Viele Banken und Sparkassen haben die Preise für ihre Leistungen zuletzt massiv erhöht und dabei eine erstaunliche Kreativität und Innovationsfreude unter Beweis gestellt. Doch kann diese Strategie wirklich die Ertragsprobleme der Branche lösen? Zweifel erscheinen angebracht.

Der falsche Preis für ein Bankprodukt kann über die Zukunft der Kundenbeziehung entscheiden.

Preise für Finanzdienstleistungen stehen im Blickpunkt der Öffentlichkeit und sollten daher sorgfältig und mit Bedacht gewählt werden. Als Reaktion auf niedrige Zinsen und geringere Margen drehen Banken und Sparkassen seit fünf Jahren massiv an der Gebührenschraube. Vor allem im Girokonto-Bereich wurden die Preise deutlich erhöht. Im vergangenen Jahr haben unter anderem die Commerzbank, die Deutsche Bank und die Postbank die Gebühren rund um das Produkt Girokonto heraufgesetzt.

Und einer Studie von Sopra Steria Consulting zufolge plant die Hälfte aller Institute weitere Preiserhöhungen. Vor allem Genossenschaftsbanken und Großbanken denken demnach überdurchschnittlich oft über neue Gebühren oder Erhöhungen bestehender Gebühren nach. Aber auch Sparkassen sind in dieser Hinsicht äußerst phantasiereich.

Vergleichsweise günstige Bankpreise in Deutschland

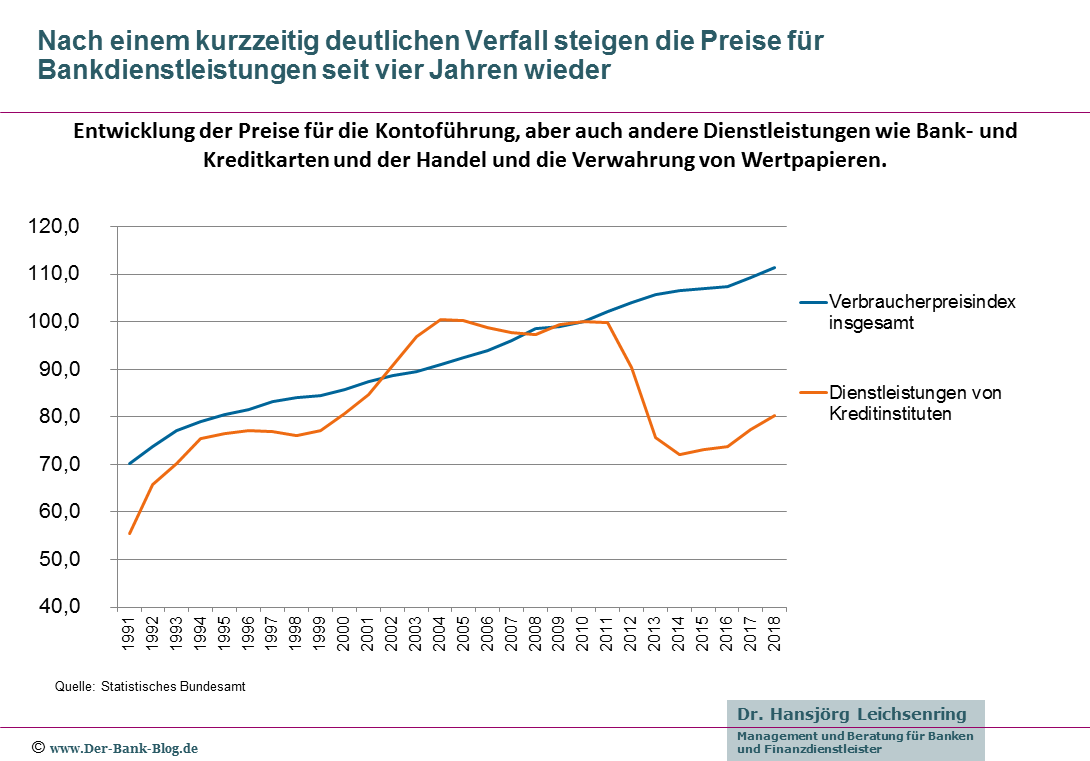

Seit jeder sind die Preise für Bankleistungen in Deutschland günstig. Deutlich wird dies, wenn man deren Entwicklung im Vergleich zur allgemeinen Preissteigerung betrachtet.

Demnach sind die Kosten zwischen 2011 und 2014 im Vergleich zu den Gesamtkosten der Lebenshaltung deutlich gefallen und seitdem erst langsam wieder angestiegen.

Der Vergleich zeigt, dass die allgemeine Preissteigerung deutlich höher ausfällt als die im Bereich Bankleistungen.

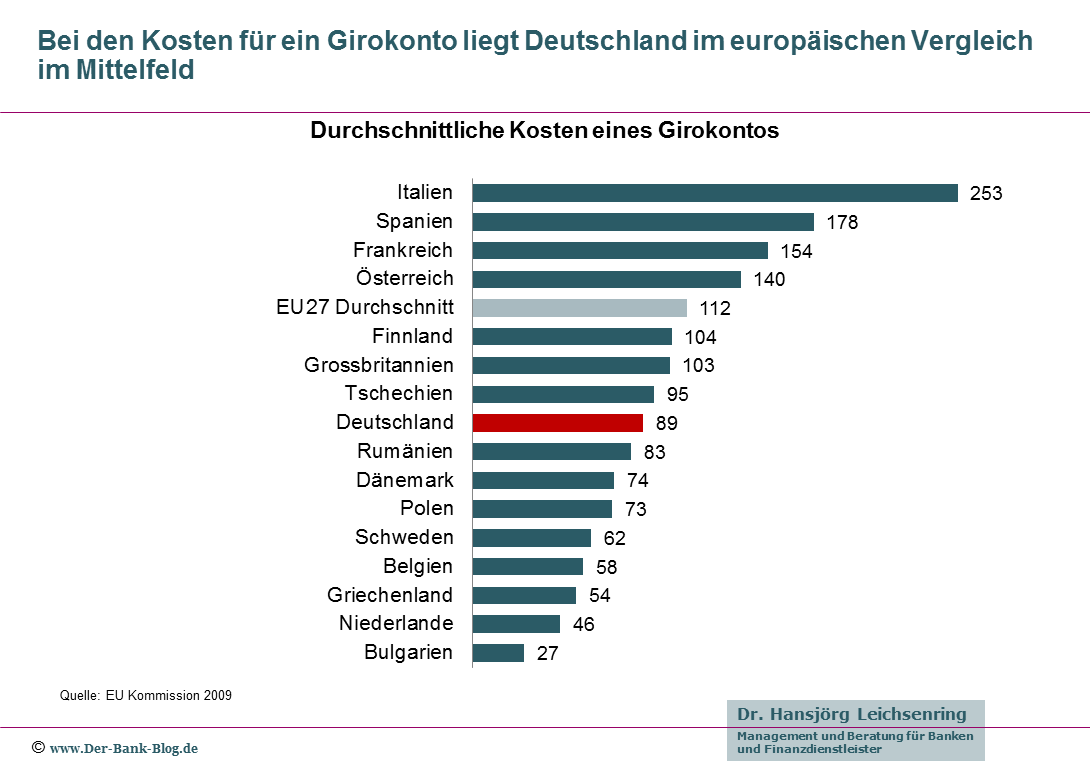

Nach einer EU-Studie liegt Deutschland bei den Kosten eines Girokontos im Vergleich zu anderen europäischen Ländern im (eher unteren) Mittelfeld.

Die durchschnittlichen Kosten für ein Girokonto im Vergleich europäischer Länder.

Allerdings stammt die Erhebung aus dem Jahr 2009. Die Europäische Kommission plant demnächst eine Neuauflage, um zu analysieren, welchen Effekt die bisherigen Maßnahmen wie z.B. PSD2 gebracht haben.

Gestiegene Kosten für Girokonten

Nach einer Erhebung des Online-Vergleichsportals biallo.de bieten derzeit nur noch 29 Geldinstitute ein vollkommen gebührenfreies Kontomodell. 100 weitere gelten als „fast“ kostenlos oder sind an bestimmte Bedingungen geknüpft, wie Mindestgeldeingang oder Durchschnittsguthaben. Die Studie veranschlagt den Durchschnittspreis für ein Girokonto, das nur Überweisungen und Zahlungen per Bankkarte ermöglicht, auf jährlich 77,40 Euro. Das entspräche allerdings in etwa unverändert dem 2009 von der EU ermittelten Wert.

Demgegenüber veranschlagt Stiftung Warentest 60 Euro p.a. als angemessenen Preis für die Abwicklung von Buchungen, das Bereitstellen von Geldautomaten, Beratung sowie sicherer Technik fürs Online Banking.

Erfindungsreichtum kennt keine Grenzen

Fakt ist, dass viele Institute in den letzten drei Jahren ihre Girokontopreise angehoben haben. Fakt ist auch, dass bei der Erhebung von Gebühren rund um das Girokonto ein erstaunlicher Ideen- und Erfindungsreichtum von Banken und Sparkassen zur Entfaltung kommt. Neben Grund- und Basispreisen fallen bei vielen Instituten – selbst in vermeintlichen Pauschalpreismodellen – zusätzliche Kosten für Girocard oder Kreditkarte an. Unverändert gibt es auch noch Preismodelle, bei denen jeder Buchungsposten bepreist wird.

Spannend und vor allem intransparent für den Kunden wird es indes bei der Vielfalt der Preise für Nebenleistungen rund ums Girokonto. Dabei wird munter sogar Geld für die Nutzung digitaler Kanäle verlangt, egal, ob in der SB-Zone, für Online Banking oder für Mobile Banking. Man vertraut offensichtlich darauf, dass die Einzelgebühren in der Masse der Buchungen untergehen und der Kunde sie nicht bemerkt, zumindest aber stillschweigend hinnimmt.

Hier eine kleine Auswahl:

- Anforderung einer Karten-PIN,

- Ausdruck von Kontoauszügen am Kontoauszugsdrucker,

- Barauszahlungen an der Kasse,

- Beleglose Überweisung an einem SB-Terminal,

- Beleghafte Überweisungen,

- Einrichten oder Ändern eines Dauerauftrags,

- Telefonisch aufgegebene Überweisungen,

- Online Überweisungen per Listen-TAN,

- Online Überweisungen per SMS-TAN,

- Scheckeinreichung,

- Aufladen der Geldkarte.

Das Problem vieler Kreditinstitute mit Preiserhöhungen

Wie einfach es ist, von preislichen Fehlentscheidungen abzurücken, zeigen die offiziellen Zahlen der Postbank. Demnach hat das Institut durch die Abschaffung des Gratiskontos bis zu 200.000 Kunden verloren. Allerdings würde die Kundenzahl inzwischen wieder ansteigen und die Kunden würden für das Girokonto bezahlen. Mit anderen Worten: Man muss sich nur trauen!

Solange es im Markt allerdings kostenlose Konten gibt, kommt es auch darauf an, womit sich ein Institut beim Kunden profilieren kann, wenn es Preise anheben will. Die hier vor kurzem dargestellte Fallstudie zur Preiserhöhung der Hamburger Sparkasse zeigt, wie wichtig es sein kann, Kunden interne Ausweichmöglichkeiten zu bieten. Die Haspa macht dies durch unterschiedliche Konto- und Preismodelle.

Die meisten Banken und Sparkassen haben in der Vergangenheit allerdings bisherige differenzierte Preismodelle komplett durch kostenlose oder pauschal bepreiste Modelle ersetzt, ohne dem Kunden eine Wahl zu überlassen. Damit haben sie das Problem, dass Preiserhöhungen immer auf alle Kunden durchschlagen und es keine Ausweichmöglichkeit innerhalb des Instituts gibt. Das rächt sich, denn solange es im Markt noch vollkommen kostenlose Konten gibt, werden diese umso interessanter, je höher der bisherige Preis steigt.

Zahlungskontengesetz schafft mehr Transparenz

Seit kurzem sind Kreditinstitute durch das Zahlungskontengesetz verpflichtet, ihren Kunden einmal jährlich eine Auflistung der Girokonto-Kosten zur Verfügung zu stellen. Die BaFin hat dazu eine entsprechend standardisierte Entgeltinformation veröffentlicht, die 18 verschiedene Dienstleistungsmerkmale samt Erläuterungen enthält. Vergleichsportale werden dies offensiv nutzen und Kunden zu einem Wechsel animieren. Zudem können sie sich zertifizieren lassen, um damit zu belegen, dass ihr Vergleich die Anforderungen des Zahlungskontengesetzes erfüllt.

Allerdings sind in der BaFin-Auflistung längst nicht alle der oben aufgeführten Entgeltvarianten enthalten. Insofern wird es weiterhin eine partielle Intransparenz geben, der die Informationen im Vorfeld eines Wechsels erschwert.

Preis und Kundenzufriedenheit

Der Ärger über schlechte Qualität dauert noch an, nachdem die Freude über den günstigen Preis schon lange in Vergessenheit geraten ist. – Benjamin Franklin

Zahlreiche Umfragen belegen, dass der Preis bei der Kundenzufriedenheit nicht an erster Stelle steht. Ein Blick in Bewertungsportale zeigt dies deutlich: Es ist extrem selten, dass jemand fünf Sterne vergibt und dann in der Begründung etwas schreibt wie „Das Produkt war nicht perfekt, es war nicht genau das, was ich brauchte, aber es war wirklich billig.“ Genauso selten sind Einträge wie „Das ist großartig und löste alle meine Probleme, aber ich vergebe nur drei Sterne, weil es einen hohen Preis hatte.“

Um Kundenzufriedenheit zu erzielen sind zwei Elemente wichtig:

- Nutzenstiftende Versprechen und

- deren Einhaltung.

Der Preis bleibt zwar ein wichtiger Faktor im Wettbewerb. Banken und Sparkassen sollten daher Preise zwar so niedrig wie möglich wählen, gleichzeitig aber so hoch, dass gegebene Versprechen problemlos eingehalten werden können.

Die Freude über einen günstigen Preis ist schnell verflogen. Gebrochene Versprechen hallen hingegen noch lange nach.