Der LIBOR gilt als wesentlicher Index an den internationalen Finanzmärkten, doch umfassende Manipulationsfälle sorgten für das Aus des beliebten Referenzzinssatzes. Finanzdienstleister sollten sich besser heute als morgen mit Alternativen auseinandersetzen.

Der Referenzzinssatz LIBOR (London Interbank Offered Rate) wird ende 2021 abgeschafft und spätestens ab 1.1.2022 gelten alternative Leitzinsen.

Die Abschaffung des aktuell noch geltenden LIBOR-Zinssatzes bedeutet eine riesige Herausforderung für die Finanzmärkte weltweit. Finanzverträge im Wert von 350 Billionen USD beziehen sich momentan weltweit auf diesen Zinssatz. Finanzdienstleister wie auch Banken sind nun verpflichtet, bis Ende Dezember 2021 alle Verträge, die den LIBOR als Referenzzinssatz nennen, auslaufen zu lassen und im selben Zuge neue Verträge aufsetzen, die einen alternativen Referenzzinssatz verwenden. Das Enden des LIBOR ist nicht neu. Aber für viele scheint die Deadline noch in weiter Ferne, weshalb nur wenige Finanzinstitutionen angefangen haben, sich wirklich darauf vorzubereiten. Doch der Prozess kann sehr langwierig und hochkomplex sein. Banken und auch alle anderen betroffenen Organisationen sollten nicht mehr länger mit den Vorbereitungen warten, um noch einen reibungslosen Übergang gewährleisten zu können.

Übergangsprozess der LIBOR-Abschaffung

Der Übergangsprozess wird bei vielen Finanzinstitutionen folgendes beinhalten: das Aufstellen von spezialisierten Teams, das Sortieren riesiger Dokumentenmengen, die Einführung neuer Technologien, die Neuverhandlung bestehender Vertragsvereinbarungen und die Entwicklung völlig neuer Finanzprodukte. Um Risiken jedweder Art wie finanzielle Risiken, Verstöße gegen Rechts- und Compliance-Vorschriften oder Betriebsstörungen möglichst zu vermeiden, ist eine frühzeitige und sorgfältige Vorbereitung von maßgeblicher Bedeutung. Vorausschauende Planung erleichtert auch einen reibungslosen Ablauf für die Kunden und trägt dazu bei, die Kundenzufriedenheit und -bindung zu erhalten, ja sogar zu erhöhen. Auch wenn der Übergang für einige Organisationen mühselig erscheinen mag, muss er es nicht sein. Um sich vorbereiten zu können, müssen Finanzdienstleister zuallererst verstehen, was genau LIBOR ist und wie sich seine Abschaffung auf das Geschäft auswirken wird. Sie müssen begreifen, welche Produkte betroffen sein werden, welche Alternativen es gibt und wie sie den Übergangsprozess meistern können.

Was steckt hinter der Abschaffung des LIBOR-Zinssatzes?

Der LIBOR (kurz für London Interbank Offered Rate) ist in fast jeder Art von variablen Finanzanlagen auf dem Markt enthalten, da er weltweit als wichtigste Referenzzahl angesehen wurde und somit auch der am häufigsten verwendete Zinssatz der Welt war. Doch laut der US-Behörde für den Verbraucherschutz im Finanzsektor basiert der LIBOR-Zinssatz auf bestimmten Arten von Transaktionen zwischen Banken, die heute nicht mehr so häufig vorkommen wie früher, was den Zinssatz weniger zuverlässig macht. Die leitenden Gremien, die diesen Index überwachen, haben erklärt, dass sie nicht garantieren können, dass der Satz nach 2021 verfügbar sein wird.

Bestimmte Banken im Privatsektor, die derzeit verpflichtet sind, Informationen vorzulegen, die dann zur Festlegung des LIBOR-Satzes verwendet wurden, werden dies nach dem nächsten Jahr nicht mehr tun müssen. Dies bedeutet im Folgeschluss, dass der Satz dann nicht mehr den zugrundeliegenden Markt genau widerspiegelt. Deshalb wird sich die Qualität des Satzes wahrscheinlich in einem Maße verschlechtern, in dem er nicht mehr glaubwürdig ist, was zur sofortigen Einstellung des LIBOR führen kann.

Das Ende des LIBOR steht bevor

Das Ende des LIBOR steht also unmittelbar bevor, was die Finanzinstitute dazu zwingt, sich auf den Übergang vorzubereiten und bereits im Voraus alternative Referenzsätze einzuführen. Alle Arten von Banken und Finanzinstitutionen werden davon betroffen sein, von kleinen regionalen Banken, die lokale Verbraucher bedienen, bis hin zu großen globalen Finanzinstitutionen, die multinationalen und global tätigen Unternehmen kommerzielle Dienstleistungen anbieten. Darüber hinaus werden auch verwandte Branchen, wie z.B. das Versicherungswesen von der Abschaffung des LIBOR betroffen sein. Sogar Branchen, die völlig außerhalb des Finanzsektors liegen, werden die Auswirkungen zu spüren bekommen.

Von 30-seitigen Hypothekenverträgen bis hin zu 340-seitigen kommerziellen Kreditverträgen wird jede Art von Finanzprodukt, das den LIBOR verwendet, betroffen sein. An erster Stelle stehen Derivate, wie Zinssatz-Swaps, Währungsswaps, Rohstoff-Swaps, Kreditausfalltausch, Zins-Futures und Zinsoptionen. Anleihen werden ebenfalls geändert werden müssen, egal ob Unternehmensanleihen, variabel verzinsliche Anleihen, gedeckte Anleihen, Leasing oder Handelsfinanzierung. Jede Art von Darlehen, bei denen ein variabler Zinssatz verwendet wird, der ganz oder teilweise auf dem LIBOR basiert, wird davon betroffen sein: Immobilienhypotheken, Privatkredite, Firmendarlehen und sogar bestimmte Arten von Studentenkrediten. Es wird auch Auswirkungen auf kurzfristige Finanzservices haben wie z.B. Rückkaufvereinbarungen, Reverse-Repo-Geschäfte und Wertpapiere. Im Bereich des Einzelhandels schließlich wird es sich auf Kredite, Hypotheken, Renten, Kreditkarten, Überziehungskredite und Zahlungsverzug auswirken.

Ersatz für den LIBOR

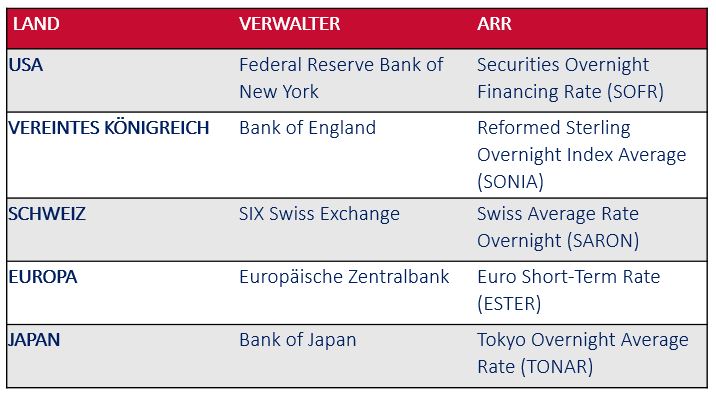

Als Ersatz für den LIBOR wird es verschiedene alternative Referenzzinssätze (ARR) geben, die je nach geographischer Lage variieren werden.

Als Ersatz für den LIBOR wird es verschiedene alternative Referenzzinssätze (ARR) geben, die je nach geographischer Lage variieren.

Finanzdienstleister müssen sich jetzt schleunigst vorbereiten

Aktuell sind in Finanzunternehmen Tausende oder sogar Hunderttausende von LIBOR-basierten Finanzverträgen in Kraft. Es gibt einige globale Investmentbanken, die laufende LIBOR-Verträge sogar in Milliardenhöhe haben. Angesichts dieser schwindelerregenden Masse an Verträgen, die es zu aktualisieren gilt, müssen einige sorgfältige Schritte für einen erfolgreichen Übergang unternommen werden.

Einer der wichtigsten und dringendsten ist die Sichtung, wo LIBOR unternehmensübergreifend verwendet wird, und darüber hinaus die Identifizierung jedes individuellen Vertrags, jeder Vereinbarung und jedes damit in Zusammenhang stehenden Dokuments. Ohne jeden Zweifel wird das Lokalisieren und Sammeln all der Verträge, die den LIBOR-Zinssatz als Referenz haben, ein umfangreicher und mühsamer Prozess.

Ganz egal, ob es sich um eine kleine bis mittelgroße Bank oder ein großes Finanzinstitut mit Hunderttausenden von Verträgen handelt: das Durchsuchen, Auslesen und Identifizieren aller Dokumente, die auf LIBOR verweisen, wird kompliziert, teuer und zeitaufwändig sein, wenn es vollständig manuell ausgeführt werden muss. Technologien, die auf künstlicher Intelligenz basieren und Content Intelligence-Technologien nützen, können sich als unschätzbare Helfer in der Not erweisen. Dokumentenmengen zu sortieren, relevante Verträge mithilfe fortschrittlicher OCR- und NLP-Technologie zu identifizieren und entscheidende Daten automatisch zu extrahieren, wird damit spielend einfach. Die richtigen Werkzeuge können die komplexen dokumentenbezogenen Prozesse bei der LIBOR-Überführung erheblich vereinfachen.

Die Identifizierung aller LIBOR-basierten Verträge ist zwar nur der erste Schritt, aber von essentieller Bedeutung. Nachdem alle relevanten Verträge identifiziert worden sind, besteht der zweite Schritt darin, jeden individuellen Vertrag auf den neuen alternativen Referenzsatz umzuändern. Besonders bei Verträgen über hochwertige Finanzdienstleistungen oder Vereinbarungen mit Gewerbekunden wird dies bedeuten, dass viele Finanzdienstleister wahrscheinlich eine große Anzahl an Verträgen sogar neu verhandeln müssen.

Nahtloser Übergang wird nicht einfach

Der komplette Übergangsprozess wird nur möglich sein, wenn alle wichtigen Geschäftsbereiche involviert werden und zusammenarbeiten – von der Rechts- und Compliance-Abteilung für das Risikomanagement über das Produktmanagement zur Schaffung neuer Angebote bis hin zu Marketing und PR für die Entwicklung effektiver Kommunikationsstrategien für Kunden, Investoren und Interessensgruppen. Ein klar definierter Fahrplan mit einer langfristigen Vision und dem richtigen Technologiemix ist entscheidend, um den Übergang mit Erfolg zu meistern.

Noch scheint der Wegfall des LIBOR als Referenzzinssatz in anderthalb Jahren in einiger Ferne und Unternehmen schieben die Vorbereitung noch auf. Doch für Finanzorganisationen, die kein finanzielles und rechtliches Risiko eingehen wollen, ist es höchste Zeit, mit den Vorbereitungen zu beginnen. Nur so können sie einen nahtlosen Übergang gewährleisten, ihren Marktanteil halten und die Kundentreue für die Zukunft sichern.

ABBYY ist ein globaler Anbieter von Technologien und Unternehmenslösungen für Digital Intelligence und Partner des Bank Blogs.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.