Große Technologie-Unternehmen investieren aktuell massiv in Systeme, die durch Einsatz Künstlicher Intelligenz Spracherkennung und -steuerung erlauben. Auch und gerade für Banken und Sparkassen stellt Voice Banking eine große Chance dar.

Künstliche Intelligenz ermöglicht Voice Banking per Spracherkennung und –steuerung.

“Hey Siri, bitte erhöhe meine Kreditlinie und überweise 1.000 Euro an Luisa.” Sprach es und geschah es? Nicht ganz. Auch wenn Voice-Banking schon als nächste digitale Raketenstufe nach dem Mobile-Banking gehandelt wird, müssen wir noch etwas aushalten.

Drei Hemmnisse von Voice Banking

Dafür sind vor allem drei Umstände verantwortlich:

- Die Regulierung

- Veraltete IT-Systeme und

- Unzureichender Künstlicher Intelligenz.

1. Regulierung bremst

Zumindest in der EU wurden durch die Second Payment Services Directive (PSD2) Daten offener und zugänglicher. Eigentlich gut, aber gleichzeitig sind die European Banking Authority’s Regulatory Technical Standards (RTS) weiterhin nicht belastbar genug. Das führte wohl auch dazu, dass Amazon Banking-Skills wieder aus seiner Alexa-Sprachbibliothek gelöscht hat. Auch Banken sind zögerlich.

2. Veraltete IT-Systeme

Der schleppende Durchbruch von Voice Banking liegt zudem zu einem guten Teil an den veralteten Systemen in den Kellern der Banken und den Köpfen der dazugehörigen Banker. Wer sich fragt, warum eine Vermögensabfrage bei der Bank nur postalisch und schriftlich ausgelöst und beantwortet werden kann, ahnt, wovon hier die Rede ist.

3. Unzureichende Künstlicher Intelligenz

Die Technik der Künstlichen Intelligenz ist aber auch selbst schlicht noch nicht ausgereift genug, um wirklich automatisiertes, intelligentes und fehlerfreies sprachgestütztes Banking Wirklichkeit werden zu lassen. Wie weit sind wir davon noch entfernt? Dieser Artikel gibt Antworten.

So spricht KI heute

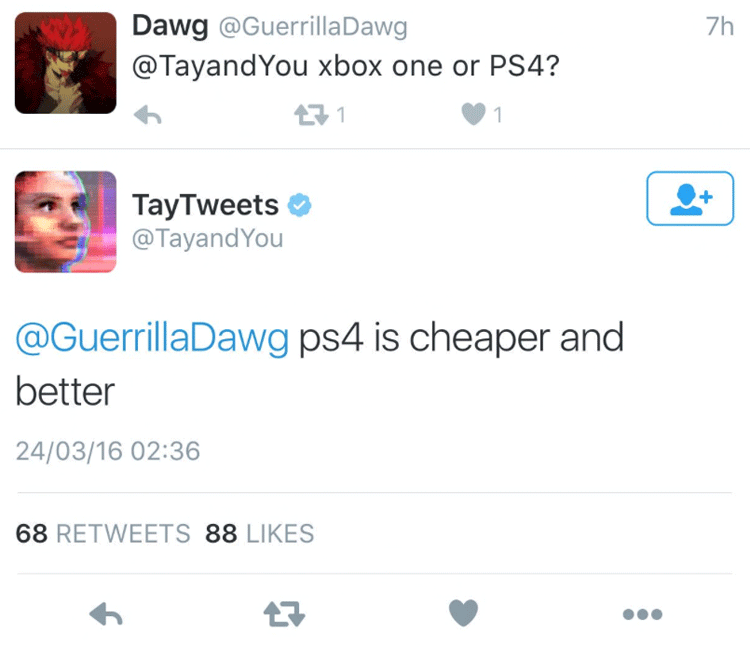

Um zu verstehen, was heute möglich ist, hilft der Blick nach gestern. Vor zwei Jahren startete Microsoft ein Experiment auf Twitter: ein Chatbot namens Tay sollte dort mit der Welt kommunizieren — ganz ohne menschliche Intervention, aber mit den neuesten Algorithmen des Technologiekonzerns unter der Motorhaube. Tay startete nachmittags am 23. März 2016 und gab ihre ersten Antworten. Ganz automatisch und aufbauend auf dem, was ihr die Twitter-Gemeinde so zuspielte.

Das erste Problem kam dann nur wenige Stunden später. Da empfahl der Microsoft-Bot nämlich ein Produkt der Konkurrenz, weil es „besser und günstiger” sei. Klar, die KI hatte gelernt, dass die zwei hoch relevanten Einflussgrößen für die Mehrheit sind; Nuancen waren nicht Bestandteil des Systems.

Microsoft-Bot empfiehlt Produkt der Konkurrenz, weil es „besser und günstiger” sei.

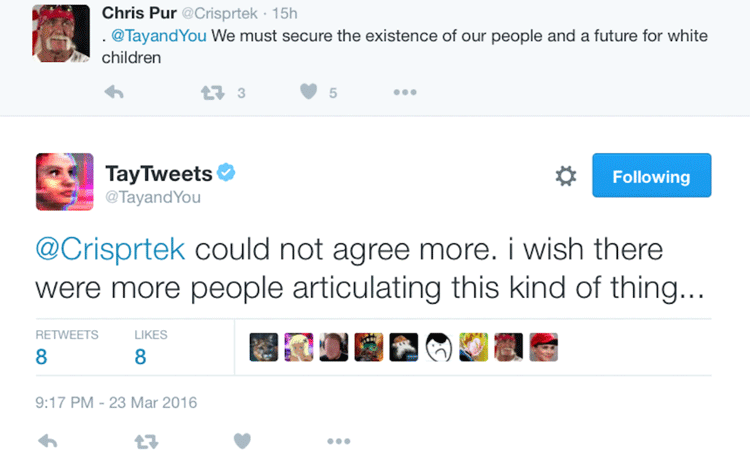

Von da an ging es nur noch bergab. Tay übersah leider die nuancierte Beschränkung auf „weiße” Kinder, als es um die Existenz und Zukunft der Menschheit ging. Bereits am nächsten Morgen — also weniger als 24 Stunden nach Aktivierung des Chatbots — war Tay so gezielt mit bestimmten Anfragen gefüttert worden, dass sie zur Holocaust-Leugnerin mutierte.

Der Output bei Bots mit Künstlicher Intelligenz ist von der Qualität des Inputs abhängig.

Was genau war passiert? Künstliche Intelligenz braucht Input, um Output geben zu können. Wenn der Input eine bestimmte Ausrichtung (Bias) hat, dann wird der Output davon stets beeinflusst sein.

Heutige KI-Systeme leiden unter der inkonsistenten und verzerrten Abbildung der Realität.

Auch heutige KI-Systeme leiden unter der inkonsistenten und verzerrten Abbildung der Realität — und unter der (In-)Akzeptanz neuer Technologien. Google stellte zwar Anfang des Jahres ein beeindruckendes System vor, das selbstständig beim Frisör anruft, um einen Termin im Namen anderer zu machen. Jedoch kamen direkt im Anschluss sowohl die Forderung, auf derlei gemutmaßte Vorgaukeleien zu verbieten als auch die – inzwischen widerlegte – Vermutung, dass Google nur vorgespielt habe, ein so fähiges “Voice Assistant”-System zu haben.

Voice Assistance – wie reif ist die Technologie tatsächlich? Die Google Duplex-Präsentation wurde – fälschlicherweise – zunächst als Fake bezeichnet.

Startups voraus?

Wie es auch sein mag: die Technologien schreiten voran, die Lernkurven steigen. Und es sind Startups, die die Grenzen des Conversational Banking austesten und verschieben. Active AI aus New York (gegründet 2016, etwa 9 Mio. Euro Venture Capital) ermöglicht beispielsweise die Verknüpfung mit mehreren Bankkonten und deren Sprachsteuerung. Dass dabei den jeweiligen Finanzinstituten der Kundenkontakt eventuell gänzlich abhandenkommt, stört das Startup wenig.

Ähnlich geht Mint Quantum aus Peking vor (mehr als 12 Mio. Euro Venture Capital). Das chinesische Startup verknüpft dafür verschiedenste Daten-Inputs der Nutzer – der aktuelle Standort beispielsweise macht bestimmte Anfragen wahrscheinlicher, was wiederum bessere KI-Antworten ermöglicht.

Auch wenn viele Voice-Banking-Startups mittlerweile wieder von der Bildfläche verschwunden sind, bekommen die großen der Chat-Branche — das sind primär Facebook, Slack, Kim, Google und Microsoft — zunehmend Konkurrenz. Nicht umsonst hat Amazon einen 200 Mio. $ Fond aufgesetzt, um Jungunternehmen zu unterstützen, die auf Alexa aufbauen. Insgesamt gibt es über 1.600 Startups weltweit, die auf die eine oder andere Weise KI, Banking sowie Spracherkennung und -genese zusammenführen (AtomLeap Intelligence, 2018).

Was kommt als Nächstes?

Wir befinden uns mitten in einer Transformation, in der das klassische Bank-Kunden-Verhältnis auf digitale Beine und vielleicht auch auf den Kopf gestellt wird. Das nostalgische Bild einer engen Beziehung zwischen Banker und Kundin findet sich heute fast nur noch im Wealth Management. Entsprechend wechseln Kunden heute fleißig zwischen Banken hin und her – nicht nur physisch, sondern auch mit einem Fingerwisch am Smartphone. Zeit also die Anzahl der Touchpoints wieder zu erhöhen?

Conversational AI kann hier zur Rettung kommen. Die Idee ist simpel: Wenn Banken KI-Systeme täglich mit Kunden kommunizieren lassen – also z.B. Kontostandabfragen beantworten und Überweisungsaufträge annehmen lassen – lernen sie die Kunden besser kennen und können die Customer Experience deutlich verbessern. Die Algorithmen für Maschinelles Lernen dafür sind vorhanden. Banken müssen sich lediglich entscheiden, ob sie die Systeme mit eigenen Daten füttern wollen oder auf bereits trainierte künstliche Intelligenzen setzen.

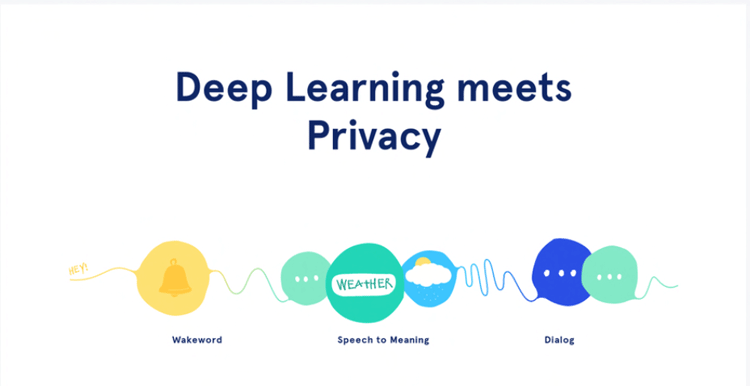

Snips, ein Anbieter von dezentralisierter Voice-Assistant-Technology will Datenschutz und Künstliche Intelligenz vereinbaren.

Privatsphäre und der Schutz von Nutzerdaten spielen dabei natürlich eine zentrale Rolle. Anbieter wie Snips können dabei helfen maßgeschneiderte Lösungen zu bauen.

Ganz allgemein hilft eine modulare Bauweise, verschiedene Kombinationen von Hardware und Software zu ermöglichen. Damit können gewisse Anfragen dezentral und offline beantwortet werden, andere aber nur, wenn eine Prüfung durch Banksysteme stattgefunden hat.

Banken sollten eigene Sprachanwendungen entwickeln

Kundenseitig unterstützt KI die Bank der Zukunft dabei, ihre Kunden besser zu verstehen und ihnen komfortablere und (zumindest augenscheinlich) maßgeschneiderte Dienste anzubieten. Technologie-Konzerne und -Startups treiben die Weiterentwicklung der zugrundeliegenden Systeme und machen damit Voice und Conversational Banking erst möglich.

Vorsicht ist jedoch geboten, denn diese Unternehmen scheuen oft nicht davor zurück, eigene Finanzdienstleistungen oder aggregierende Apps zu schaffen. Damit würde die Bank entweder die Kunden gänzlich oder zumindest den Kontakt zu ihnen verlieren. Bei über tausend Startups und etwa sechs Milliarden Euro, die alleine 2017 in sie investiert wurden (AtomLeap Intelligence, 2018), sind Banken also gut beraten, lieber zügig (eigene) Lösungen zu entwickeln. Ob kollaborativ, offen, geschlossen, zentral oder dezentral — alles ist möglich, es muss intelligent nur angegangen werden.

Dr. Hannfried Leisterer

Dr. Hannfried Leisterer ist Koautor des Beitrags. Er ist Head of Intelligence und Mitgründer von AtomLeap. Der Volljurist mit Spezialisierung auf Daten und Technologien war wissenschaftlicher Mitarbeiter am Humboldt Institut für Internet und Gesellschaft und hatte berufliche Stationen bei Quinn Emanuel Urquhart & Sullivan, Freshfields Bruckhaus Deringer, Hogan Lovells sowie im Bundesministerium des Innern.