Neue Regularien, moderne Technologien und neue Wettbewerber bedeuten große Veränderungen für den Auslandszahlungsverkehr. Banken und Sparkassen sollten handeln, um ihre Marktposition nicht zu gefährden.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Der Zahlungsverkehr galt lange Zeit als eher innovationsfernes Segment des Bankwesens. Das änderte sich mit der Umsetzung des einheitlichen Euro-Zahlungsverkehrsraum (Single Euro Payments Area – SEPA) im Jahr 2014 sowie mit der wachsenden Zahl von FinTech-Unternehmen, die in dem Bereich aktiv wurden.

Vor dem Hintergrund der digitalen Transformation ergeben sich nun speziell im Auslandszahlungsverkehr vielfältige neue Herausforderungen für Kreditinstitute. Zudem treiben die Notenbanken die Weiterentwicklung des Eurosystems mit Neuerungen voran. Stichworte sind T2-T2S-Konsolidierung, Instant Payments oder ECMS, also das Eurosystem Collateral Management System. Außerdem geht es um den Einsatz technischer Innovationen wie etwa Blockchain.

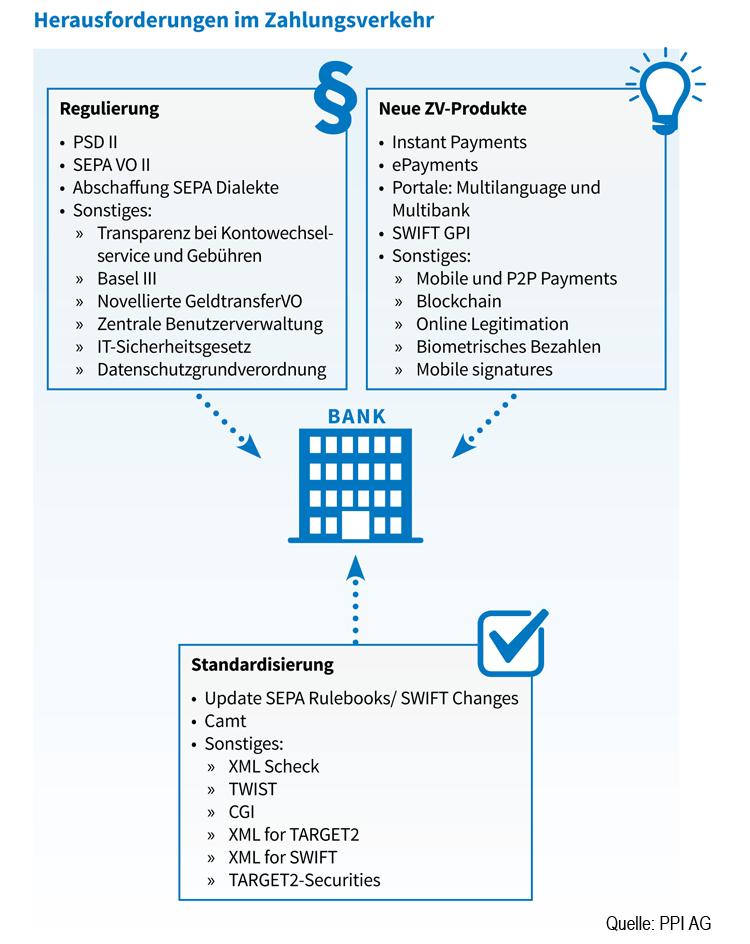

Regulierungen, Standards und Technologien als Impulsgeber

Das Beratungs- und Softwarehaus PPI AG hat in einen Whitepaper die relevanten Themenfelder untersucht und mögliche Szenarien skizziert. Demnach liegen in der Digitalisierung des Auslandszahlungsverkehrs sowohl Herausforderungen als auch Chancen. Allerdings müssen Banken zeitnah agieren und die Veränderungen aktiv angehen, um Treiber und nicht Getriebene der Entwicklungen zu sein.

Wichtige Katalysatoren der Veränderung sind vor allem Regulierungen und Standards. Dazu zählen die Umstellung von TARGET2 auf XML ebenso wie das Thema Instant Payment, die integrierte Sicherheiten-Verwaltung mit ECMS und die Sicherheit von Großbetragszahlungssystemen.

Zudem bestehen neue technische Möglichkeiten, allen voran Blockchain- oder Distributed Ledger-Technologien (DLT). Da DLT grundsätzlich direkte Transaktionen ohne Intermediäre ermöglicht, besteht hier disruptives Potenzial. Allerdings sind die Technologien derzeit noch nicht für einen breiten Einsatz ausgereift.

Zu den weiteren von Technik getriebenen Fortschritten zählt auch die Global Payments Innovation (GPI) von SWIFT.

Drei Bereiche mit unterschiedlichen Herausforderungen im Auslandszahlungsverkehr.

Technologie als Quelle für Produkt- und Geschäftsideen

Die vielfältigen neuen technischen Optionen sind jedoch eine zentrale Quelle für die Produkt- und Geschäftsideen großer Technologiekonzerne und FinTechs, mit denen diese in das Terrain der Banken eindringen.

Eine Umstrukturierung des Auslandszahlungsverkehrs wird bei den Banken zu enorm hohen Aufwänden und Kosten führen. Um die mit den anstehenden Veränderungen verbundenen Chancen nutzen zu können und ein stabiler Wettbewerber zu sein, müssen sie schon jetzt aktiv werden. Dazu muss in einem ersten Schritt Klarheit über den eigenen Status quo und die Ziele bestehen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.