Autonom lernende Systeme – Künstliche Intelligenz – sollen viele Bereiche unseres Lebens revolutionieren und zum Teil tun sie dies auch. Allerdings werden die hohen Erwartungen nicht überall erfüllt. Auch bei der Geldanlage stoßen die Technologien an Grenzen.

Sind Finanzmärkte durch den Einsatz Künstlicher Intelligenz vorhersagbar?

Von der automatischen Erkennung von Gesichtern bis hin zu selbstfahrenden Autos sind Technologien aus dem Bereich der Künstlichen Intelligenz sehr leistungsfähig und versprechen signifikante Mehrwerte in punkto Automatisierung, Prozessgeschwindigkeit und Effizienz. In vielen Bereichen jedoch, werden die zugrundeliegenden mathematischen Konzepte nicht richtig interpretiert und diese Technologie daher grundsätzlich oft falsch eingesetzt.

Es gilt, die zum Teil ungerechtfertigt hohen Erwartungen an diese Technologien etwas zu relativieren.

Was ist Künstliche Intelligenz?

Künstliche Intelligenz oder KI ist die Fähigkeit eines Programms bzw. einer Maschine wie ein Mensch zu denken und zu lernen. Maschinen werden darauf trainiert in Echtzeit zu sehen, hören, navigieren und mit Menschen oder anderen Maschinen zu interagieren.

Typische Domänen für den Einsatz von KI sind z.B. virtuelle Assistenten, selbstfahrende Fahrzeuge, Spracherkennung, Bilderkennung u.v.m.

Was sind die typischen Anwendungen von KI in Finanzmärkten?

Die wesentlichen Anwendungsbereiche Künstlicher Intelligenz im Finanzsektor sind unter anderem:

- Prozessautomatisierung (Automation): Regelbasierte Systeme, die dafür eingesetzt werden, manuelle Tätigkeiten schneller und effizienter zu gestalten z.B. Kontoeröffnungen, Bonitätsprüfungen, Umsetzung der Handelstransaktionen an Kapitalmärkten.

- Informationsverarbeitung (Big Data): Automatisierte Analyse von strukturierten und unstrukturierten Daten z.B. Aktienkurse, Nachrichten, Analysten-Reports.

- Mustererkennung (Machine Learning, Neuronale Netzwerke, Cognitive Computing): Analyse von Datenpools und Erkennung von Anomalien z.B. ungewöhnliche Kontobewegungen, Vorhersagen von Kundenaktivitäten, Logistik-Optimierung.

Grundsätzlich ist der Einsatz von KI und den zugehörigen Technologien in Finanzmärkten durchaus sinnvoll, solange es sich um Prozesse und Daten handelt, die im Wesentlichen deterministisch sind. D.h., dass zukünftige Ereignisse durch Vorbedingungen bzw. Regeln festgelegt sind und diese Ereignisse auch prinzipiell vorausgesagt werden können.

Bei der Geldanlage sieht man allerdings immer wieder Initiativen, die versuchen mit den o.g. Konzepten einen Mehrwert bei Anlagemodelle an Kapitalmärkten zu schaffen z.B. zuverlässige Vorhersagen, höhere Renditen und niedrigere Verluste.

Leider sind diese Initiativen – außer im Hochfrequenzhandel – also in Bereichen, in denen sich Handelsaktivitäten in Bruchteilen von Sekunden abspielen, von vornherein zum Scheitern verurteilt.

Warum KI bei den meisten Anlagemodellen nicht funktionieren kann?

Dazu muss man sich zunächst Fragen, wie sich Finanzmärkte als System verhalten. Grundsätzlich unterscheidet man zwischen

- Deterministischen Systemen (regelbasiert),

- Stochastischen Systemen (rein zufällig) und

- Chaotischen Systemen (hybride zwischen regebasiert und zufällig).

Für alle diese Systeme gibt es grundsätzlich eine „Lyapunov Zeit“ – benannt nach dem russischen Mathematiker Aleksandr Mikhailovich Lyapunov (1857 – 1918) – die definiert für welches Zeitfenster Vorhersagen über diese Systeme überhaupt möglich sind. Typische Größenordnungen von Vorhersagezeitfenstern sind für deterministische Systeme (z.B. Planetenbahnen) einige Millionen Jahre, für chaotische Systeme (z.B. Wettervorhersagen) einige Tage und für stochastische Systeme (z.B. Finanzmärkte) allenfalls einige Sekunden.

Der Grund warum gewisse Systeme – unabhängig davon wie stark sich Algorithmen und Hardware in der Zukunft noch verbessern- eine begrenzte Vorhersehbarkeit haben, liegt darin, dass das Verhalten dieser Systeme auf eine sehr große Zahl unterschiedlicher Einflussfaktoren zurückzuführen ist. Quantifiziert man diese Einflussfaktoren als Zahlen und verändert eine davon auch nur sehr minim (z.B. an der 20. Stelle nach dem Komma), dann wird das System in einer Simulation in einen komplett anderen Zustand übergehen (auch bekannt als „Schmetterlingseffekt“).

Daraus lässt sich ableiten, dass die Anwendung von typischen Mustererkennungsverfahren – unabhängig davon wie komplex (Big Data, Machine Learning, Deep Learning) oder einfach (Technischen Analyse, Makromodelle) diese sind – in den typischen Anwendungsszenarien, aufgrund der sehr kurzen und überhaupt möglichen Vorhersagezeitfenster, für typische Anwendungen in Anlagemodellen problematisch ist.

Warum KIs nur bedingt zuverlässig sind?

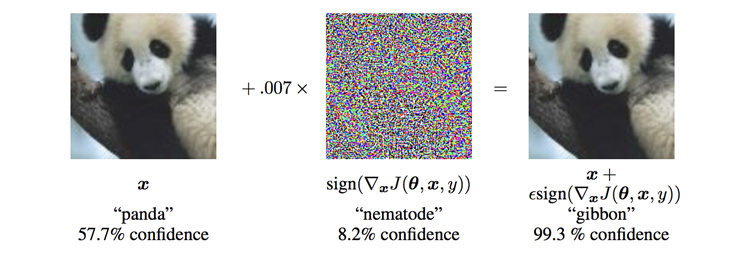

Problematisch für KIs sind insbesondere zufällige Störungen der antrainierten Datensätze. In „Explaining and Harnessing Adversarial Examples” von Goodfellow, Shlens and Szegedy (2014) wurde gezeigt, dass sich die Erkennungsrate von einem zur Bilderkennung trainierten Neuronalen Netzwerk dramatisch verschlechtert, wenn man zufällige Störungen (Rauschen) hinzufügte.

Störung von Neuronalen Netzen durch Rauschen.

Während das menschliche Auge immer noch zuverlässig das Objekt im Bild erkennen und deutlich vom Rauschen unterscheiden kann, bricht die Erkennungsrate des Neuronalen Netzwerkes dramatisch zusammen.

Eine zuverlässige Nutzung von Neuronalen Netzen für kritische Entscheidungsprozesse ist damit eher schwierig. Eine Kombination mit nachgeschalteten Prüfmechanismen (hat das Neuronale Netzwerk richtig erkannt und warum) erhöht dramatisch die Komplexität und letztendlich auch die Sinnhaftigkeit dieses Ansatzes für eine transparente und effiziente Geldanlage.

Warum viele Investoren der Meinung sind, dass KI bei Anlagemodellen funktioniert?

KI-Technologien, wie z.B. Machine Learning finden so gut wie in jeder Zeitreihe – auch in einer rein zufälligen Zeitreihe – Muster. Diese Muster sind aber leider nicht persistent und schaffen daher nur in der historischen Simulation einen „angeblichen“ Mehrwert.

Leider materialisiert dieser Mehrwert in der Realität nicht, weil diese Muster – genauso wie die zugrundeliegenden Daten – zufällig sind und daher keine verwertbare Vorhersagekraft haben.

Vermutlich ist das ein sehr menschliches Phänomen, in allen Dingen Muster und kausale Zusammenhänge finden zu wollen. Leider verhalten sich Finanzmärkte in den meisten Fällen weder vorhersagbar, kausal noch rational.

Sind Finanzmärkte überhaupt vorhersagbar?

Die schlichte Antwort ist eher nein! Zumindest gibt es bisher kein anerkanntes Verfahren, mit dem sinnvolle bzw. praktisch nutzbare Vorhersagen über Finanzmärkte möglich sind. Was nicht heißt, dass es nicht ab und zu jemandem gelingt bestimmte Marktbewegungen richtig vorherzusagen. Allerdings sind diese zufälligen „Treffer“ der Orakel eben, zufällig.

Ist man den zufälligen Bewegungen von Finanzmärkten grundsätzlich ausgeliefert?

Die schlichte Antwort ist eher Ja! Allerdings gibt es moderne mathematische Verfahren welche die aktuellen Zustände von Finanzmärkten (aktuelle Dynamik, Trend und Varianz) präziser bestimmen können als bisher übliche Verfahren.

Damit kann man Risikosteuerungen entwickeln, die – sofern zeitnah umgesetzt – schnell genug reagieren um signifikante, negative Marktbewegungen rechtzeitig und zuverlässig zu erkennen und Kapitalverluste einzudämmen. Dies ist allerdings ein Thema für einen anderen Artikel.