Digitale Plattformen bestimmen zunehmend die Wertschöpfung bei Finanzdienstleistern. Für ein erfolgreiches Angebot von Produkten und Services in der Plattformökonomie müssen Kreditinstitute verschiedene Technologien wie ein Start-up beherrschen.

Plattformökonomie als Wachstums- und Innovationstreiber der digitalen Bank.

Die Digitalisierung begleitet die Bankindustrie schon viele Jahre. Dabei verschiebt sich der Fokus von digitalen Plattformen zunehmend auf das Kerngeschäft, so dass Banken sich nicht nur mit den Schlüsseltechnologien der Digitalisierung auseinandersetzen müssen, sondern auch überlegen müssen wie diese Technologien für die Erneuerung des Kerns eingesetzt werden können.

Digitale Plattformen im Wandel der Zeit

Ursprünglich hat sich die Digitalisierung vor allem damit beschäftigt unter dem Schlagwort des Internet Banking neue Kanäle wie Internetbrowser und Smartphones zu nutzen um Kunden direkten Zugang zu bestehenden Produkten und Services wie Bankkonten, Krediten oder Wertpapierhandel zu geben.

Die Einführung des Internet Banking war für Kunden und Banken gleichsam attraktiv: Für Kunden entstand ein schneller und komfortabler Zugang zu den Produkten und Services ihrer Bank. Für Banken entstand die Möglichkeit neben der klassischen Filiale einen zugleich kostengünstigen und attraktiven Vertriebs- und Servicekanal zu öffnen. Die Produkte und Services der Banken blieben dabei im Wesentlichen unverändert. Dies bezeichnen wir auch als erste Evolutionsstufe der digitalen Bank.

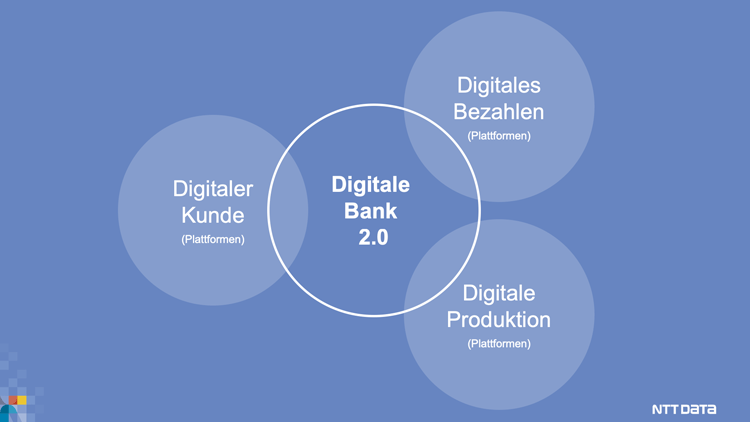

Drei Plattformkategorien sind für die Finanzbranche relevant

Mit der fortschreitenden Digitalisierung entstehen – nicht ausschließlich, aber vor allem getrieben durch FinTech Unternehmen – auch neue Produkte und Services auf Basis von digitalen Plattformen (Plattformökonomie). Wie viele digitale Plattformen aus anderen Branchen beschränken sich die Plattformen dabei nicht auf ein Unternehmen sondern aggregieren Produkte und Services über Unternehmensgrenzen hinweg. Die Plattformen lassen sich vereinfacht in drei Kategorien zusammenfassen:

- Plattformen für den digitalen Kunden

- Plattformen für das digitale Bezahlen

- Plattformen für die digitale Produktion

1. Plattformen für den digitalen Kunden

Plattformen für den digitalen Kunden bilden die Kundenschnittstelle und bieten Produkte und Services – oft von mehreren Banken – an. Banken, nicht an solchen Plattformen beteiligt bzw. auf diesen vertreten sind, gehen das Risiko ein, die Kundenschnittstelle zu verlieren.

Ein Beispiel für eine solche Plattform im B2C Bereich ist die App Outbank, die kürzlich von Verivox übernommen wurde. Outbank bietet Services von ca. 20 Banken und Finanzdienstleistern an. Dabei gewinnt Outbank eine Sicht über das Gesamtengagement des Kunden über alle Anbieter hinweg. Auf Basis dieser Information kann Verivox perspektivisch einen zielgerichteten Vertrieb von Finanzprodukten organisieren.

Aber auch im B2B Bereich werden digitale Plattformen für Kunden immer wichtiger. Für die oft komplizierte manuelle Abwicklung von Trade Finance Prozessen, die neben den Handelspartnern auch ihre Banken und ggf. Versicherungsunternehmen umfasst, kann durch eine gemeinsame, bankübergreifende Plattform wie Marco Polo eine wesentlich effizientere Abwicklung erreicht werden.

2. Plattformen für das digitale Bezahlen

Plattformen für das digitale Bezahlen werden durch die fortschreitende Digitalisierung aller Branchen immer wichtiger. Nehmen wir als Beispiel die Automobilindustrie: während früher Banken beim Autokauf ein unverzichtbarer Partner für die Bezahlung per Überweisung und ggf. die Kreditfinanzierung waren, wird Mobilität heute zunehmend als Service wie zum Beispiel das Car Sharing von DriveNo oder car2go angeboten und statt Überweisung und Kredit steht das Bezahlen nach Servicenutzung und in Echtzeit im Vordergrund.

3. Plattformen für die digitale Produktion

Plattformen für die digitale Produktion machen die Abwicklung von Transaktionen über Banken hinweg effizienter. Zum Beispiel durch die Einführung des von der UBS angeführten Utility Settlement Coin, eine auf Distributed Ledger Technology basierende digitale Geldeinheit. Mit diesem digitalen Geld können Prozesse zwischen Banken vereinfacht werden, da Verrechnungsstellen und andere Intermediäre entfallen.

Auswahl von digitalen Plattformen in die Banken zukünftig Produkte und Services integrieren müssen.

Wie in der Grafik dargestellt, muss eine Bank in der Lage sein, auf diesen Plattformen zu operieren und seine Produkte und Services zu integrieren und anzubieten. Andernfalls verlieren die Banken Kunden, Transaktionen und die Möglichkeit zur effizienteren Abwicklung Ihrer bankübergreifenden Prozesse.

Technische Voraussetzungen für die digitale Bank

Für den Bau von digitalen Plattformen stehen drei digitale Technologien im Fokus, die im Folgenden kurz diskutiert werden.

- Cloud Computing,

- Maschinelles Lernen und

- Distributed Ledger Technologien.

1. Cloud Computing

Das Public Cloud Computing hat in den letzten Jahren ein weit überdurchschnittliches Wachstum erfahren. Von 2008 auf 2018 stieg lt. Gartner der Markt um ca. Faktor 25 von 5,82 auf 141 Mrd. USD an. Die Vorteile der Infrastruktur aus der Cloud liegen dabei auf der Hand: durch die großen Skaleneffekte kann die Recheninfrastruktur sehr günstig und ohne Verzögerung angeboten werden. Das geht soweit, dass momentane Überkapazitäten auf Spot Märkten versteigert und sofort genutzt werden.

Gerade im deutschen Markt haben sich allerdings nicht nur Banken zunächst mit der Nutzung von Public Clouds zurückgehalten und zunächst in Private Clouds investiert, die in Hinblick auf Flexibilität und Automatisierung von Recheninfrastruktur ähnliche Vorteile wie die Public Cloud bieten und gerade für datenintensive Anwendungen auch kommerziell eine interessante Alternative darstellen können.

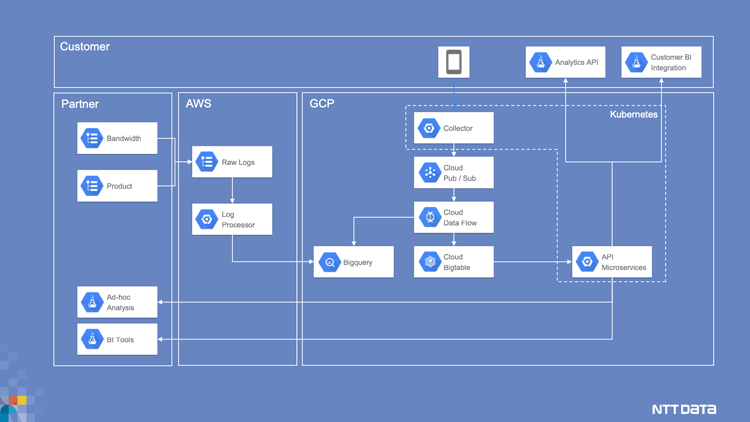

Heute beschränkten sich Public Clouds aber längst nicht mehr auf die reine Infrastruktur sondern unter dem Schlagwort Serverless Computing bieten die Cloud Hersteller funktionale Services von einfacher Middleware für Datenhaltung und -transport bis hin zu kompletten Diensten für die Entwicklung und Ausführung von Funktionen für die Datenanalyse. Ein einfaches, aber treffendes Beispiel für Serverless Computing ist der Cloud Bigtable Service der Google Cloud Platform, der eine skalierende Datenbank schlüsselfertig zur Verfügung stellt. Damit kann sich der Nutzer voll auf die Entwicklung der Anwendung konzentrieren und wenig differenzierende, aber notwendige Aspekte wie Hochverfügbarkeit, Datensicherung, Katastrophenvorsorge, Sicherheitsupdates etc. übernimmt der Cloud Anbieter.

In der folgenden Grafik ist die Messaging Backend Architektur eines Start-ups dargestellt. Es ist zu erkennen, dass – abgesehen von der Microservice API – sämtliche Komponenten aus Serverless Services der Google Cloud Platform aufgebaut sind. Damit entfällt für das Startup fast völlig der Aufbau, Betrieb und wie Wartung von Infrastruktur-Komponenten.

Moderne Serverless Anwendungsarchitekturen vermeiden fast völlig Aufbau, Betrieb und Wartung von Infrastruktur-Komponenten.

Somit stellen Private Clouds keine Alternative mehr zur Effizienz und Innovationskraft von Public Clouds dar. Dies bestätigte auch Frank Kuhnke, COO der Deutschen Bank in einem Vortrag auf der 24. Handelsblatt Jahrestagung „Banken-Technologie“ 2018, in dem er aufzeigte, wie sich die Deutsche Bank zunehmend Services aus der Public Cloud bedient.

2. Maschinelles Lernen

Für den Betrieb von digitalen Plattformen ist das maschinelle Lernen von essenzieller Bedeutung. Die Plattformen verarbeiten einerseits eine große Anzahl von Transaktionen, so dass eine manuelle Prüfung auch in Ausnahmefällen oft nicht gewährleistet werden kann.

Das maschinelle Lernen wird in Medien oft unreflektiert als die Wunderwaffe der Digitalisierung dargestellt, so dass an dieser Stelle eine Reihe von Techniken des maschinellen Lernens im Kontext von für Banken relevanten Anwendungsfällen dargestellt werden sollen.

- Verarbeitung von natürlicher Sprache: Durch die Auswertung mit Natural Language Processing von Telefonaten in einem Servicecenter für Verbraucherkredite wird erkannt, welche Ausfälle von Ratenzahlungen sich zu einem Kreditausfall entwickeln können.

- Erkennung von Anomalien: Eine Support Vector Machine ermöglicht die Erkennung von Ausfallrisiken in einer Menge von Kreditanträgen.

- Vorhersagen: Mit Hilfe eines Naive Bayes Classifiers wird für einen Kunden ein bevorzugtes Produkt ermittelt und als sog. Next Best Action angeboten.

Das maschinelle Lernen hat aber noch eine zweite Bedeutung für Banken: in dem bemerkenswerten Harvard Business Review Artikel Marketing in the Age of Alexa zeigt Niraj Dakar auf, wie intelligente Assistenten wie Amazons Alexa oder Apples Siri das Ende der Omni Channel Strategie einleiten können. Der Kunden nutzt dabei nicht mehr die direkten digitalen Kanäle wie Webseiten oder Apps um auf Produkte oder Services zuzugreifen, sondern überlässt es seinem intelligenten Assistenten. Dieser Agent kann nun zwischen unterschiedlichen Angeboten auswählen und dabei die persönlichen Präferenzen seines Besitzers (oder des Plattformbetreibers?) berücksichtigen. Damit ist der intelligente Assistent einem persönlichen Butler wie etwa der Figur des Mr. Carson aus der beliebten Fernsehserie Downton Abbey nicht unähnlich.

Der direkte Kundenkontakt geht so für Anbieter von Produkten und Services verloren und die Marketingstrategie muss die Funktionsweisen der intelligenten Assistenten zunehmend berücksichtigen.

3. Distributed Ledger Technologie (DLT)

In einer Liste von für Banken relevanten digitalen Technologien darf Distributed Ledger Technologie wie zum Beispiel Blockchain nicht fehlen. Auch wenn DLT eines der größten Trend Themen im Bereich der Banken Technologie ist, bleibt die Funktionsweise in vielen Darstellungen unklar, so dass hier zunächst einmal die zwei wichtigsten Funktionsprinzipien erläutert werden sollen:

- Unveränderbarkeit: Informationen werden durch DLT einerseits durch verkettete Prüfsummen abgesichert, so dass eine nachträgliche Veränderung auch durch Administratoren nicht möglich ist. Zusätzlich werden die gleichen Informationen über eine Vielzahl von Knoten verteilt, in Folge dessen selbst wenn ein Knoten kompromittiert werden würde, die Mehrheit der Informationen weiterhin korrekt wäre. Diese Unveränderbarkeit in der Plattform schafft auch in offenen firmenübergreifenden Netzwerken die Grundlage für ein Vertrauen zwischen den Handelspartnern.

- Vereinigung von Informations- und Werttransaktionen: Zusätzlich erlaubt DLT auch die Verknüpfung von Informationen und Werten. Was zunächst etwas abstrakt klingt wird am Beispiel eines Hotels konkret: sehr oft werden für den Check-out im Hotel zwei getrennte Systemwelten verwendet: zum einen das Buchungssystem in dem die Dauer des Aufenthalts, der Preis für das Hotelzimmer und weitere Services abgerufen werden. Und das Bezahlungssystem (z.B. in Form eines kleinen Handterminals) in dem die Bezahlung durchgeführt wird. Diese getrennte Systemwelten sorgen für eine große Ineffizienz, nicht nur durch den Medienbruch der oft manuelle Doppelerfassung erfordert (und somit eine potentielle Fehlerquelle darstellt), sondern auch in der späteren Konsolidierung und Abgleich der Transaktionen in der Buchhaltung. Eine digitale Währung auf Basis von DLT könnte hier über einen sog. Smart Contract die Verarbeitung im Buchungssystem und des Bezahlungssystems zusammenfassen.

Durch diese Funktionsprinzipien stellt DLT eine ideale Plattformtechnologie für den Handel dar: Einerseits digitale Währungen wie Bitcoin, aber auch Unternehmenslösungen wie der bereits erwähnte Utility Settlement Coin setzen auf diese Technologie.

Für Unternehmenslösungen mit kleinen relative geschlossenen Communities stellt sich aber schon die Frage, ob diese unbedingt auf DLT implementiert werden müssen: denn macht ein dezentrales System mit einer zentralen Governance wirklich Sinn? Oder könnte ein System wie der Utility Settlement Coin nicht auch wesentlich effizienter auf einer klassischen verteilten Architektur entwickelt werden, ggf. ergänzt um eine Absicherung der Informationen in einer öffentlichen Blockchain auf Basis von Prüfsummen und Timestamps?

Während DLT insbesondere durch die Kombination von Informations- und Werttransaktionen in Plattformen für offene firmenübergreifende Netzwerke eine wichtige Rolle spielen kann, wird die Technologie doch zunehmend kritisch gesehen wie zum Beispiel im Artikel Cryptocurrencies Have Failed, And Blockchain Still Has Yet To Be Proven Useful im Forbes Wirtschaftsmagazin.

Daher ist eine Rückbesinnung auf das was Blockchain eigentlich ausmacht notwendig. So können falsche Erwartungen und Fehlschläge bei der Implementierung vermieden werden.

Schafft die Einführung von digitaler Technologie schon eine digitale Bank?

An dieser Stelle gilt es aber auch zu betonen, dass – so wichtig digitale Technologie für eine Bank auch ist – eine digitale Bank nicht mit der Einführung von digitaler Technologie allein entsteht.

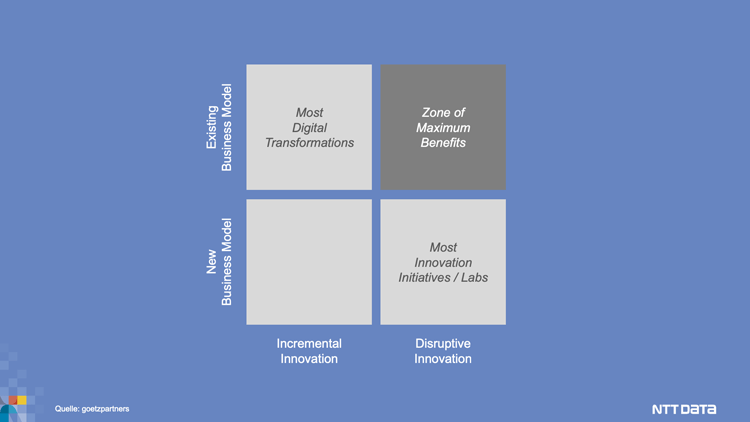

Viele digitale Transformationen zielen nicht konsequent auf den Kern eines Unternehmens, da sie entweder nur inkrementell vorgehen oder sich auf neue Geschäftsmodelle beschränken.

In der von goetzpartners entwickelten Matrix werden die typischen Herangehensweisen zur Digitalisierung gut charakterisiert:

- Von Stabsstellen geleitete Initiativen zur digitalen Transformation haben oft einen Hang dazu sich auf inkrementelle Verbesserungen des bestehenden Geschäftsmodells zu beschränken.

- Umgekehrt wird disruptive Innovation oft außerhalb des bestehenden Geschäftsmodells in Form von Innovation Labs und Corporate Ventures vorangetrieben.

- Ziel für eine wirklich erfolgreiche Digitalisierung muss aber die disruptive Innovation im bestehenden Geschäftsmodell sein, da hier der größte Hebel wirkt.

Diese auf Wirkung fokussierte Sicht der Digitalisierung hat kürzlich ein Automobilmanager sehr gut in der Aussage zusammenfasst, dass für Ihn Digitalisierung schlicht und ergreifend 30/12/1 bedeutet. Dabei stehen die Zahlen für Reduzierung des Prototypenbaus um 30 Prozent, Verkürzung der Entwicklung einer neuen Modellreihe von 27 auf 12 Monate und eine Fertigungsqualität die bereits den Verkauf des ersten produzierten Fahrzeugs an den Endkunden erlaubt.

Mit anderen Worten: Die Digitalisierung kann nicht in Stabsstellen, Innovation Labs und Corporate Ventures stattfinden, sondern muss den Kern des Unternehmens signifikant und nachhaltig verändern. Weitere ermutigende vorrangig deutsche Beispiele für eine auf Wirkung fokussierte Digitalisierung finden sich auch in ´dem Buch Digitalisieren mit Hirn von Sebastian Purps-Pardigol und Henrik Kehren.

Gedankenexperiment zur Erneuerung von Kernbanksystemen

Eine Digitalisierung im Kern, bedeutet für eine Bank aber in aller Regel auch die Modernisierung des Kernbanksystems. Für die Modernisierung einer IT Landschaft gibt es typischerweise drei Ansätze:

- Bi-modale IT,

- Greenfield und

- Brownfield.

1. Bi-modale IT

Damit die Digitalisierung nicht von den langen Release-Zyklen der komplexen Kernsysteme aufgehalten wird, propagiert die bi-modale IT die Trennung in eine schnelle, innovative digitale IT und eine langsame, robuste Legacy IT. Neben den Geschwindigkeitsvorteilen, bringt dieser Ansatz aber auch große Herausforderungen mit sich. Erstens ist die Integration der digitalen IT mit der Legacy IT oft unzureichend, so dass die digitalen Funktionen nicht gut in die bestehenden Produkte und Services integriert sind. Zweitens ist es aber auch kulturell schwierig in der IT Organisation eine Zwei-Klassen-Gesellschaft einzuführen. Dies hat zum Beispiel BMW u.a. dazu bewogen, den Ansatz der bi-modalen IT nicht zu implementieren, wie BMW CIO Klaus Straub im CIO Magazin darstellt.

2. Greenfield

Ein anderer Ansatz zur Modernisierung von Kernsystemen sind Greenfield Projekte. Dabei wird ein neues System – oft auf Basis von Standardsoftware – entwickelt, dass das Kernsystem vollständig ersetzt. Greenfield Projekte scheitern aber oft an der Komplexität der Kernsysteme die sie ablösen sollen: in der Planungsphase kann der Aufwand selten korrekt eingeschätzt werden, was in späteren Phasen zu Budgetproblemen führt. Daraufhin sinkt dann die politische Rückendeckung und die handelnden Personen wechseln. Wenn sich dann noch die Unternehmensziele weiterentwickeln, kann das Greenfield Projekt oft nicht folgen und wird erfolglos abgebrochen.

3. Brownfield

Die Herausforderung bei Brownfield Ansätzen liegt in den vielen Abhängigkeiten in den Kernsystemen, die über die langen Jahre der Entwicklung und Wartung der Systeme entstanden sind. Eigentlich kleine Erweiterungen in klar abgegrenzten fachlichen Funktionsbereichen erfordern in der Regel umfassende Änderungen, die neben technischen auch kommerzielle Risiken bergen, die einzelne Projekte oft nicht tragen können.

Einen Ausweg aus dem Dilemma könnte ein Ansatz darstellen, in dem die Modernisierung des Kernbanksystems wie ein Start-up organisiert wird:

- Fokus auf Funktionen zur Differenzierung: Anstelle einer Umfassenden Modernisierung wird der Fokus auf klar differenzierende Elemente in der Wertschöpfung gelegt, wie zum Beispiel das Bezahlen in Echtzeit. Die Differenzierung wird dabei in Annahmen (sog. Leap of Faith Assumptions, LFAs) ausgedrückt und im weiteren Verlauf des Modernisierungsprozesses geht es in erster Linie darum Annahmen zu verifizieren – mit welchen Mitteln auch immer. Die Differenzierung wird letztlich in einem Business Plan dargelegt, wobei die Kunden der Modernisierungsinitiative sowohl extern (Kunden der Bank) oder intern (Projekte der Bank) verortet werden können.

- Definition von minimalen Produkten: Die LFAs werden typischerweise durch ein minimales Produkt (ein sog. Minimum Viable Product, MVP) verifiziert. Die Form eines MVP ist dabei völlig frei, es kann bereits ein neuer im Kernsystem implementierter Service sein (z.B. wenn die LFAs auf die technische Machbarkeit abzielen), es kann sich aber auch nur um einen Prototypen handeln, mit dem das Kundenverhalten getestet wird (z.B. wenn die LFAs auf ein Kundenverhalten abzielen).

- Wettbewerb um zentrales Budget: Das Budget für die Modernisierung wird dabei nicht im Detail ausgeplant. Stattdessen orientiert sich die Verteilung des Budgets zur Modernisierung am Erfolg der Umsetzung der Business Pläne der jeweiligen fokussierten Initiativen. Der Business Plan ist dabei vor allem in frühen Phasen nicht ausschließlich auf finanzielle Aspekte beschränkt, sondern die Verifikation von LFAs wie technischer Machbarkeit oder das Gewinnen einer bestimmten Anzahl an internen und externen Kunden kann bereits valide Ziele darstellen.

Der Einsatz von Start-up Methoden im Kontext von Konzernen ist inzwischen weit verbreitet. Zum Beispiel hat Eric Ries, der Autor der bekannten Lean Start-up Methode das Buch The Startup Way vorgelegt, das den Einsatz von Start-up Methoden im klassischen Unternehmen behandelt.

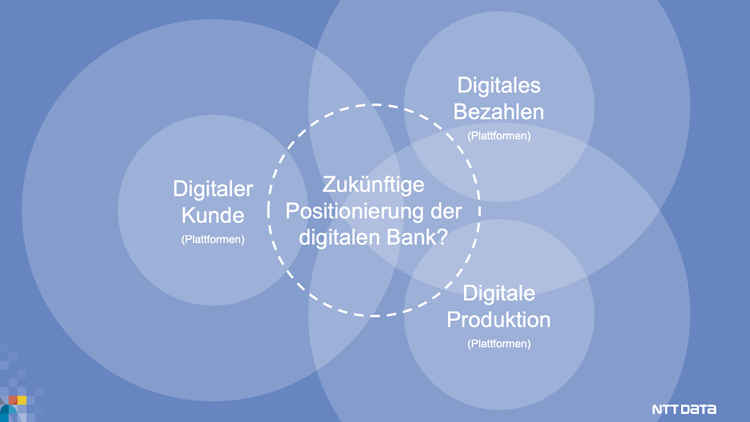

Ausblick: Dritte Evolutionsstufe der digitalen Bank

Am Ende stellt sich nun die Frage, was in Zukunft die dritte Evolutionsstufe der digitalen Bank sein könnte. Wenn man berücksichtigt, daß sich einerseits digitale Plattformen weiter verbreiten und andererseits die Digitalisierung die Grenzen zwischen Branchen weiter abbaut, werden branchenübergreifende Unternehmen entstehen, die auf ihren digitalen Plattformen Finanzdienstleistungen integrieren und so Banken aus ihren angestammten Märkten verdrängen können.

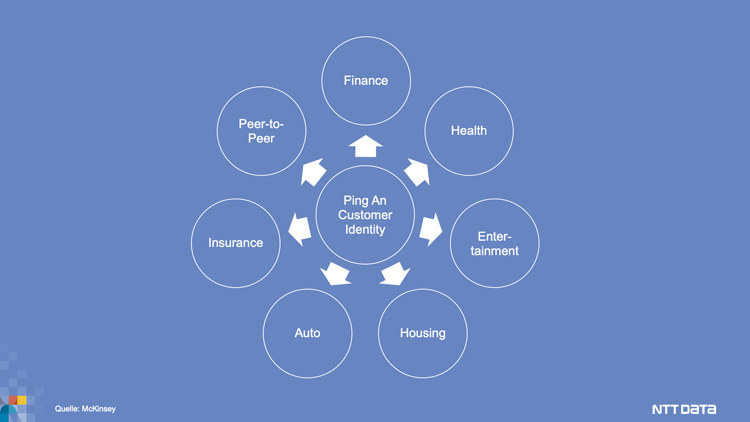

Die folgende Grafik zeigt wie digitale Plattformen zunehmend Produkte und Services von Banken direkt anbieten können. Umgekehrt können Banken aber auch Teil dieser Plattformen werden oder sogar die Plattform als solches anbieten.

Bei sich immer weiter ausdehnenden digitalen Plattformen stellt sich die Frage nach der zukünftigen Positionierung von digitalen Banken innerhalb dieser Plattformen.

Ein spannendes und inspirierendes Beispiel für eine Plattformstrategie für Finanzdienstleistungen kann dabei der Allfinanzkonzern Ping An aus China sein.

Der chinesische Allfinanzkonzern Ping An investiert in digitale Plattformen wie Autohome um seine Produkte und Services zu integrieren.

In der Grafik ist zu erkennen wie Ping An unterschiedliche digitale Plattformen nutzt um Kunden zu binden und an Ihre Produkte und Services hinzuführen. Autohome ist zum Beispiel ein Autoportal, das für viele Fahrzeughersteller eine der wichtigsten Lead-Quellen darstellt. Damit stellt Ping An auch für deutsche Banken einen interessanten Versuch für eine tiefere Integration von Produkten und Services in digitalen Plattformen dar, den es lohnt, weiter zu beobachten. Insbesondere nachdem China laut vieler Experten wie Götz von Steynitz in Bezug auf Digitalisierung dabei ist viele Industrienationen wie Deutschland hinter sich zu lassen.