Die Verbreitung digitaler – vor allem mobiler – Zugangskanäle im Banking schreitet voran. Ein internationaler Vergleich zeigt jedoch, dass viele Kreditinstitute diese kaum zum aktiven Vertrieb nutzen. Dabei bietet ein digitaler Vertrieb viele Chancen.

Deutsche Banken sollten digitale Vertriebskanäle für den aktiven Vertrieb nutzen.

So weit so bekannt: Private Bankkunden in Deutschland nutzen immer stärker digitale Kanäle. Die Kundenpräferenz alleine reicht für die Nutzung natürlich nicht aus. Die fortschreitende Nutzung wird natürlich auch dadurch ermöglicht, dass deutsche Retailbanken massiv in Digitalisierung investiert haben und bessere Lösungen zur Verfügung stellen.

Bisher haben Banken jedoch vor allem in digitale Kundenservices investiert. Immer noch gibt es viele Banking Apps in Deutschland, die nicht einmal Basisinformationen zu Produkten erhalten, geschweige denn einen Produktabschluss ermöglichen.

Digitaler Vertrieb im polnischen Retail Banking

Banken in anderen Ländern sind da weiter. In Polen könnte man folgende Szene beobachten:

Es ist 9 Uhr vormittags in Warschau. Zuzanna öffnet die App ihrer Bank, um einer Freundin ihren Anteil für das gemeinsame Essen am gestrigen Abend zurückzuzahlen. Während sie das tut, erinnert ihre Bank sie daran, ihre neu erhaltene Kreditkarte zu aktivieren. Die Bank bietet Zuzanna 5% Cashback an, wenn sie in der nächsten Woche fünfmal mit der Karte zahlt. Zusätzlich bekommt sie ein Sonderangebot in ihrem Lieblingscafé ganz in der Nähe. Zuzanna klickt auf „Karte aktivieren“ und ihre Karte wird automatisch in ihr digitales Wallet geladen. Sie kauft ihren vergünstigten Kaffee und geht ins Büro.

Auch wenn Zuzanna einmal Fragen zu einer Buchung auf ihrem Konto hat, kann sie einen Bankmitarbeiter über Video-Anruf direkt aus der App erreichen. Der Mitarbeiter kennt alle Details der Bankverbindung, und sie kann alle Services und Produkte erhalten. Annehmlichkeiten wie diese haben Zuzanna zu einer nahezu digitalen Kundin gemacht. Es gibt kaum noch Gründe, warum sie in eine Filiale gehen sollte.

Bereitschaft für Digital Sales – sechs Kategorien

So etwas ist für deutsche Bankkunden Zukunftsmusik. Boston Consulting Group hat im Rahmen eines weltweiten Mystery-Shoppings, gemeinsam mit Bankkunden in 15 Ländern auf 5 Kontinenten die Apps und Webangebote von über 140 Banken analysiert. Konkret wurden über 210 vertriebsrelevante Funktionalitäten auf ihre Existenz und ihre Fortschrittlichkeit hin untersucht.

Diese Funktionalitäten, die in unserer Erfahrung am stärksten beeinflussen, ob Bankkunden Produkte digital – also in der App oder über Online-Banking – abschließen können und wollen, fallen in sechs Kategorien.

- Marketing und Kundeninteraktion. Die besten Banken schaffen es, mit einer großen Bandbreite an Formaten kundenindividuelle Inhalte zum relevanten Zeitpunkt zu platzieren.

- Produktinformation. Führende Banken nutzen interaktive Formate, Simulations- oder Vergleichstools, Erklärvideos etc., um Kunden ihre Produkte nahe zu bringen – all das in dem für das jeweilige Medium wie Smartphone oder Laptop optimale Format.

- Produktabschluss. Die besten Banken unterstützen Kunden bestmöglich im gesamten Prozess; mit Vorbefüllung von Feldern, Fortschritts-Trackern, Validierung von Eingaben in Echtzeit oder der Möglichkeit den Prozess zu unterbrechen und später ohne Informationsverlust fortzusetzen.

- Partnerprodukte. Digitalisierung erlaubt es Banken, auch über das eigene Angebot hinaus Produkte in die eigenen digitalen Kanäle einzubinden. Noch wenige Banken nutzen diese Chance und bieten über Partner z. B. Versicherungen, Konsumgüter, Telefon- und Energieverträge, oder auch Reisen und Services rund um Immobilien an.

- Benutzerfreundlichkeit und Begeisterung. Viele Nutzer kennen das gute Gefühl, das einem die Lieblings-App gibt, wenn man sie benutzt – durch überragende Einfachheit und häufig optisch oder akustisch unterstützt. Diese emotionale Komponente kann auch für Banken eine Chance sein.

- Flexible Unterstützung. Bei den besten Banken können Kunden jederzeit über Chat, Telefon, Video oder sogar Screen-Sharing Hilfe bekommen. Diese Unterstützung wird proaktiv angeboten, wenn der Informations- oder Kaufprozess ins Stocken gerät, und erhöht so auch die Erfolgswahrscheinlichkeit des digitalen Vertriebsprozesses für die Bank.

Große Unterschiede bei der Vertriebsorientierung im Mobile-Banking

Nur sehr wenige Banken erzielen gute Ergebnisse in all diesen Kategorien. Viele Banken bieten Produktinformationen in ihren digitalen Kanälen, nutzen aber die interaktiven Möglichkeiten dieser Kanäle kaum. Produktabschlüsse sind viel zu selten möglich. Und zum Teil wirken Apps immer noch wie um 90 Grad gedrehte Websites mit kleinerer Schrift.

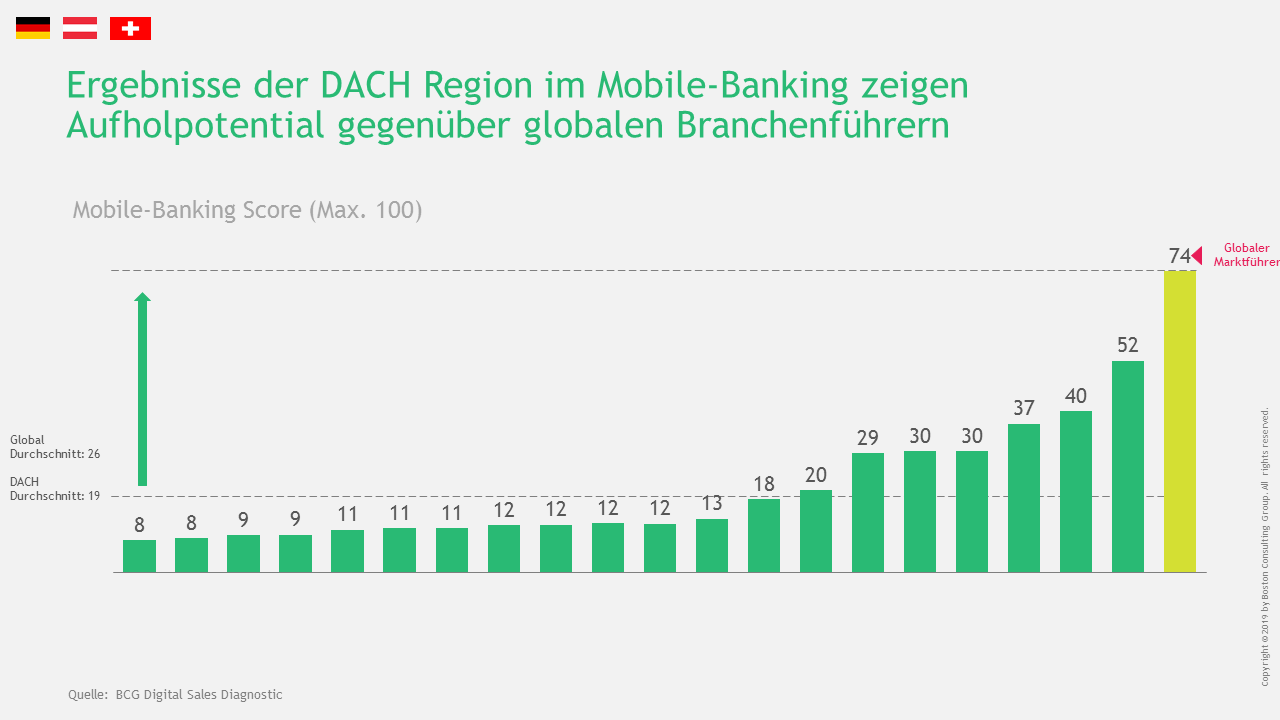

Weltweit erreichen die von uns untersuchten Banken im Durchschnitt nur 26 von 100 möglichen Punkten. In Deutschland, Österreich und der Schweiz sogar nur 19. Dabei zeigen die führenden Banken mit Werten von über 70 Punkten, dass der schlechte Durchschnitt nicht an der übermäßigen Ambition der verwendeten Skala liegt.

Bei der Vertriebsorientierung im Mobile Banking bestehen erhebliche Unterschiede zwischen den einzelnen Instituten der DACH-Region.

Herausragende digitale Lösungen zu schaffen, ist möglich. Gerade der große Abstand von nur wenigen führenden Banken zum großen Rest birgt erhebliches Potenzial für diejenigen Banken, die heute noch zurückliegen, aber bereit sind von den Besten zu lernen.

Zielbild Digital Sales – Kernelemente

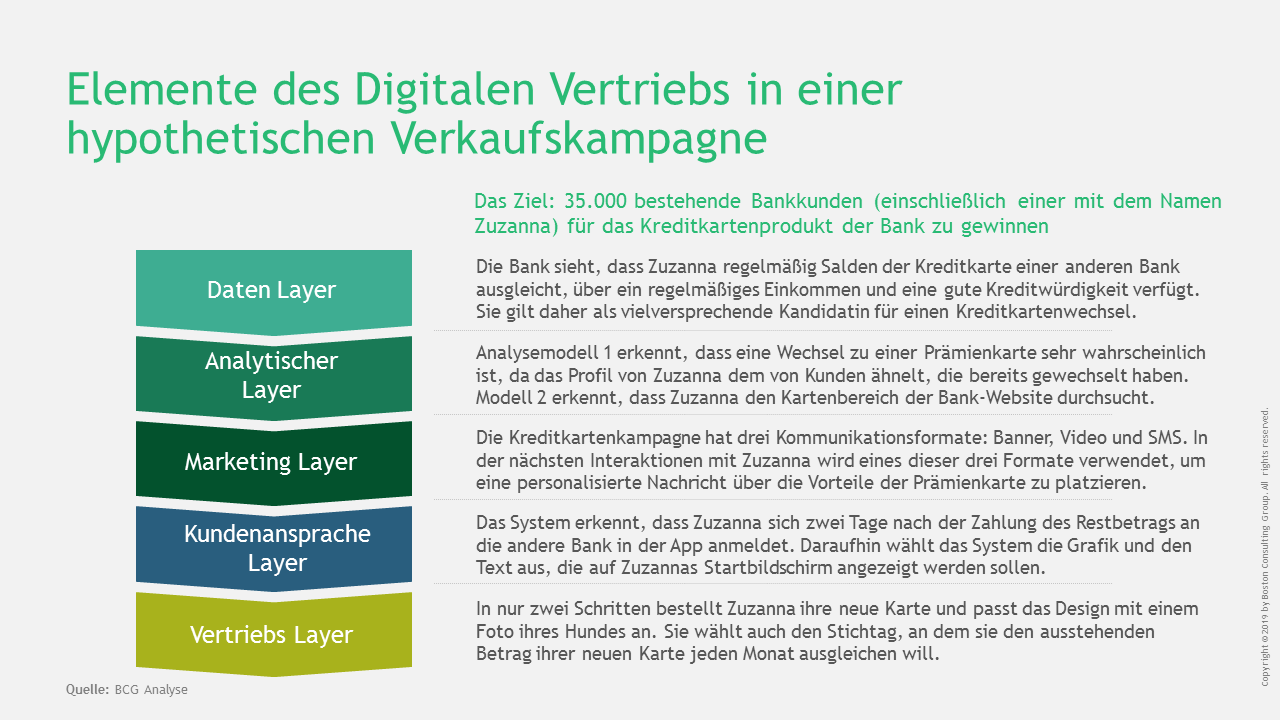

Banken müssen Digitalen Vertrieb vollständig neu denken und gestalten. Aus unserer Erfahrung lassen sich die Anforderungen auf fünf Ebenen beschreiben.

- Datenebene. Hier findet das Sammeln, Speichern und Verwalten von internen Daten und Partnerdaten statt. Alle Daten werden mit einer einheitlichen Kundenkennung verbunden, so dass eine umfassende Sicht auf Kunden möglich wird.

- Analyseebene. dieser Ebene wird für jeden Kunden ermittelt, was der beste nächste Kontakt ist, z.B. spezifisches Marketing oder eine Kundenbindungsmaßnahme. Künstliche Intelligenz wird hier immer wichtiger, aber auch klassische Methoden wie die Reaktion auf ein Ereignis im Leben der Kundin haben weiter Relevanz.

- Marketing-Operations‑Ebene. Diese Ebene verantwortet die Koordination der Marketing-Aktivitäten. Dies umfasst die Gestaltung des Portfolios der Inhalte und der Kommunikationsformate genauso wie die Definition von Regeln für die Kundenkommunikation und die Logik der Priorisierung potenziell konkurrierender Maßnahmen auf Einzelkundenebene.

- Interaktionsebene. Auf dieser Ebene wird die konkrete Kommunikation für den Kunden ausgewählt und die Kundenschnittstelle verantwortet. Dies beinhaltet neben Nachrichten über Smartphone, Tablet und Computer auch Infos an Bankterminals oder Signale an Call-Center- sowie Filialmitarbeiter zur Verwendung in der Kundenkommunikation.

- Erfüllungsebene. Hier findet der entscheidende Schritt statt: der tatsächliche Verkauf in einem einfachen Prozess ohne Brüche. Es bedarf insbesondere eines Workflow-Systems, das den Prozess der Datensammlung und -verarbeitung orchestriert.

Elemente des Digitalen Vertriebs in einer hypothetischen Verkaufskampagne.

Das Zusammenspiel ist entscheidend

Für eine herausragende Kundenerfahrung muss jede Ebene perfekt funktionieren. Beispielsweise wird eine Bank mit einer starken Marketing-Operations-Ebene hunderte Kampagnen in der Pipeline haben, aber sehr zielgerichtet bei der Auswahl und Ausgestaltung der jeweils anzusprechenden Kunden vorgehen. Jede Ansprache kann auch in der Form individualisiert werden („Hi Zuzanna“ vs. „Guten Abend, sehr geehrte Frau Kowalski“).

Jedes Beispiel mag für sich genommen trivial wirken. Die Herausforderung entsteht aus der Komplexität hunderter Kampagnen, Dutzender Formate, einer Vielfalt an Kanälen und Millionen täglicher Kommunikationsmaßnahmen. Die Nutzung von Kreditkarten im Bestand zu optimieren lässt sich nicht mit einer „one size fits all“ Kampagne realisieren. Vielmehr bedarf es geeigneter Algorithmen, um nach Demografie, Verhalten, Kanalpräferenz, Lebensstil und vieler weiterer Kriterien differenzierte Kampagnen zu gestalten und dann auch umzusetzen.

Handlungsbedarf für deutsche Retailbanken

Die meisten Banken beginnen mit einer realistischen Einschätzung ihrer Startposition sowie einer klaren Formulierung ihrer Vision und ihrer mittelfristigen Ziele. Je konkreter das Ziel, desto effektiver kann die Priorisierung der erforderlichen Aktivitäten und Investments erfolgen.

Es ist möglich und in der Tat zu empfehlen, Exzellenz im digitalen Vertrieb inkrementell zu entwickeln. Nach einem fokussierten Start können Kundensegmente und Produkte sukzessive ergänzt und alle Elemente des Zielbilds für den Digitalen Vertrieb ausgebaut werden. Wo eine Bank beginnt, hängt von Startposition und strategischer Priorität ab. Wichtig ist nur, tatsächlich zu beginnen.