Ein kürzlich erschienener Beitrag zu den Zukunftsperspektiven für deutsche FinTech-Startups hat zur Gegenrede ermuntert. Es gäbe gute Gründe dafür, dass die etablierten Banken die neuen Wettbewerber nicht unterschätzen sollten.

Deutsche FinTechs: Von der Vision über Mission und Strategie zum Erfolg?

Als ehemaliger Banker und nicht ganz so junger Vertreter der „jungen wilden“ FinTechs habe ich natürlich Ihren Artikel zum Thema: „Deutsche FinTechs: Luftblase oder valides Geschäftsmodell?“ mit großem Interesse gelesen. Ein ähnliches Thema hat uns im Paymentandbanking.com Blog letzte Woche auch beschäftigt: Wir schauten aber weniger die Geschäftsmodelle an, sondern mehr die durchaus größere Diskrepanz zwischen den kurzfristig großspurigen FinTech-Versprechungen und der bislang etwas ernüchternden FinTech-Realität.

Ich möchte Ihnen bei Ihrer Analyse aber in einigen wesentlichen Punkten widersprechen, wenn Sie mir erlauben. Das sind vor allem die Implikationen des Artikels, die mir so auch oft von anderen Vertretern der Banken & Sparkassen in persönlichen Gesprächen genannt werden:

Das Scheitern von 90 Prozent der Startups ist „normal“ und beschäftigt offensichtlich externe Beobachter mehr als die eigentliche Industrie

Die Tatsache, dass eine übergroße Mehrheit der Startups sich nicht durchsetzen, ist eine Binsenweisheit und gehört zu jeder Wachstumsindustrie. Startups scheitern, weil sie zu früh am Markt agieren oder ihre Problemlösung ist schlicht nicht groß genug. Auch scheitern sie ab und an, weil andere Anbieter besser oder schneller sind. Und last but not least: Startups und deren Technologie werden übernommen und nicht als eigenständige Gesellschaft fortgeführt.

Kurioserweise werden zu diesen Tatsachen aber immer nur Vertreter der jeweiligen Industrien groß zitiert, die von der Digitalisierung und der Innovation gerade selbst mit ihren Geschäftsmodellen betroffen sind und von Startups angegriffen werden. Ist es einfacher auf das Scheitern der Angreifer zu schielen, statt sich selbst anzupassen? Wenn 90 Prozent der Startups wieder verschwinden, wird der Strukturwandel für die eigene Bank selbst schon nicht so schlimm werden, oder?

Investoren, Venture Capitalisten, Gründer und Co bestätigen Ihnen diese Zahl als profanen und einkalkulierten Faktor ihres „Geschäftsmodells“! Sie gründen und investieren aber trotzdem weiter und lassen sich davon nicht abschrecken. Was ist aber ist mit denjenigen 10 Prozent die durchkommen? Warum wird auf diese nicht viel mehr geachtet?

Hat es den Herstellern von Pferdekutschen geholfen, dass es im 19. Jahrhundert erst absurd viele inkompatible Eisenbahngesellschaften gegründet wurden und dann Anfang des 20. Jahrhunderts dann absurd viele Automobilhersteller? Fühlen sich die erdrutschartigen Marktanteilsverluste im Online-Payment für die Kreditwirtschaft weniger schlimm an, weil es zwischenzeitlich 50+ PayPal-Kopien in Deutschland gab, von denen über 80 Prozent schon wieder verschwunden sind?

Ich halte ich es dagegen für völlig irrelevant wie viele Startups tatsächlich überleben oder scheitern. Viel relevanter ist, welche Startups die Chance haben Marktanteile nachhaltig zu verschieben, weil etablierte Anbieter mit wenig kundenzentrierten Produkten und Prozessen große Angriffsflächen bieten.

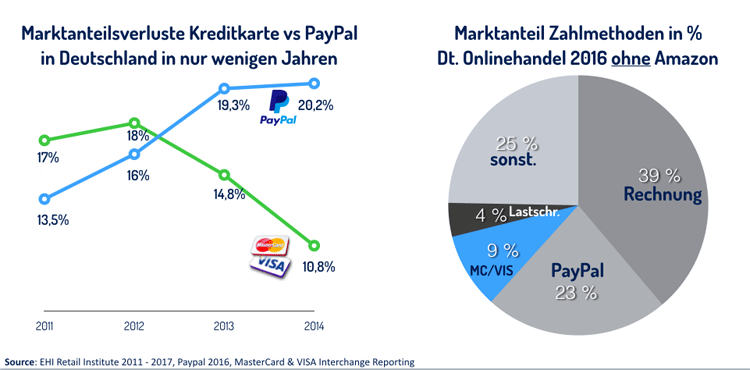

Wir sahen es doch gerade in der ersten großen Innovationswelle im Zahlungsverkehr, dass die schlagkräftigen Antworten auf die überlebenden Herausforderer bis heute fehlen. Schauen Sie sich die Marktanteilsverschiebungen von PayPal an in nur wenigen Jahren und wie schwer sich Banken mit ihrer Antwort Paydirekt tun.

PayPal hat sich in den letzten Jahren zu einem bedeutenden Anbieter im Zahlungsverkehr entwickelt.

Ein anderes mahnendes Beispiel im Zahlungsverkehr ist das niederländische Startup Adyen im Online-Acquiring und Payment-Service-Providing-Geschäft für Onlinehändler. Beide Geschäftsfelder befanden sich ehemals zu 100 Prozent in kreditwirtschaftlicher Hand. Der marktführende deutsche Netzbetreiber Easycash (heute Ingenico Payments) war eine Abteilung der Deutschen Bank. Der marktführende Kartenacquirer Concardis wurde von den Bankenverbänden plus Privatbanken gehalten. Beide verblassen gegen die Wachstumssteigerungen von Adyen. Alleine das 2016er Wachstum im Paymentvolumen war schon mehr als das Gesamtpaymentvolumen des deutschen Marktführers Concardis, der bis vor wenigen Monaten noch von der deutschen Kreditwirtschaft gehalten wurde.

Das niederländische Startup, welches nicht einmal 10 Jahre alt ist, hat die Rolle der Banken und Sparkassen im Online-Händlergeschäft marginalisiert, weil es systematisch auf wachstumsstarke Online-Marktplätze wie Facebook, Netflix und die Rocket Internet Marktplätze setzte. Darüber ist der Anbieter im Paymentvolumen so groß skaliert und nimmt nun der Kreditwirtschaft die traditionellen Beziehungen zu den Onlinehändlern ab.

Ein drittes Beispiel für die überlebenden 10 Prozent sind Klarna, Ratepay & Co in der Online-Absatzfinanzierung. Auch das ist ein ehemals sehr lukratives Geschäft spezialisierter Absatzfinanzierungsbanken. Aber umfangreiche Antragsprozesse plus KYC töten jede Conversion auf der Online-Zahlungsseite und die Startups kamen via Händlerprivileg mit einem findigen Prozess, bei dem nur die Adresse des Kunden für ein Scoring und Kreditvergabe reicht. Die früher führenden Online-Absatzfinanzierer wurden fast gänzlich von den Startups aus den Zahlungsseiten der Onlinehändler mit hochpreisigen Konsumentengütern verdrängt und schauten den deutlich kunden- und conversionfreundlicheren Prozessen jahrelang ohne wirkliche Gegenreaktion zu.

Angeblich fehlender kurzfristiger Profit als fehlendes Startup-Geschäftsmodell missinterpretiert

Es verblüfft mich auch immer wieder, dass dieses Argument der fehlenden Anfangsprofitabilität erwähnt wird. Es ist längst wissenschaftlich erforscht und x-mal in der Praxis bewiesen, dass bei digitalen Geschäftsmodellen das neue Phänomen des steigenden, statt fallenden Grenznutzens vorliegt, je größer die Unternehmen werden. Dies ist die Grundlage für die vielen digitalen de-facto Monopole und der Tatsache, dass man den GAFAs (Google, Apple, Facebook und Amazon) heute zutraut jegliche Geschäftsfelder umzukrempeln, nachdem sie es schon bei so vielen machten.

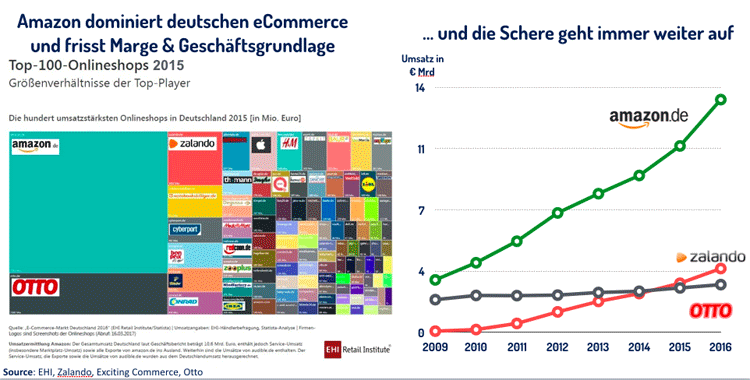

Amazon hat sich zum wichtigsten Shop im deutschen E-Commerce entwickelt.

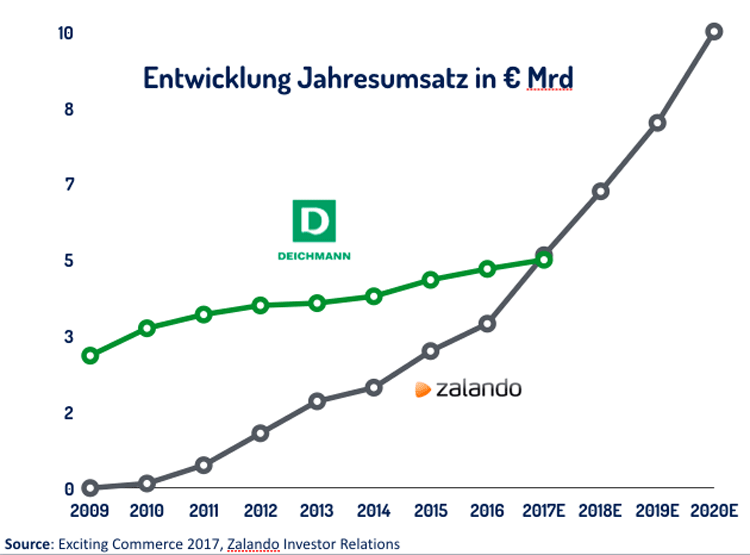

Wie oft hörte ich skeptische Worte zu den damaligen Startups, die heute GAFA sind. Wie oft hörte ich skeptische Worte zu Zalando. Was haben wir zwischenzeitlich: Selbst die größten Handelskonzerne haben Angst vor Amazon. Zalando wurde innerhalb kürzester Zeit zum Europäischen Marktführer, ist längst profitabel und wächst weiter deutlich stärker als seine größten stationären Wettbewerber. Der Grund für das Wachstum: Eine enge Kundenbindung die in den Anfangsjahren durch teure Marketingmaßnahmen und bequeme Prozesse etabliert wurden. Haben die Anbieter einmal eine Marktdominanz erreicht, geht die Schere zum Wettbewerb nur noch weiter auf, wie man an der historischen Entwicklung vom Amazon-Warenumsatz und der Umsatz-Prognose von Zalando leicht erkennt.

Die Entwicklung des Umsatzes von Zalando im Vergleich zu Deichmann zeigt das Potential neuer Wettbewerber.

Auch wurde das ehemalige defizitäre Startup PayPal, von eBay für $1,7Mrd wenige Tage nach dem IPO übernommen, etwas mehr als 15 Jahre später als hochprofitable Cash-Maschine wieder an die Börse gebracht und verfügt seitdem über eine Börsenbewertung die höher ist, als alle deutschen börsengelisteten Banken zusammen. Merke: Relevant für das Geschäftsmodell ist nicht die kurzfristige Profitabilität, sondern erst einmal die Marktdominanz. Danach kommt die Profitabilität von selbst.

Die Startups können doch „nur“ Frontend

Auch hier liegt ein Vergleich zu Zahlungsverkehr nahe: Was PayPal aufbaute ist doch am Ende „nur“ Frontend plus Risikomanagement. Das vermeintlich komplexe Backend, also Payment-Processing verblieb immer bei den Banken aber zu einer nur noch hauchdünnen Marge. Klarna ist auch „nur“ Frontend plus Risiko Management und hat die Banken als Online-Absatzfinanzierer verdrängt. Für das Risiko-Scoring in Deutschland nutzen PayPal und Klarna sogar genau die gleichen Dienstleister wie die Banken selbst, also Schufa, Infoscore und Co!

Wie schwer Banken es fällt dieses vermeintlich „einfache“ Frontend zu kopieren sieht man doch seit drei Jahren am Beispiel Paydirekt. Die Kontrolle des Frontends ist in digitalen Geschäftsmodellen das A und O. Wer das Frontend besitzt, kontrolliert die Kundenbeziehung und marginalisiert die Hintergrundprozess-Anbieter. Es sei auf das Schicksal der Mobilfunkanbieter verwiesen, die ihre Frontends an Apple, Google/Android, aber auch an Services wie WhatsApp komplett abgegeben haben. Seit dem iPhone X ist sogar der Mobilfunkanbieter-Schriftzug (T-Mobile, Vodafone, O2-DE) verloren gegangen und die Anbieter, die Anfang der 2000er Jahre vor Kraft kaum noch laufen konnten, zu komplett austauschbaren Infrastrukturanbieter verdrängt worden. Ich erlaube mir ferner an dieser Stelle einen Hinweis auf meine Reihe: 7 Todessünden der Digitalisierung im Paymentandbanking Blog. Die dritte Todessünde beschäftigte sich gerade mit der Vernachlässigung des Frontends und Fokus auf das Backend, worin Banken sich so heimisch fühlen.

Fazit: Herausforderung der Digitalisierung wird noch immer unterschätzt.

Mein Eindruck ist leider, dass die wahnsinnigen Herausforderungen der Digitalisierung von vielen Entscheidern in der Kreditwirtschaft zu sehr auf die leichte Schulter genommen werden. Man lässt sich vom vorlauten PR-Buzz einzelner Startups und dem Schönreden der eigenen Banken-Peers einlullen. Die meisten FinTech-Startups gibt es doch erst wirklich seit 2015/2016. Wie lange brauchten die oben aufgeführten Firmen PayPal, Klarna, Adyen und Co mit ihrer jeweiligen Dominanz? +- 10 Jahre! Wer auf das PR-Getöse kleiner Startups hereinfällt, die behaupten in wenigen Monaten Banken überflüssig zu machen, übersieht die eigentliche Bedrohung. Daher: Bitte nicht zurücklehnen, sondern die Herausforderung annehmen, bevor es zu weiteren Paypal/Klarna/Adyen-Momenten in der Kreditwirtschaft kommt. Für jedes Produkt einer jeden Bank im Privat- und Firmenkundengeschäft gibt es alleine in Deutschland jeweils eine Handvoll FinTech-Herausforderer. Wenn nur jedes zweite Produkt mittelfristig an einen Wettbewerber aus dem In- oder Ausland verloren geht, verändert sich unsere Bankenlandschaft dramatisch.

Ein Kommentar

Lieber Jochen,

vielen Dank für deine Replik zu der Frage, ob deutsche FinTechs valide Geschäftsmodelle haben – oder nicht.

Die Frage – die du auch richtigerweise stellst – ist, wann und in welchem Marktumfeld werden neue Unternehmen gegründet. Der „first mover“ Effekt hat sicherlich zahlreichen Startups geholfen, sich zu einem marktführenden Spieler zu entwickeln. Dein genanntes Beispiel Adyen zeigt, wie man aus einer Nische (digitale Händler mit einem globalen Paymentbedarf und geringer Preissensititvität) einen inzwischen sehr relevanten Spieler im globalen eCommerce entwickeln kann. Gegründet wurde Adyen m.W. aber bereits 2006.

Die Deutschen Kreditwirtschaft (DK) war in den vergangenen 15 Jahren des Öfteren mit der Frage konfrontiert, ob sie einen deutschen Payment-Champion schaffen möchte. Das grundsätzliche Dilemma – das des Gemeinschaftsunternehmens – war eine systemische Hürde, die letztlich nicht genommen wurde. 2005 stand für eine kurze Zeit die Option im Raum, eine Concardis mit einer Easycash zu fusionieren. Dies hätte schon damals das Dilemma der Concardis des fehlenden Netzbetriebes lösen können. Easycash wurde dann zunächst von First Data übernommen und wegen einer Kartellamtsentscheidung in 2006 an den PE Investor Warburg Pincus verkauft. 2009 dann das Aufgehen der Easycash in einen inzwischen ebenfalls global agierenden Paymentplayer Ingenico.

Bei Concardis wurde 2014 das Zielbild des „Payment Champion by 2020“ verabschiedet. Allen Beteiligten wurde im weiteren Verlauf klar, dass sich die Umsetzung eines solchen Zielbildes wohl nicht in den Strukturen eines Gemeinschaftsunternehmens verwirklichen lassen wird. Vor etwa einem Jahr wurde mit der Neuregelung der Gesellschafterstruktur die Grundlagen für eine sehr umfassende Neuausrichtung der Concardis – oder besser beschrieben eine Transformation – geschaffen. Nun, Concardis hat vielleicht nicht das Wachstum einer Adyen, aber dies alleine ist für einen relevanten Paymentplayer auch nicht entscheidend. Entscheidend ist, dass ein Unternehmen (wie Concardis) die breite Plattformkompetenz in-house aufbaut und erlangt, mit der Händlerkunden von klein (SME) bis groß (Key Accounts) bedient werden können. Hinzukommt, dass diese Plattformen über entsprechende Skalierungen verfügen, die dann auch über nationale Größenordnungen hinaus konsolidieren. Reine national aufgestellt Konstrukte werden in einem Markt, der von internationalen Schemes geprägt ist, perspektivisch nicht überleben. Jedenfalls dann nicht, wenn sie mehr als Nischen bedienen wollen.

Mein Fazit: Mit Digitalisierung alleine wird man die Überlebensfähigkeit etablierter Paymentunternehmen nicht schaffen. Rein nationale Strukturen verfügen nicht über die Skalierung, selbst ein „German Payment Champion“ wird an der europäischen Konsolidierung nicht vorbeikommen. Die Frage ist, welche Entscheidungsstrukturen, -willen und Ressourcen notwendig sind, um den Wandel und die Transformation nachhaltig anzugehen. Bekannte Komfortzonen führen eher zu politischen Kompromissen, und diese sind für die Entwicklung von Wettbewerbsstrategien gegen die von dir genannten Spieler nicht ausreichend. Concardis ist hier seit gut einem Jahr auf einem sehr guten Weg, da wir uns in der Concardis-Gruppe darüber im Klaren sind, dass wir offen sein müssen für die notwendigen Veränderungen. Selbst als etablierter Player hat man die Chance zu einer Art FinTech zu werden – vorausgesetzt es werden mutige Entscheidungen getroffen.-)