Künstliche Intelligenz gilt für Banken als wichtigste Zukunftstechnologie der Digitalisierung. 91 Prozent der Banken-CEOs sind davon überzeugt, dass sie Finanzgeschäfte nachhaltig verändern wird. Doch was braucht es, um Künstliche Intelligenz zu nutzen? Und was bringt das dem Kunden?

Künstliche Intelligenz und das Internet der Dinge ermöglichen neue Bankprodukte.

Computer übernehmen immer mehr Aufgaben vom Menschen. Schnell bemühen wir dabei das Modewort „Künstliche Intelligenz“ und denken dabei an alles von der einfachen Suchmaschine bis hin zum Science-Fiction-Szenario der selbstständig denkenden Maschine.

It’s all about Machine Learning

Doch was kann Künstliche Intelligenz heute wirklich? Im Grunde geht es bislang um nichts anderes als Machine Learning. Das ist eine Methode, die Muster und Gesetzmäßigkeiten in Lerndaten mathematisch erkennt und damit ein vereinfachtes Abbild der Wirklichkeit zeichnet. Sie funktioniert im Prinzip wie die Lernkurve bei Kleinkindern. Wenn ein Kind einen Hund sieht, erklären nicht gleich alle Merkmale der verschiedenen Hunderassen. Wir sagen „Das ist ein Hund“. Und wir korrigieren das Kind, wenn es „Hund“ zu einer Katze sagt.

Früher wurden solche einfachen Regeln und Strukturen noch aufwendig adaptiert und in maschinelle Systeme „von Hand“ eingespeist. Heute „lernen“ Analysesysteme selbstständig anhand von Beispielen. Zu Künstlicher Intelligenz wird das Ganze aber erst, wenn man Machine Learning in einem Algorithmus einbindet, der auch eine Aufgabe bewältigt, die sonst nur von einem Menschen hätte gelöst werden können.

Das Horrorszenario einer superintelligenten Maschine, die selbstständig entscheidet, ist aus heutiger Sicht also weiterhin Zukunftsmusik. Tatsächlich bleiben Menschen, sogenannte Data Scientists, die eigentliche Steuerungsgröße. Sie bereiten die Daten für die Verarbeitung vor, legen die Rahmenparameter fest und beugen möglichen Verzerrungen in den Trainingsdaten vor. Sie achten darauf, dass ethische Aspekte berücksichtigt werden und niemand zum Beispiel aufgrund Hautfarbe, Berufstand, Alter, Geschlecht diskriminiert wird.

Cloud ist Key-Enabler für KI

Doch was braucht es, um Künstliche Intelligenz gezielt einzusetzen? Als Commerzbank haben wir schon 2016 die Zukunftsthemen Big Data und Advanced Analytics als strategische Prioritäten verankert. Um die Methoden in der Bank z.B. für die Geldwäschebekämpfung oder zur Verbesserung der Kundenkommunikation nutzbar zu machen, waren drei Schritte nötig:

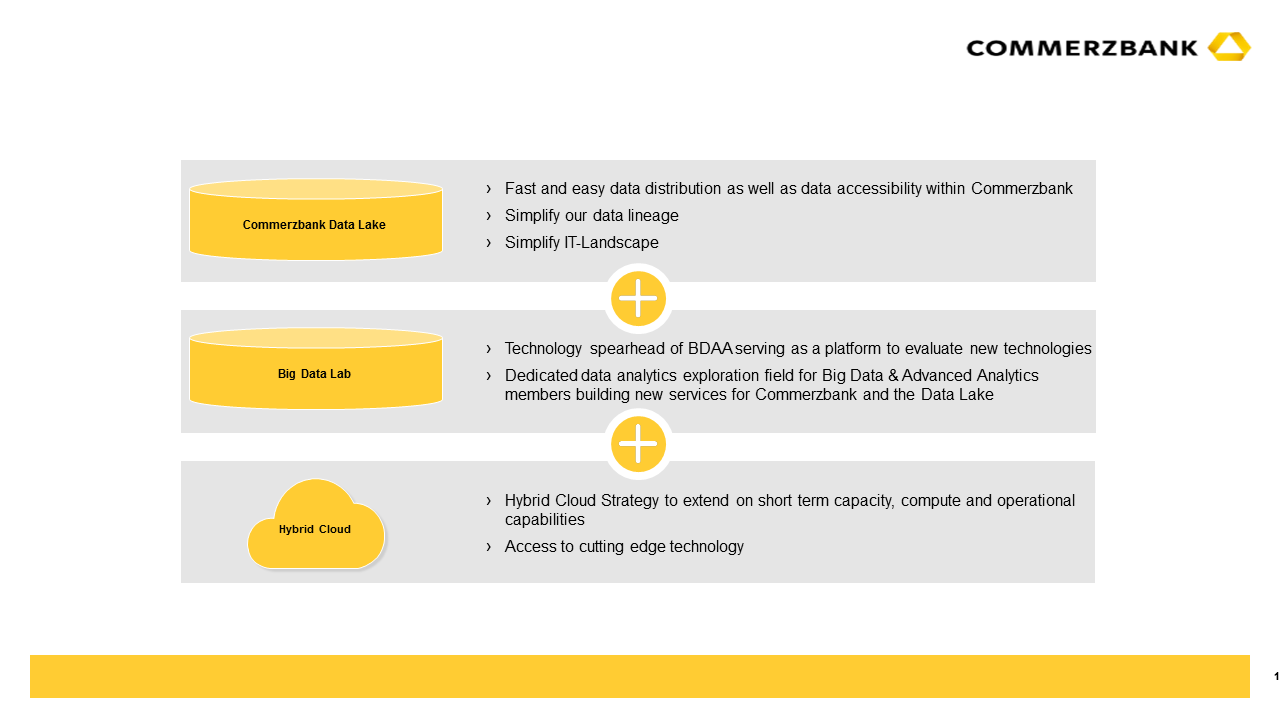

- Die Schaffung eines Data Lake, der als Sammelbecken für sämtliche Daten dient. So lassen sich Daten schnell und sicher strukturieren und für verschiedene Anwendungen zur Verfügung stellen.

- Die Etablierung eines Big Data Lab, das sich mit den Möglichkeiten neuer Technologien in der Datenanalyse auseinandersetzt, die Potentiale erkennt und weiterentwickelt und ein klares Regelwerk zur Datennutzung aufsetzt. Bei uns ist das der von mir geführte Konzernbereich „Big Data & Advanced Analytics“.

- Die verstärkte Nutzung von Cloud-Technologien. Sie ist das eigentliche Fundament, um große Datenmengen effizient und sicher zu verarbeiten.

In ihrer High-Level Strategie zu Big Data & Advanced Analytics setzt die Commerzbank auf drei Kernkomponenten.

Denn eine Bank kann keine Infrastruktur bereitstellen, wie es Amazon, Google oder Microsoft können. Der Aufbau von leistungsfähigen und skalierbaren Systemen über eigene Rechensysteme ist sehr kostenintensiv. Die Tech-Giganten bieten zudem spezielle Entwickler-Tools und Betriebssysteme, die dabei helfen, Algorithmen weiterzuentwickeln. Doch man muss das Rad ja nicht neu erfinden. Daher nutzen wir diese Anbieter für unsere Zwecke und setzen auf eine hybride Cloud-Strategie. Das heißt: wir haben mit verschiedenen Cloud-Anbietern wie Google und Microsoft Kooperationen geschlossen, auch und gerade im Bereich Public Cloud. Je nach Anwendungsszenario können wir so das am besten geeignete Angebot nutzen.

Datenschutz „made in Europe“ hat großes Potenzial

Eine Public Cloud kann man als Bank nicht einfach so nutzen. Voraussetzung ist, dass die aufsichtsrechtlichen und datenschutzrechtlichen Vorgaben eingehalten werden. Europa hat mit der Datenschutzgrundverordnung einen Standard gesetzt, der international neue Maßstäbe setzt. Weil der vertrauensvolle und sichere Umgang mit Daten sich zum entscheidenden Wettbewerbsfaktor entwickelt, hat Künstliche Intelligenz „made in Europe“ großes Potenzial.

Das haben wir erkannt. Um die strengen Schutzstandards durchzusetzen, arbeiten wir mit Methoden wie Anonymisierung, Pseudonymisierung und Mikro-Segmentierung. Das heißt, wenn die Daten in die Cloud wandern, sind sie einzelnen Personen nicht mehr zuzuordnen.

Allerdings ist gerade die Zusammenführung von verschiedenen, auch personenbezogenen Daten wesentlich für die Anwendung von künstlicher Intelligenz. Hiervon profitieren die Kunden am meisten, beispielsweise durch speziell auf sie persönlich abgestimmte Produkte. Andere Länder haben zudem eine Vielzahl öffentlich frei verfügbarer Daten, mit denen sie ihre KI-Systeme trainieren. In Europa kennen wir das so nicht. Gesetzgeber und Datenschutzaufsicht sind deshalb gefordert. Sie müssen einen Rahmen dafür schaffen, dass Datennutzung und Datenschutz Hand in Hand gehen.

Eine Möglichkeit besteht darin, praxistaugliche Einwilligungslösungen zu schaffen und öffentliche Daten auch international zur Verfügung zu stellen (Open Data). Sonst drohen Europa Nachteile im internationalen Wettbewerb. Denn China und die USA haben längst einen Wettlauf um die Vorherrschaft bei der Künstlichen Intelligenz gestartet. Peking hat den Anspruch, hier bis 2030 die „weltweite Führung“ einzunehmen.

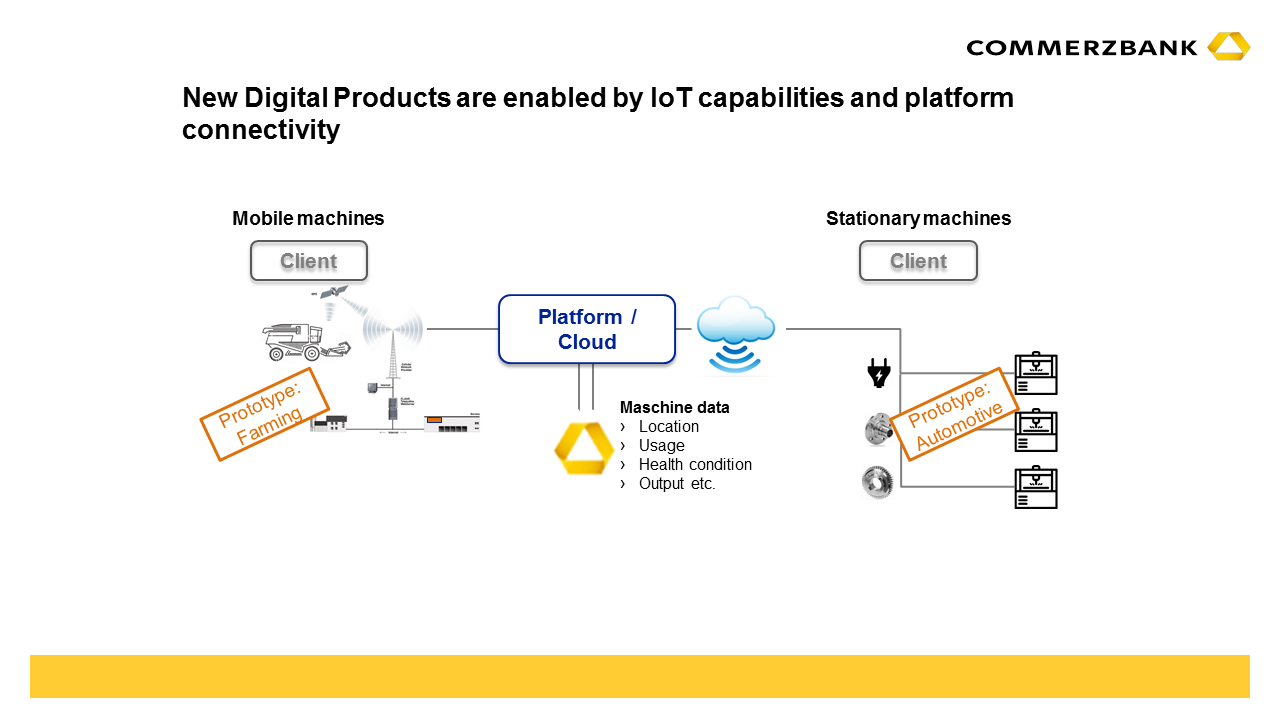

Datengetriebene Produkte durch IoT

Wenn wir zurzeit auch hinter den USA und China rangieren, müssen wir uns in Deutschland technologisch nicht verstecken. Aufgrund der deutschen Technologieführerschaft in der Sensortechnik stehen wir in Sachen Internet of Things sehr gut da. Im Durchschnitt ist heute bereits jede vierte Maschine in der deutschen Fertigungsindustrie mit dem Internet verbunden. Hier müssen die Banken ansetzen, Schnittstellen für die Daten schaffen und mit Hilfe von Machine Learning individualisierte Produktlösungen anbieten.

Als erstes deutsches Finanzinstitut hat die Commerzbank eine neue datenbasierte Kreditlösung für Firmenkunden entwickelt. Der „Pay-per-Use-Kredit“ ist im Kern ein Investitionskredit, der es Unternehmen ermöglicht Maschinen nutzungsbasiert zu finanzieren. In seiner Rückführung orientiert sich der Kredit an der Auslastung der Maschine – sie überträgt diese Daten automatisch an die Bank. Dort wird die Höhe der Rückzahlungsraten entsprechend automatisch angepasst. Hierin steckt großes Potential u.a. im Agrarbereich, z.B. in Form einer Erntevorfinanzierung.

Ein weiteres Beispiel ist die Liquiditätsvorschau für kleine und mittelständische Unternehmen. Unser Cash Radar läuft in einer Public Cloud und generiert Forecasts für die Entwicklung des Geschäftskontos. Er kann also Unternehmen frühzeitig warnen, wenn etwa die Unterdeckung eines Kontos droht.

Wie bei der Commerzbank im Firmenkundenbereich aus Daten neue Produkte werden

Künstliche Intelligenz ist die Königsdisziplin der Digitalisierung

Künstliche Intelligenz ist die Königsdisziplin der Digitalisierung. In Verbindung mit den Möglichkeiten in der Prozessoptimierung hilft sie das Banking einfacher, schneller und besser zu machen. Gleichzeitig schafft sie ein völlig neues Kundenerlebnis und steigert durch individualisierte Produkte den Mehrwert für unsere Kunden. Das hilft, uns vom Wettbewerb abzugrenzen.